Carta del Presidente

Estimados/as asociados/as:

Me es grato, un año más, escribir unas líneas para presentar nuestra actividad durante los últimos doce meses.

Dejadme comenzar dando las cifras de nuestro sector a cierre del 2023. Como titular, se observa un descenso notable en los resultados de este ejercicio debido, principalmente, a los siguientes motivos:

- Mantenimiento de unos altos tipos de interés con el doble efecto en el fondeo de las entidades y encarecimiento de tipos en diversos productos financieros.

- Inflación aún elevada en 2023 con la consiguiente disminución de renta disponible por parte de las familias.

- Incertidumbres varias (guerra de Ucrania y Rusia, guerra de Israel y Palestina, políticas sobre la venta, comercialización y uso de vehículos a motor, procesos electorales diversos…) que afectan al nivel de confianza del consumidor y, por tanto, a una bajada de la demanda.

- Mantenimiento de una alta litigiosidad con un alto coste para las Entidades.

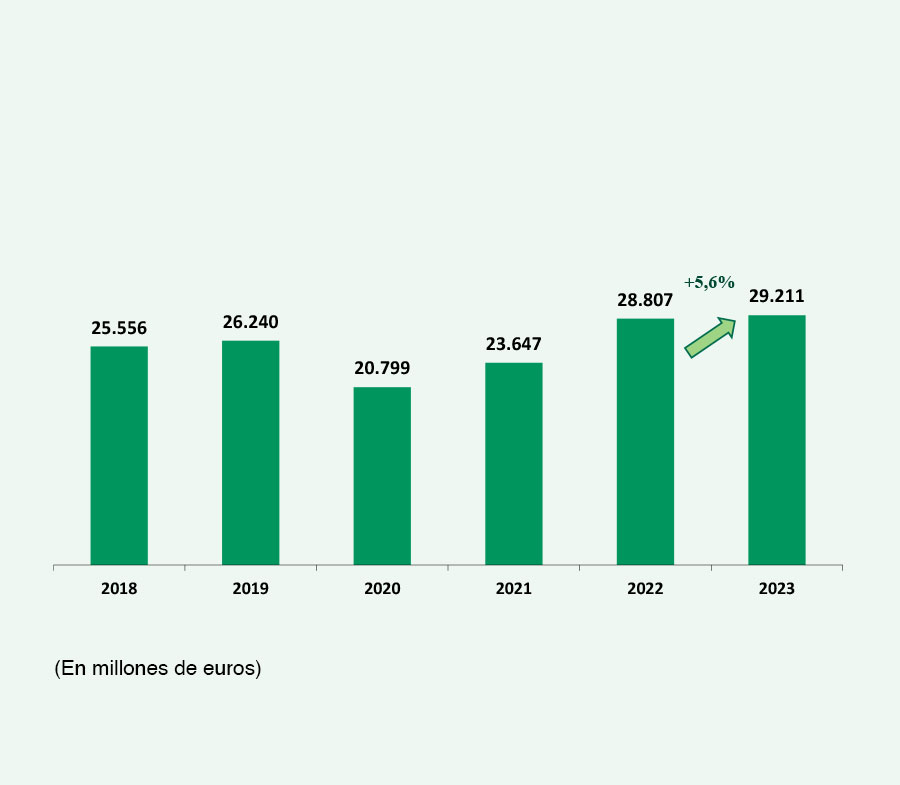

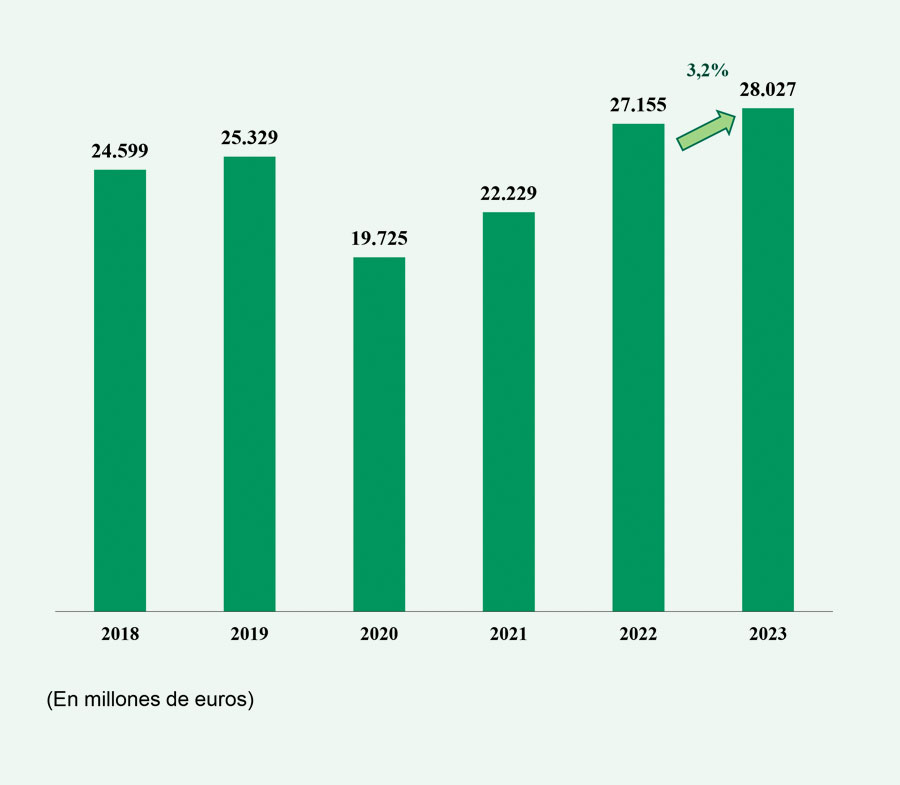

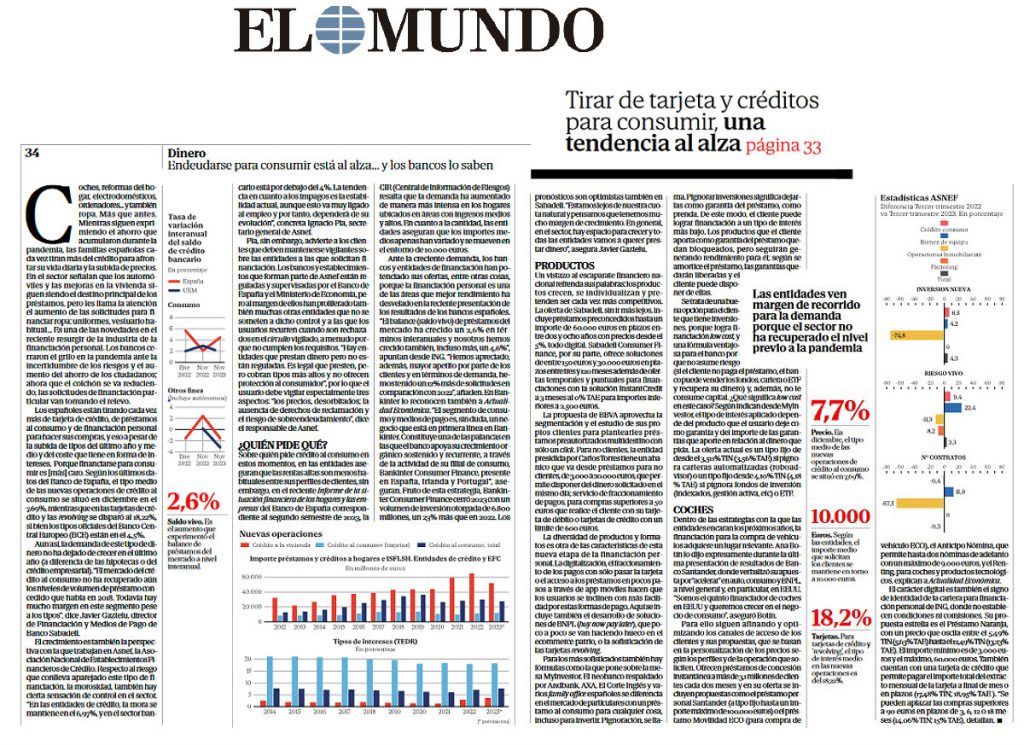

Teniendo en cuenta estos factores, paso a enumerar los principales datos del sector. El último año ha presentado unos resultados que quiero comentar, la inversión nueva en servicios de financiación ha aumentado un 1,4% respecto al año anterior, alcanzando los 29.211 millones de euros, y la inversión nueva en crédito al consumo ha crecido un 3,2 %, llegando a los 28.027 millones de euros, estos datos como saben no incluyen los del sector de la financiación de coches. Con todo ello tenemos que destacar la importante contribución de nuestros asociados al desarrollo económico e innovación en España:

- 35.000 millones de euros de aportación al PIB.

- 634.000 empleos directos o indirectos.

- Cada millón de euros financiado por los asociados de ASNEF genera 9 puestos de trabajo en España.

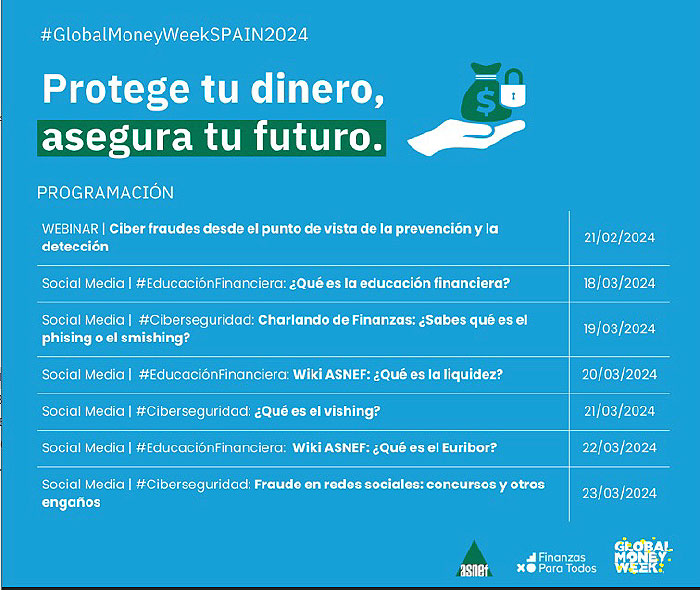

Además de centrar nuestra atención en las novedades regulatorias más relevantes para el sector financiero, la educación financiera sigue siendo una de las protagonistas de la asociación, tal y como verán en esta Memoria, manteniendo nuestro compromiso con la formación y divulgación del Crédito al Consumo, para que los consumidores puedan tomar las mejores decisiones financieras de forma informada. Es por esto, que les anticipo el que será el proyecto AULA ASNEF que aúne todas estas iniciativas, y de un paso paso más allá en esta importante actividad para nuestra sociedad.

En el panorama internacional ASNEF ha tenido gran relevancia, destacando nuestra participación en las instituciones europeas y en todos aquellos eventos relacionados con nuestro sector para defender la posición de nuestros asociados y promover las acciones legislativas que permitan proteger el bienestar social y económico. Como resultado del excelente trabajo realizado por la asociación en los últimos años, me complace informarles que el Sr. Ignacio Pla Vidal, nuestro Secretario General, ha sido nombrado vicepresidente de Eurofinas. Este nombramiento nos proporciona, si cabe, un mayor y mejor acceso a las instituciones europeas.

La Directiva de Crédito al Consumo sigue siendo una de las prioridades para el sector. Nos enfrentamos al desafío de su transposición a nivel estatal, que debe completarse para noviembre de 2025 y que tiene como puntos más relevantes la reserva de actividad y la limitación de los tipos de interés. Primero, en cuanto a la reserva de actividad, es una demanda histórica por parte de ASNEF que, esperamos proporcione una mayor estabilidad al sistema financiero mediante la inclusión bajo un mismo marco normativo de todas las actividades relacionadas con la financiación. De esta forma, toda actividad prestamista deberá dar cumplimiento a las normas que aplican nuestros asociados y que son sinónimo de calidad y buenas prácticas bajo el sello supervisor de Banco de España. Con esto reduciremos la confusión y malas prácticas que algunas entidades no reguladas generan en el sector. Segundo, respecto a la limitación de los tipos de interés, con el objetivo de garantizar la seguridad jurídica y de fijar un umbral que proteja a los consumidores a la vez que permita el desarrollo en condiciones óptimas de la actividad de crédito, la Asociación está trabajando para proponer una metodología de cálculo de una referencia que permita cumplir con las necesidades de consumidores y entidades, así como una correcta categorización de cada crédito según su naturaleza y características. De esta forma, se garantizará la comparabilidad de estos y se podrán distinguir aquellos créditos que supongan una carga excesiva para el consumidor respecto a la media del mercado.

Por otra parte, las Comisiones de la Asociación han venido trabajando y siguen haciéndolo en distintas propuestas legislativas que, en caso de ser aprobadas, tendrán con seguridad un impacto relevante en nuestra actividad. Así, podríamos destacar, entre otras, las siguientes:

1. Creación de la Autoridad Independiente de Defensa del Cliente Financiero

2. Anteproyecto de ley de administradores y compradores de créditos

3. Proyecto de Ley de Servicios de Atención a la Clientela

4. Anteproyecto de ley de eficiencia procesal

5. Anteproyecto de ley de acciones de representación

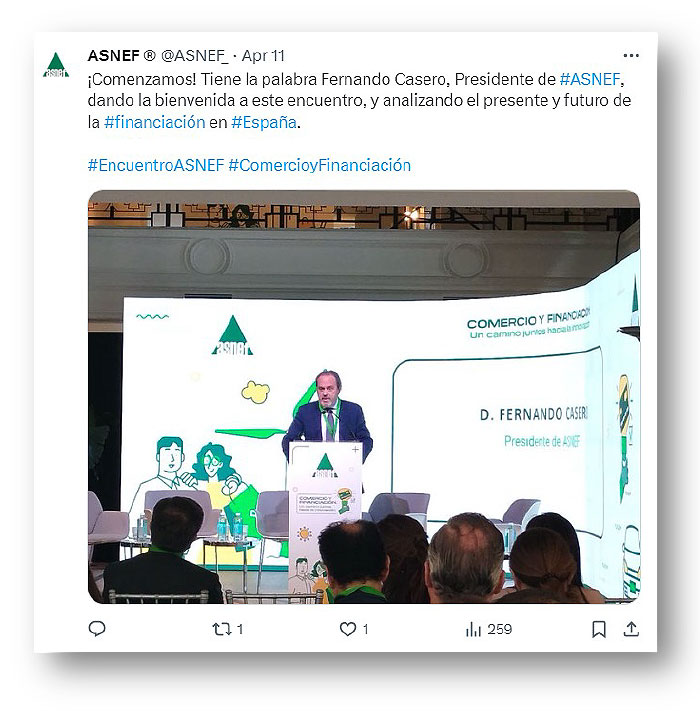

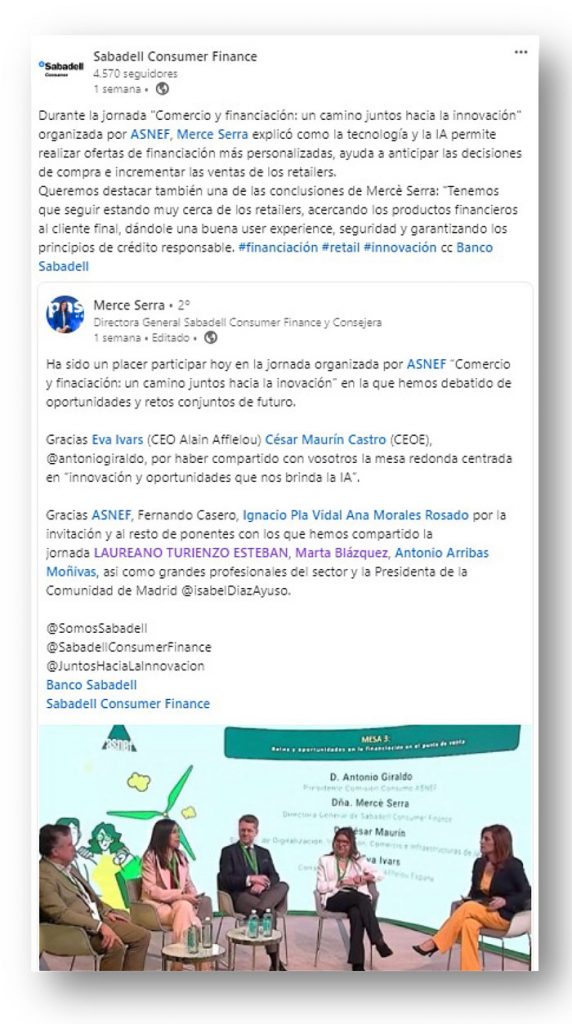

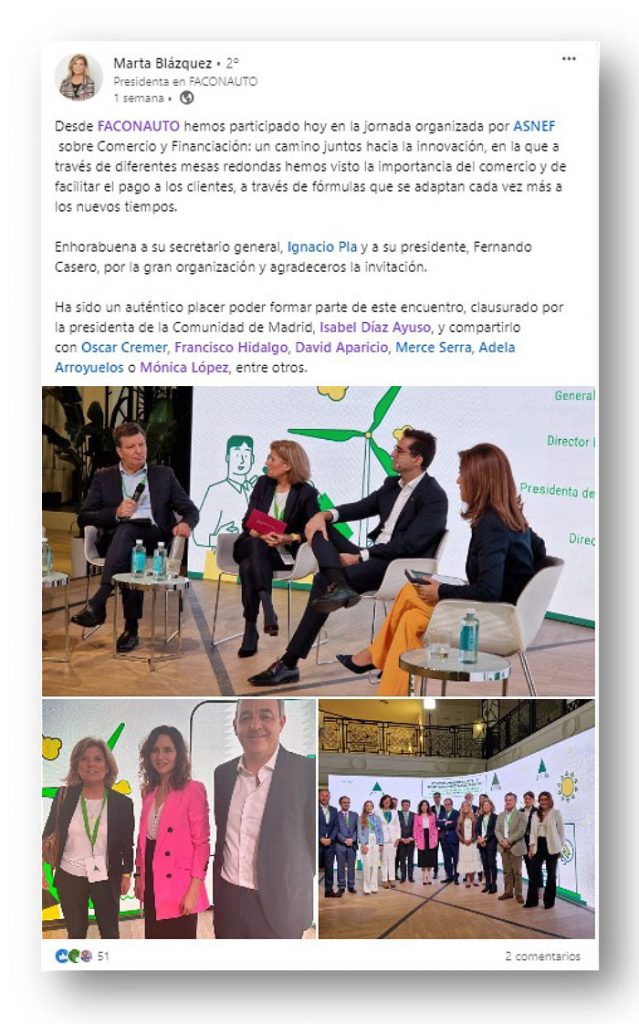

Antes de finalizar quisiera destacar también nuestros esfuerzos en materia de Educación Financiera como colaboradores del Plan de Educación Financiera que promueve la CNMV, el Banco de España y el Ministerio de Economía, Comercio y Empresa, se han organizado distintas actividades y eventos entre los que destaca el de Comercio y Financiación, que ha tenido una gran acogida. En las tres mesas redondas organizadas se compartieron reflexiones sobre cómo la financiación ayuda al desarrollo del comercio y cómo aporta valor a la economía en general.

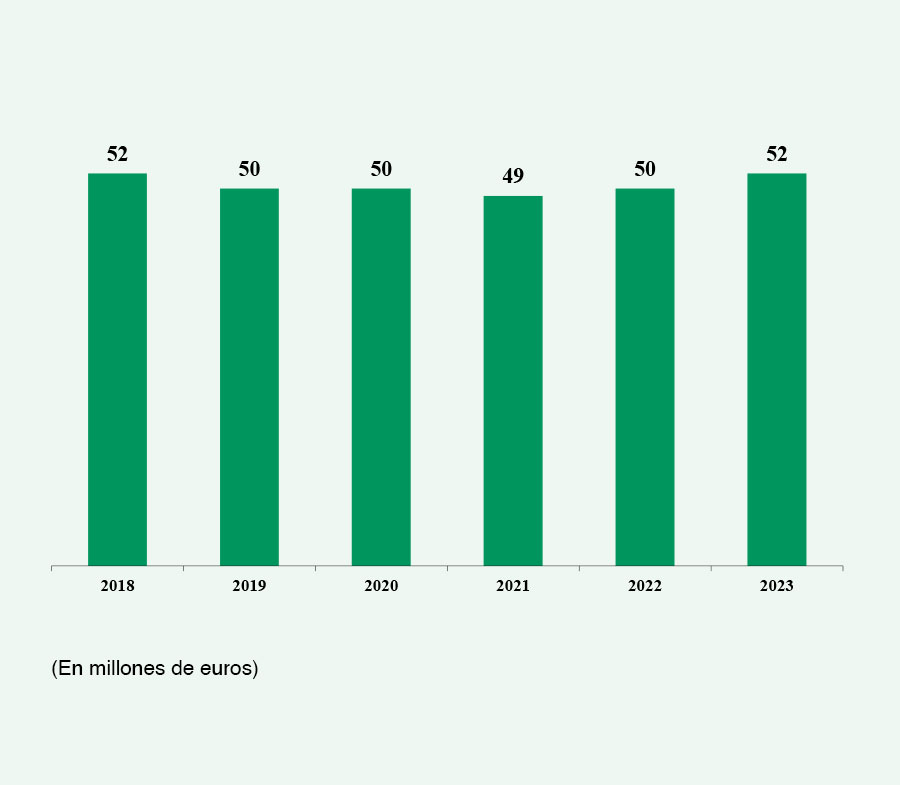

Este año contamos con 2 nuevas entidades asociadas: CASTELO CAPITAL E.F.C. Y SINGULAR BANK S.A.. Desde aquí, me gustaría darles la bienvenida, animándolos a que participen activamente en las iniciativas de la Asociación. A cierre de esta carta, la Asociación agrupa en su seno un total de 52 entidades asociadas y 440 entidades adheridas.

Agradecido por el compromiso y profesionalidad de la Junta de Gobierno, de las distintas comisiones de trabajo, y de la Secretaría General, me despido poniendo en valor el esfuerzo de todos los miembros de ASNEF. Su dedicación permite seguir aportando valor a la financiación al consumo, a la economía nacional y a la sociedad en general.

Gracias a todos y un cordial saludo,

Fernando Casero

Presidente de ASNEF

Junta de Gobierno

Presidente

Fernando Casero Alonso Unión Financiera Asturiana

Vicepresidentes

Antonio Giraldo Burgos Banco Cetelem

Ángel Fernández De Bobadilla Sánchez Santander Consumer Finance

David Aparicio Gracia Honda Bank

David Griera Perramón Caixabank Payments & Consumer

Vocales

Óscar Crémer Ortega BBVA (Unidad de Consumer Finance)

Julián Mariani Zaino Scania Finance Hispania

Mercè Serra Pujol Sabadell Consumer Finance

Antonio Elia RCI Banque

Elena Rivero González Transolver Finance

José Ignacio González-Alemán Rodríguez GCC Consumo

Mónica López Cea Financiera El Corte Inglés

Sergio Carretero Villareal Stellantis Financial Services

Alfonso Saez Alonso-Muñumer Bankinter Consumer Finance

Luc-Bertrand Salus Cofidis

Jesús Suárez López Abanca Servicios Financieros

Secretario General

Ignacio Pla Vidal

Comisiones de Trabajo

Comisión de Automoción

Comisión de Contabilidad

Presidente David Aparicio HONDA BANK

Presidente Sergio Martínez-Cava BANKINTER CONSUMER FINANCE

Comisión de Crédito al Consumo

Comisión de Jurídica

Presidente Antonio Giraldo BANCO CETELEM

Presidente Fernando García Solé SANTANDER CONSUMER FINANCE

Comisión de Prevención del Blanqueo de Capitales

Comisión de Prevención del Fraude

Presidente Manuel Fernández COFIDIS

Presidente Javier Muñoz SABADELL CONSUMER FINANCE

Comisión de Publicidad

Comisión de Relaciones Laborales

Presidente Ricardo J. Maldonado BBVA (Unidad de Consumer Finance)

Presidente Luis Pascual BANCO CETELEM

Comisión de Seguros

Comisión de Tratamiento y Protección de Datos

Presidente Carlos Lázaro STELLANTIS FINANCIAL SERVICES

Presidente Eduardo LaffargaSANTANDER CONSUMER FINANCE

Secretaría General

Secretario General

Asesoría Jurídica

Servicio de Estudios

Ignacio Pla Vidal

Vicente Reig Payá Juan Miguel del Moral Meneses Jose Cruz Jiménez García

Ana Morales Rosado

Prevención del Fraude y Blanqueo de Capitales

Departamento Financiero

Secretaría

Juan José Matías González

Jorge Collado Salas

Sonia Redondo Aguilar Leticia Martínez-Avial Olaso Covadonga Moreno Lorite

Asesorías y Auditores

Evercom Comunicación y Relaciones Públicas, S.L

J & A Garrigues, S.L.

Bonet Consulting

KPMG Auditores S.L.

PwC Auditores S.L.

DLA Piper Spain, S.L.

PwC Compliance Services S.L.

Sierra Estudio Legal

Empresas Asociadas

ABANCA SERVICIOS FINANCIEROS, EFC, S.A ADVANZIA BANK S.A. BANCO CETELEM BANCO PRIMUS S.A. BANGE CREDIT E.F.C, S.A.U BANKINTER CONSUMER FINANCE S.A. BBVA, S.A. BMW BANK GmbH Sucursal en España CA AUTO BANK SPA, SUCURSAL EN ESPAÑA CAIXABANK PAYMENTS & CONSUMER FINANCE, E.F.C., E.P., S.A.U. CASTELO CAPITAL E.F.C., SAU COFIDIS, S.A. SUCURSAL EN ESPAÑA CORPORACION HIPOTECARIA MUTUAL CR. CREDIT AGRICOLE M. SUD.MEDITERRANEE. CREDIFIMO, E.F.C., S.A.U. CREDIT AGRICOLE CONSUMER FINANCE SPAIN EFC, S.A.U. DAIMLER TRUCK FINANCIAL SERVICES ESPAÑA E.F.C., S.A.U DE LAGE LANDEN INTERNACIONAL B.V. SUCURSAL EN ESPAÑA FCE BANK PLC SUCURSAL EN ESPAÑA FINANCIERA CARRION S.A. E.F.C. FINANCIERA EL CORTE INGLES, E.F.C., S.A. FINANCIERA ESPAÑOLA DE CREDITO A DISTANCIA EFC S.A GCC CONSUMO ESTABLECIMIENTO FINANCIERO DE CRÉDITO S.A. HONDA BANK GmbH, SUCURSAL EN ESPAÑA ING BANK N.V. SUCURSAL EN ESPAÑA JOHN DEERE BANK S.A. SUC. EN ESPAÑA

LEA BANK ASA LUZARO, ESTABLECIMIENTO DE CREDITO, S.A. MERCEDES-BENZ FINANCIAL SERVICES ESPAÑA E.F.C., S.A. OCCIDENT HIPOTECARIA, E.F.C., S.A.U ONEY SERVICIOS FINANCIEROS E.F.C., S.A.U. RCI BANQUE, S.A. Sucursal en España SABADELL CONSUMER FINANCE S.A.U. SANTANDER CONSUMER FINANCE, S.A. SCANIA FINANCE HISPANIA EFC S.A. SDAD.CONJUNTA PARA EMISION Y GESTION DE MED.PAGO SERVICIOS FINANCIEROS CARREFOUR E.F.C. S.A. SG EQUIPMENT FINANCE IBERIA, E.F.C., S.A SINGULAR BANK S.A SOLARISBANK SE Sucursal en España STELLANTIS FINANCIAL SERVICES ESPAÑA, E.F.C., S.A. TELEFONICA CONSUMER FINANCE, EFC, S.A. TF BANK AB TOYOTA KREDITBANK GMBH, SUC.EN ESPAÑA TRANSOLVER FINANCE UNION DE CREDITOS INMOBILIARIOS S.A., E.F.C. UNION FINANCIERA ASTURIANA, S.A. E.F.C. VFS FINANCIAL SERVICES SPAIN EFC S.A. VOLKSWAGEN BANK, GMBH, SUCURSAL EN ESPAÑA. WIZINK BANK S.A.U. XFERA CONSUMER FINANCE, EFC S.A. YOUNITED SUCURSAL EN ESPAÑA

Empresas Adheridas

4FINANCE SPAIN FINANCIAL SERVICES, S.A.U

A.M.A. AGRUPACIÓN MUTUAL ASEGURADORA

ABANCA GENERALES DE SEGUROS Y REASEGUROS, S.A.

ABARCA COMPANHIA DE SEGUROS, S.A.

ABUNTIA SERVICES, S.L.U. (Barcelona)

ACACIO SERVICIOS TELEMÁTICOS, S.L.

ACACIO SISTEMAS DE ALARMA, S.L.

ACCESS FINANCE S.L.

ACFINAN, S.L.

ACTIVOS TURÓ, S.L.

ADMIRAL Europe Compañía d e Seguros, SAU

AGENCIA NEGOCIADORA DEL ALQUILER, S.L.

AGILCRED ESPAÑA

AJ MOTOR EUROPA SL

ALD AUTOMOTIVE, SAU (Deutsche Bank)

ALDRO ENERGIA Y SOLUCIONES SLU

ALENDE CREDIT SPAIN PORTOFOLIO ASSESTS SL

ALLIANZ, CIA. DE SEGUROS Y REASEGUROS

ALPHABET ESPAÑA FLEET MANAGEMENT, S.A.

ALQUIBER QUALITY, S.A.

ALQUILER SEGURO, S.A.

AMARO SERVICIOS INTEGRALES S.L.

AMERICAN EXPRESS CARD ESPAÑA, S.A.U.

ANALÍTICA Y GESTIÓN FINANCIERA, S.L.

ANDBANK ESPAÑA, S.A.U.

APLÁZAME, S.L.

APPLUS NORCONTROL, S.L.U.

ARENA FINANCE

ARRENDAMIENTOS DEUDORES, S.L.

ARVAL SERVICE LEASE, S.A.

ASOCIACIÓN NACIONAL DE AGRICULTORES Y GANADEROS

ATHLON CAR LEASE SPAIN, S.A.U.

ATLAN ADVANCE MANAGEMENT, S.L. (Barcelona)

AUDAX RENOVABLES, S.A

AUTOMÓVILES PALMA, SAU

AUTOPARK RENTING DE VEHICULOS, S.A.

AVALIST CREDIT SECURE, S.L.

AVANZA NETWORK TELECOM, S.L.

AVATEL TELECOM S.A.U.

AVON COSMETIC S, S.A.U.

AXACTOR CAPITAL LUXEMBOURG, S.A.R.L.

AXACTOR ESPAÑA, S.L.U.

AXACTOR INVEST

AXACTOR PORTFOLIO HOLDING, AB

AXPO IBERIA, S.L.U.

AYUDA Y CRÉDITO CONSULTORES, S.L.

AYWA SERVICIOS AMBIENTALES S.L

AZZAM VIVIENDA, S.L.(antes Encasa Cibeles)

Aire Networks Mediterráneo S.L.U.

BANCO DE SABADELL, S.A.

BANCO MEDIOLANUM, S.A.

BANCO SANTANDER CENTRAL HISPANO, S.A.

BANK NORWEGIAN ASA

BANKINTER, S.A.

BANSABADELL RENTING, S.L.U.

BANTOR ATLANTIC, S.A.

BARENTS MGA, S.L.U.

BARNA CREDIT FINANCE, S.L.

BARREIRA ARTE Y DISEÑO S.L.

BBVA ALLIANZ SEGUROS Y REASEGUROS S.A.

BERGE AUTOMOCIÓN, S.L. (ant. Cof. Fª)

BILBAO, CIA. ANONIMA DE SEGUROS Y REASEGUROS, S.A.

BILLING FINANCIAL ESPAÑA, S.L.

BIP & DRIVE E.D.E., S.A.

BLUE FINANCE OY

BNP PARIBAS CARDIF ESPAÑA, A.I.E.

BNP PARIBAS SUCURSAL EN ESPAÑA, S.A.

BONPREU HOLDING S.L.

BP OIL ESPAÑA, S.A.U.

BT TELECOMUNICACIONES, S.A.Sdad.Unipersonal

BUMPER INTERNATIONAL LIMITED

CABLE AIREWORLD, S.A.U.

CAIXARENTING, S.A.U.

CAJA AH.MP ZARAGOZA ARAGON RIOJA (IBERCAJA)

CAJA AH.PENSIONES DE BARCELONA"LA CAIXA"

CAJA RURAL DE CASTILLA LA MANCHA, S.C.C.

CAJA RURAL DE EXTREMADURA,SDAD.COOP.CR.

CAJA RURAL DE GRANADA,SDAD.COOP.CREDITO

CAJA RURAL DE GUISSONA SDAD. COOP.DE CRÉDITO

CAJA RURAL DE TENERIFE,SDAD.COOP.CREDITO

CAJAMAR (antes Cajas Rurales Unidas)

CAJAMAR SEGUROS GENERALES, S.A de Seguros y Reaseguros

CAJASUR BANCO

CARGOBULL COMMERCIAL SOLUTIONS, S.L.U.

CENTRO COOP.FARMACEUTICO, SDAD.COOP.ANDALUZA

CEPSA CARD, S.A.

CEPSA COMERCIAL PETRÓLEO, S.A.

CEPSA GAS COMERCIALIZADORA, S.A.

CEPSA GAS Y ELECTRICIDAD, SAU

CEPSA QUÍMICA, S.A.

CFP EN EL TRANSPORTE Y LA SALUD MÁLAGA 2015, S.L

CIA.ESPAÑOLA SEGUROS CREDITOS EXPORTACION,SA

CIDE HC ENERGIA, S.A.

CLABERE NEGOCIOS, S.L.

CLICPISO SERVICE, S.L.

CLIDOM ENERGY, S.L.

CLUB INTERNACIONAL DEL LIBRO, DIVISIÓN CRÉDITO, S.A.

CLUB INTERNACIONAL DEL LIBRO, MARKETING DIRECTO, S.L.

CODEACTIVOS, S.A.

CODISOIL S.A

COFARES, Sdad. Coop.Farmaceútica Española

COFELY ESPAÑA, S.A.

COMPAÑIA ESCANDINAVA DE ELECTRICIDAD EN ESPAÑA, S.L.

COMPAÑIA ESPAÑOLA DE PETROLEOS, S.A.

COMUNIDAD CAMPUS, S.L.

CONDUCCIONES Y MONTAJES SUROESTE S.L.

CONFIRMACIÓN SOLICITUDES CRÉDITO VERIFICA,S.A.

COTSWORLDS ECOMMERCE LIMITED SA

CREAMFINANCE SPAIN, S.L.U.(antes Click Finance)

CREDE CAPITAL GROUP, S.L.

CREDINEXT SL

CREDIRECT PRÉSTAMOS, S.L.

CREDIT DE TERRASSA, S.A.

CREDITSTAR SPAIN, S.L.

Cabot Securitisation Europe Limited

Caja Seguros Reunidos, Cía Seguros y Reaseguros, SA (Caser)

Comercial Cristian Lay S.A.

Compagnie Française l'assurance Commerce Exterieur (COFACE)

Curenergia Comercialización de Último Recurso, S.A.U(Iber)

DAC0STIN SPAIN, S.L.U.

DAIMLER TRUCK RENTING ESPAÑA, S.A.U.

DARGON DEVELOPMENT & CONSTRUCTION, S.L.

DEL CARRE ABOGADOS. S.A.

DELL DFS, LIMITED

DEUTSCHE BANK, SDAD. ANONIMA ESPAÑOLA

DIGEC, S.A. Sdad. Unipersonal

DIGI SPAIN TELECOM, S.L.U.

DINEO CRÉDITO, S.L.

DINERS CLUB ESPAÑOL,S.A.

DINOLIN S.A

DISA ENERGÍA ELÉCTRICA S.L.U

DISTRIBUIDORA ACUMULADORES IMPORTADOS, S.A.

DIVARIAN PROPIEDAD, S.L.

DRIVALIA LEASE ESPAÑA, S.A.U.

DRSMILE IBERIA SLU

Divarian Residencial SL

E-RENTING

E.ON ENERGIA, S.L.

EAE-OSTELEA FORMACIÓN ONLINE

EASY ASSET MANAGEMENT IBERIA S

EBURY PARTNERS BELGIUM, S.E.

EDICIONES GRUPO DELUXE 2013 SLU

EDITORIAL PLANETA, S.A.

EDP CLIENTES, S.A.

EDP COMERCIALIZADORA, SA

EDP ENERGIA, S.A.

EDP Empresa de Servicios Energéticos, S.L.

EDP SOLAR ESPAÑA, S.A.

EDYALS MARKETING S.L.

ELECTRICIDAD ELEIA S.L.

ELECTROFIL OESTE DISTRIBUCION, S.L.

ELEGA ENERGÍA, S.L.

ELSECREDIT GEMASA, S.L.

ENERGY STROM XXI SL

ENERGÍA COLECTIVA, S.L.

ENGIE ESPAÑA S.L.U.

ENGIE SERVICIOS ENERGETICOS S.A.

EOS SPAIN, S.L.

ESDOMO TELECOM, S.L.

ETERNAL ENERGY S.L.

EUROFALP S.L.

EUSKALTEL, S.A.

EVO BANCO, S.A.U.

FENIE ENERGÍA, S.A.

FIDERE COMUNIDAD, S.L.U.

FIDERE GESTIÓN DE VIVIENDA, 2, SLU

FIDERE GESTIÓN DE VIVIENDA, S.L.U.

FIDERE IP 2, S.L.U.

FIDERE IP, S.L.U.

FIDERE IP3, S.L.U.

FIDERE IP4, S.L.U.

FIDERE IP5, S.L.U.

FIDERE IP6, S.L.U.

FIDERE PRYSMA, S.L.

FIDERE SCREEN, S.L.

FIDERE VIVIENDA 2

FIDERE VIVIENDA 3, SLU

FIDERE VIVIENDA, S.L.U. (Fidere Residencial)

FIDUCIAM NOMINEES LIMITED

FINAER COMPAÑÍA DE GARANTÍAS SL

FINANCIERA MONTJUICH, S.A.

FINANDIA, S.A. (ant.aso)

FLIP ENERGIA, S.L.

FORMACIÓN UNIVERSITARIA, S.L.

FRAIKIN ALQUILER DE VEHICULOS, S.A.

FTA 2015

FUSIONA COMERCIALIZADORA, S.A.

FUSIONA SOLUCIONES ENERGÉTICAS, S.A.

G.P. LIMITE ANDAMUR, S.L.

GABA COMERCIALIZADORA DE ELECTRICIDAD, S.L.U.

GACM SEGUROS GENERALES COMPAÑIA DE SEGUROS Y REASEGUROS SA

GALP ENERGIA, S.A.U.

GAOLANIA SERVICIOS, S.L.

GARANTIA YA, SL

GASIB SOCIEDAD IBERICA DE GAS LICUADO SLU

GEDESCOCHE, SAU

GEDESPAGO, S.A.

GENERALI ESPAÑA, S.A. DE SEGUROS Y REASEGUROS

GEO ALTERNATIVA, S.L.

GESTERNOVA, S.A.

GESTION DE ALQUILERES GARANTIZADO AMERICA S.L.

GF MONEY CONSUMER FINANCE SPAIN S.L.

GLOBAL FUENTEBELLA S.L.

GLOBAL LICATA, S.A.

GLOBAL MANZANA SLU

GLOBAL PANTELARIA, S.A.

GLOBAL SATELLITE TECHNOLOGIES, S.L.

GLOOBAL MOVINGRENT, SA

GOLD IBERICA S.L.

GOOD COMPANY UAB

GOTO GLOBAL MOBILITY SPAIN

GROVER TECH RENTAL CONSUMER ELECTRONICS SPAIN S.L

GRUPO ELECTRO STOCKS SLU

HEINEKEN ESPAÑA, S.A.

HELVETIA CIA. SUIZA, S.A. DE SEGUROS Y REASEGUROS

HERMANDAD FARMACEÚTICA DEL MEDITERRÁNEO, S.C.R.L.

HERRERO BRIGANTINA SERVICIOS CREDITICIOS, S.A

HERTZ DE ESPAÑA, S.L.U.

HIPOTECA PRIMERO S.L.

HOIST FINANCE SPAIN, S.L.

HOUSERS GLOBAL PROPERTIES PFP, S.L.

HUNE RENTAL, SLU(Antes Loxam). (Antes.Hertz )

HYUNDAI MOTOR ESPAÑA, SLU

I.S.G.F. Informes Comerciales, S.L.

IBANCAR WORLD (antes Excom Salduba, S.L.)

IBERDROLA CLIENTES S.A.U.(antes Iberdrola Generacion)

IBERDROLA DISTRIBUCIÓN ELÉCTRICA, S.A.

IBERDROLA, S.A.

IBROKER GLOBAL MARKETS, S.V., S.A.

ID FINANCE PLAZO, S.L.U.

ID FINANCE SPAIN, S.L.

IGNIS ENERGIA, S.L.U

INCOFISA GESTION INTEGRAL DEL RECOBRO, S.L.

INGENICO IBERIA, S.L.U.

INMOVILIARIA SACOVI, S.L.

INSTITUTO DE CRÉDITO OFICIAL

INSTITUTO INTER, S.L.

INSTITUTO VALENCIANO DE FINANZAS

INTER-IMAGE, S.L.

INTRUM HOLDING SPAIN, S.A.U.

INTRUM SPAIN S.A.U.

INVERSIS BANCO

INVESTCAPITAL, LTD

INVESTMENT EVOLUTION, UAB

IPF DIGITAL SPAIN, SAU (antes MCB Finance)

IURIS JUSTITIA CREDITOR, S.L.

IVECO ESPAÑA, S.L.

JORDAN VENTURES S.L.

KACHIT PARTNERS S.L.

KELISTO IBERIA, S.L.

KLARNA BANK AB, S.C.A.

KNET COMUNICACIONES, S.L.

KOALABOOX S.L.

KRONE FLEET ESPAÑA, S.L.

KUTXABANK, S.A.

KVIKU HOLDING, Ltd

L.Lucas Nicolas (Vitaldent)JB Inversiones Odontológicas SL.

LC ASSET 1, S.A.R.L.

LC ASSET 2 S.à r.l.

LEASE PLAN SERVICIOS, S.A.

LEASYS, SpA, Sucursal en España

LEGÁLITAS, ASISTENCIA LEGAL, S.L.

LENDROCK SPAIN, S.L.

LGAI TECHNOLOGICAL CENTER, S.A.

LIBERTY SEGUROS, CIA.SEGUROS Y REASEGUROS, SA.

LINDORF INVESTMENT 1

LINDORFF INVESTMENT 2

LINDORFF INVESTMENT 3

LINEA DIRECTA ASEGURADORA, S.A. CIA. SEGUROS Y REAS.

LLOLLO MOBILITY, S.L.

LONEY FINANCE S.L.

MACC RE SOCIMI S.A.

MAKRO AUTOSERVICIO MAYORISTA, S.A.

MAN FINANCIAL SERVICES ESPAÑA, S.L.

MANAGEMENT MEDITERRANEAN DE CRÉDITO FINANCIERO,S.L.

MAPFRE ESPAÑA CIA.DE SEGUROS Y REASEGUROS, S.A.

MASTER DISTANCIA, S.A.

MEDIUS COLLECTION, S.L (Madrid)

MERCEDES-BENZ BANK AG Sucursal en España

MERCEDES-BENZ RENTING, S.A.

MET ENERGÍA ESPAÑA, S.A.U.

MILINEA FINANCIAL SERVICES, S.L.U.

MIRALTA BANK

MOVISTAR PROSEGUR ALARMAS, S.L.

MURCIA SOLUCIONES 2015, S.L.

MUTUA MADRILEÑA AUTOMOVILISTA, S.S.P.P.

MUTUA MMT SEGUROS, S.M. DE SEGUROS APF

MUTUA PROPIETARIOS, SEG. Y REASEGUROS PRIMA FIJA

MUTUA TINERFEÑA, Mutua de Seguros y Reaseguros a Prima Fija

MY ENERGÍA ONER, S.L.

MYCA SMART MOVE S.L

NANTA,S.A.

NATURGY CLIENTES S.A.U.

NATURGY ENERGY GROUP,S.A.(Gas Natural SDG)

NEMURU DIGITAL, S.L. (Antes Splity)

NESCAM 2006 S.L.

NESTAR RESIDENCIAL S.I.I.,S.A

NEXTGEN FINANCIAL SERVICES, S.L.

NEXUS ENERGIA, S.A.

NIHILMELIUS, S.L.

NORTEHISPANIA DE SEGUROS Y REASEGUROS,S.A.

NORTHGATE ESPAÑA RENTING FLEXIBLE, S.A.

NOVUM BANK LIMITED(antes Surcredito)

NUEVO CRÉDITO GLOBAL, S.L.

NUEVO MICRO BANK , S.A.U

NUTRI WATER, S.L. (ahora BLUECHANCE)

OCASIÓNPLUS SLU

OCTOBER (antes Lendix España, Platf.financ.participativa

OLAXA MIMORE, S.LU

ONRENT

OPEN BANK SANTANDER CONSUMER, S.A.

OPEN WATER CAPITAL, S.L.

ORANGE ESPAGNE, S.A.U.

ORANGE ESPAÑA VITUAL, S.L.U.

ORIFLAME COSMÉTICOS, S.A.U.

PACCAR FINANCIAL ESPAÑA, S.L.

PALLETWAYS IBERICA, S.L.

PANDA MOTOS S.L.

PARETO CRÉDITOS ESPAÑA S.L.

PARQUES DE SOTOGRANDE E.U.C.

PASO HONROSO, S.L.

PAYIN7, S.L.

PAYPAL

PEPPER FINANCE CORPORATION, S.L.

PIRELLI NEUMÁTICOS, SAU

PLAZO CREDIT SLU

PLUS ULTRA SEGUROS GENERALES Y VIDA, S.A de Seg. y Reaseguro

PONTIO FINTECH, S.L. (Madrid)

POWER WATT ENERGY ISLAND, S.L

PRA IBERIA, S.L.U. (antes Aktiv Kapital)

PREBENTONG HORMIGONES, S.A.

PRESTALO ONLINE S.L

PRESTAMER, S.L.U.

PRIMA ASSICURAZIONI SPA SUCURSAL EN ESPAÑA

PRIMROSE PARTNERS LIMITED

PROCONO, S.A.

PROMOCIONES LLADERO S.A.

PROMOCIONES Y CONSTRUCCIONES PYC, PRYCONSA,S.A.

PROMONTORIA COLISEUM REAL ESTATE, S.L.U.

PROMONTORIA COLISEUM RESIDENTIAL, S.L.U.

PROMONTORIA MACC MARINA RE SA

PROMOTIVATE CENTRAL S.L.

PROPERTY LEASES FTS MADRID SL

Pepsico Iberia Servicios Centrales, S.L.

Promontoria Ares Designated Activity Company

Promontoria La Barrosa Designated Activity Company

QDQ MEDIA, S.A.U.

QUANTIS GLOBAL, S.L.

QUARTZ CAPITAL FUND, S.C.A.

R Cable y Telecable Telecomunicaciones, S.A.U.

RED DE NEGOCIOS FORMATIVOS SL

RED ESPAÑOLA DE SERVICIOS, SAU

REDDO CREDIT, S.L.

REKALLCAPITAL SL

REMICA COMERCIALIZADORA, S.A.

RESPALDO ESPAÑA S.L.

RIA PAYMENT INSTITUTION EP, S.A.U.

Régsiti Comercializadora Regulada, S.L.U.

S.A. DE PROMOCION Y EDICIONES (Club Internac.Libro)

S.G.R. COMUNIDAD VALENCIANA

SALTOKI, S.A.

SALUS INVERSIONES Y RECUPERACIONES, S.L.

SANITAS NUEVOS NEGOCIOS, S.L. (Sdad.Unipersonal)

SANTANDER MAPFRE SEGUROS Y REASEGUROS, S.A.

SCANIA COMMERCIAL VEHICLES RENTING SAU

SCHUFFA

SD DEBT PORTFOLIOS, S.A.

SD IBERIAN PORTFOLIOS, S.A.

SDAD.PROMOCION Y RECONV. ECONO.ANDALUCIA(SOPREA,S.A)

SECTOR ALARM SPAIN, S.A.U.

SECURITAS DIRECT ESPAÑA, S.A.U.

SECURITAS SEGURIDAD ESPAÑA, S.A.

SEGURCAIXA ADESLAS, S.A. DE SEGUROS Y REASEGUROS

SEGURMA, S.A.

SEGUROS CATALANA OCCIDENTE, SOCIEDAD ANONIMA DE SEGUROS Y RE

SEQURA WORLDWIDE, S.L.

SERVIHABITAT SERVICIOS INMOBILIARIOS, S.L.

SERVILEASE, S.A. (Volkswagen Renting)

SICOR SEGURIDAD EL CORTE INGLÉS,

SIEMENS RENTING, SA

SINGULAR BANK ,S.A.

SKIMSAFE AB

SOCIEDAD ESPAÑOLA DE ALQUILER GARANTIZADO, S.A.

SOCIEDAD PRIVADA DE ALQUILER, S.L.

SOLAR MUTINY S.L.

SOLISS, MUTUA DE SEGUROS

SOLUCION SERVICIOS DE CRÉDITO, S.L.(SOLUNION)

STANHOME, S.A.

STUDENT FINANCE S.L.

SUMY ASESORES, S.L.

SUN FINANCE EUROPE

SUNFLOWER ENERGIAS S.L.

SUPERMERCADOS CHAMPION, S.A.

Sdad.Económica Desarrollo Financiación Alternativa Colectual

SÖBRALAEN OÜ -ISEPANKUR (BONDORA)

TARGOBANK, S.A.

TEAM 4 COLLECTION & CONSULTING, S.L.U.(Arvato)

TELE ELDA, S.A.

TELECOM CASTILLA LA MANCHA, S.A.

TELECOMING PAYMENT SOLUTIONS, S.A.(PAGANTIS,S.A.)

TELECOMUNICACIONES INTEGRADAS ONE TELECOM,S.A.

TELECOR, S.A.

TELEFONICA SERVICIOS MOVILES, S.A.

TELEFONICA Sdad.Ope. Serv.Telecomunicaciones,S.A.

TELEPLATA DIGITAL S.L

TESTA RESIDENCIAL SOCIMI, S.A.

TIP TRAILERS SERVICES SPAIN SL

TOYOTA FLEET MOBILITY ESPAÑA, S.L.U.

TRANS SESE, S.L.

TRANSOLVER SERVICE, S.A.

TRATAMIENTO INTEGRAL DEL AGUA HIDROSALUD,S.L

TRESA ENERGÍA, S.L.

TROCOBUY, S.L.

TRUCK AND WHEEL, SL (Navarra)

TYCO INTEGRATED SECURITY, S.L.

Tripletshare Barcelona S.L.

ULTIMO PORTFOLIO INVESTMENT(Luxembourg)S.A.

UNIELECTRICA ENERGÍA, S.A.

UNION ANDINA, S.A.

VAMOS MOTOR COMPANY, S.L.

VERTI ASEGURADORA, COMPAÑIA DE SEGUROS Y REASEG.

VFS COMMERCIAL SERVICES SPAIN, SAU

VIVENIO ALFA S.L.

VIVENIO BETA S.L.

VIVENIO DELTA S.L.

VIVENIO KAPPA S.L.

VIVENIO RESIDENCIAL SOCIMI S.A.

VODAFONE ESPAÑA, S.A.U.

VODAFONE ONO S.A.U.

VODAFONE SERVICIOS, S.L.U ( jorge a antonio ariza 12-1-17)

VOLVO TRUCK CENTER S.L.U

Viasat Europe S.a.r.l

W.A.G. ISSUING SERVICES, A.S.

WANDOO FINANCE, S.A.

WATIUM, S.L.

WEKIWI, S.L.

WENANCE LENDING DE ESPAÑA

WESTERN UNION RETAIL SERVICES SPAIN, S.A.

WEWI MOBILE, S.L.

WOLO REALTECH SL

WORKING CAPITAL MANAGEMENT ESPAÑA, S.L.

WYPOTECH SL

XFERA MÓVILES, S.A.

XTRA TELECOM, S.A.U.

YAMAHA MOTOR EUROPE N.V. SUCURSAL EN ESPAÑA

YOU MOBILE TELECOM SPAIN, S.L. Unipersonal

ZOLVA NPLCO SÁR.L

ZURICH INSURANCE PLC, S.E. (Unidad de Caución)

Datos Estadísticos 2023

Como en años anteriores los datos estadísticos ya no incluyen datos la financiación de automóviles, que suponía aproximadamente un tercio de la cifra de Inversión Nueva.

Las entidades han realizado en el ejercicio 2023 Operaciones de Financiación Total por un importe de 29.211 millones de euros, lo que representa un incremento del 1,4% en relación con el ejercicio de 2022.

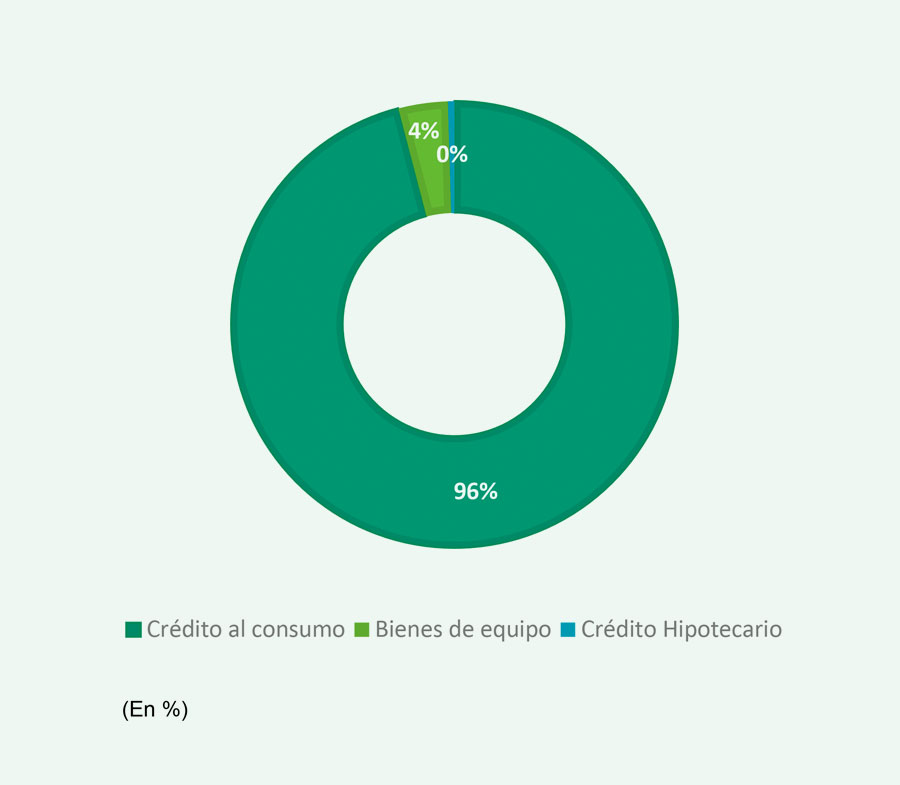

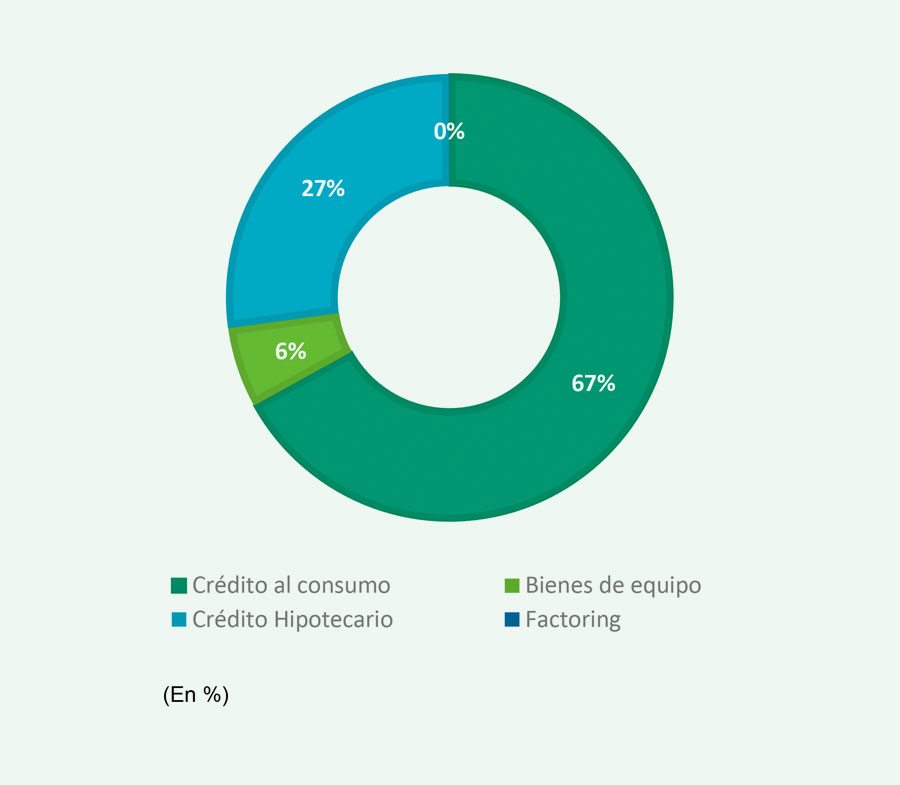

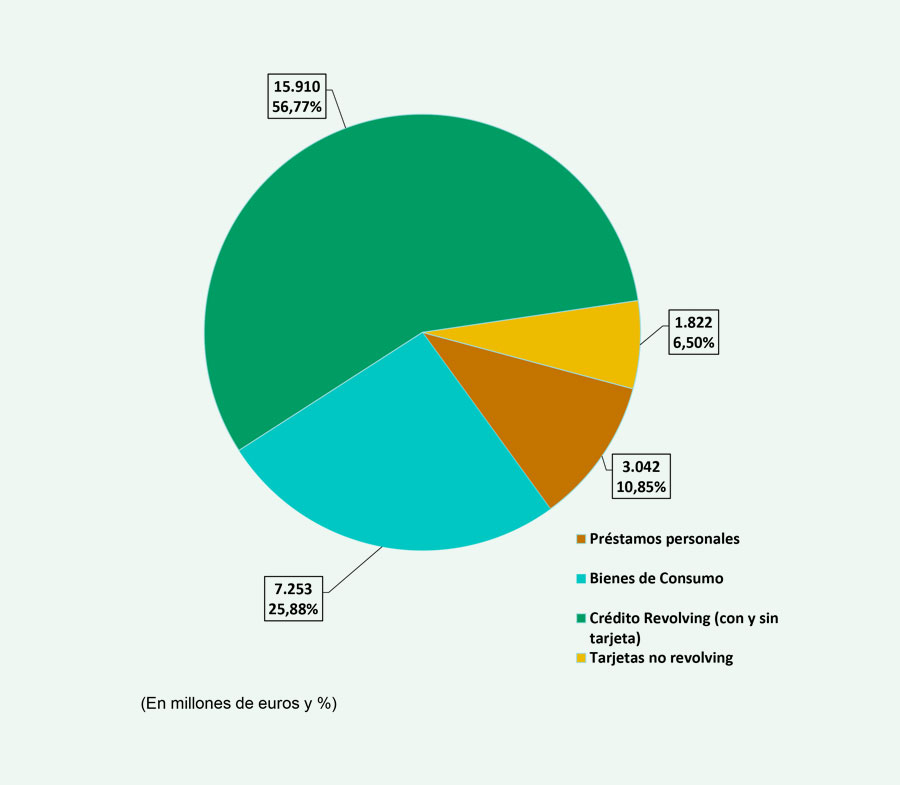

Del volumen total antes referido, el 96 % corresponde a Crédito al Consumo, por un total de 28.027 millones, siendo el resto financiación de: bienes de equipo (1.047 millones), y operaciones inmobiliarias (137 millones).

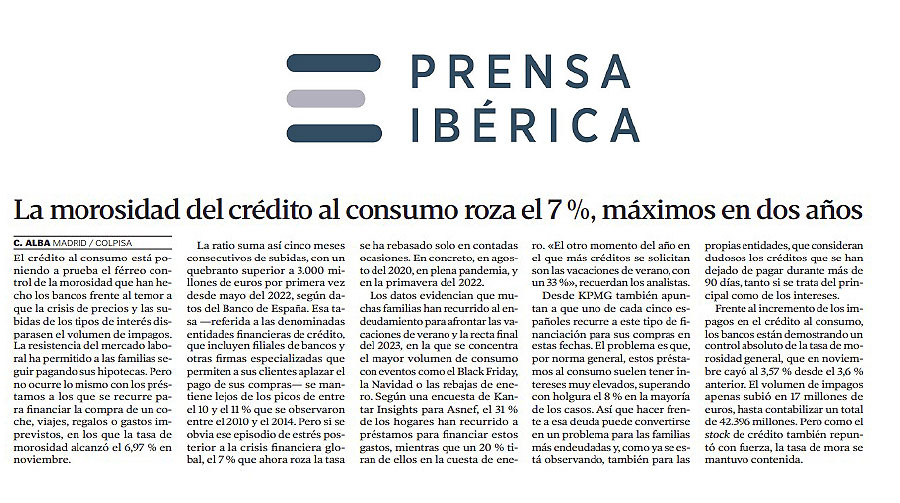

Durante este año ha habido un retroceso importante de la actividad, debido tanto a la reducción de la demanda de crédito (según la Encuesta de préstamos bancarios del Banco de España), como al posible endurecimiento de los criterios de aprobación por una menor tolerancia al riesgo, tanto del Crédito al consumo, como del crédito hipotecario.

La industria de la financiación ha sido y sigue siendo una palanca fundamental para el crecimiento de la economía. Aunque es cierto que el Índice de confianza de los consumidores ha mejorado (encuesta del CIS) la subida de tipos, los precios de energía y alimentación ha provocado que los consumidores, ante gastos importantes que supongan compromisos a largo plazo estén aguardando mejor situación (Kantar Insights).

El mayor ahorro de las familias puede ser un apoyo para el consumo privado en 2024, al que hay que sumar un menor endeudamiento, una inflación más moderada (entorno al 3%) y la continuidad en la creación de empleo, aunque a un menor ritmo que en 2023, y el aumento de la renta disponible de los hogares. Por tanto, creemos que el 2024 pueda ser un año de crecimiento consolidado en el crédito al consumo.

Sobre los datos de consumo a nivel europeo

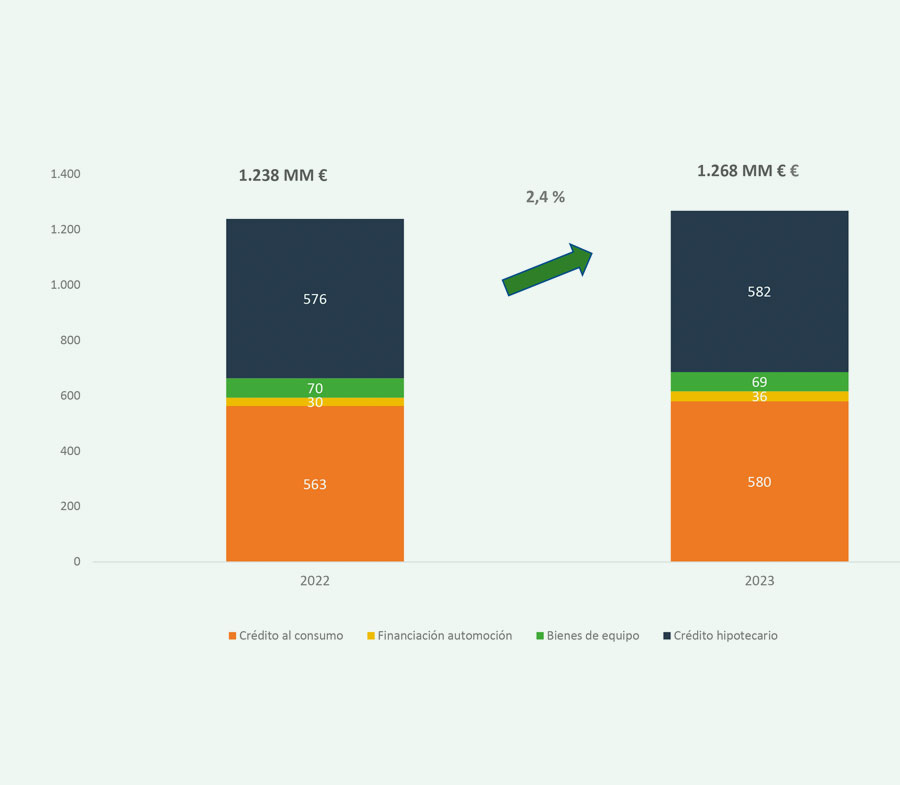

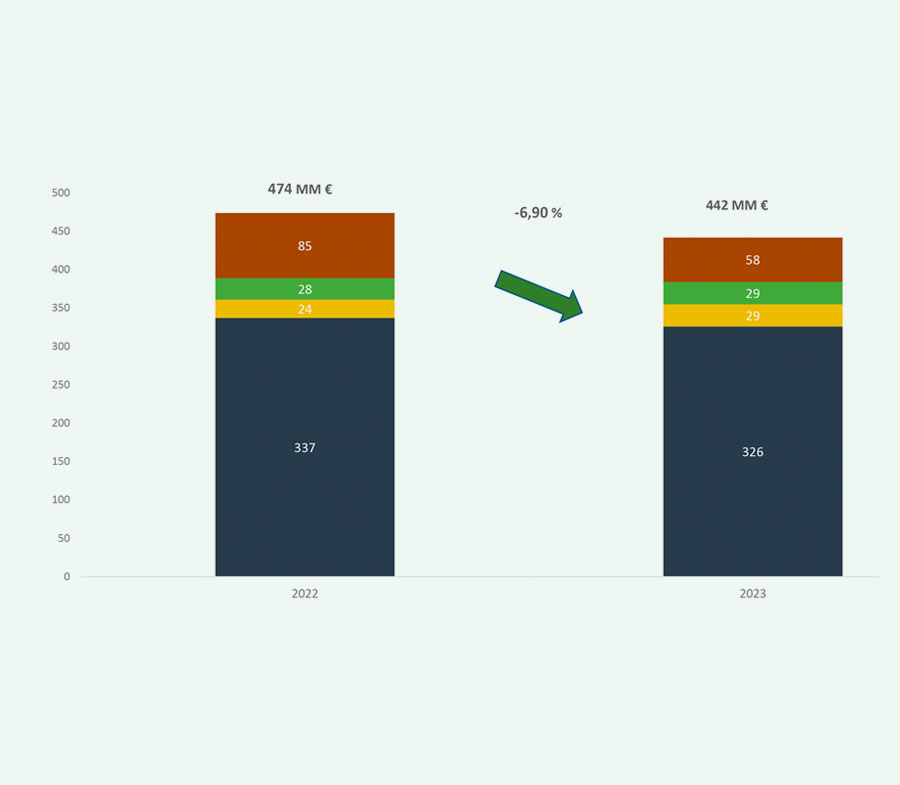

A nivel Europeo, según los datos recibidos de Eurofinas, todavía provisionales a la fecha de confección de la Memoria: la Inversión nueva de 2023 ha decrecido un 6,9%, y la Inversión Viva mantiene un modesto crecimiento entorno al 2,4 %. Estos datos incluyen Financiación de automóviles.

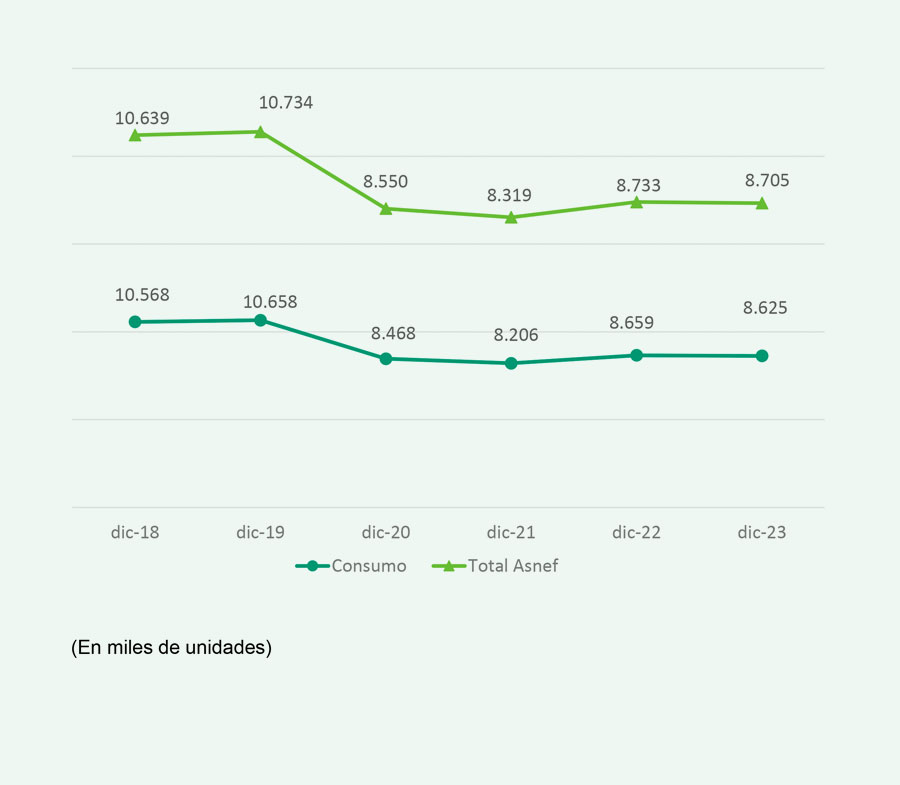

Evolución del número de empresas

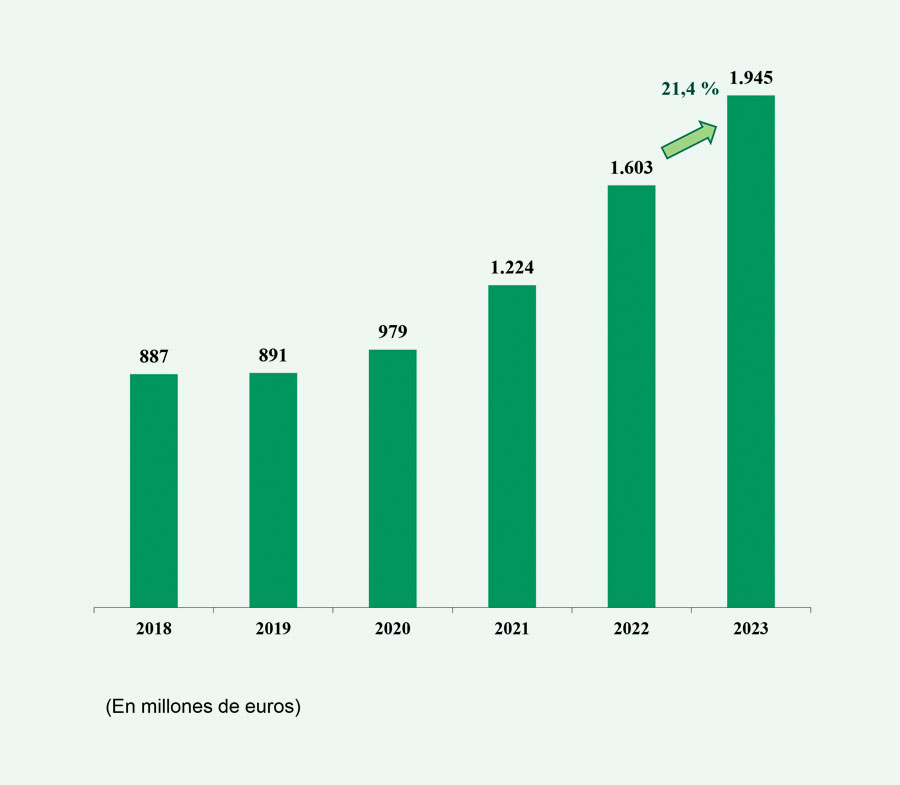

Evolución de la inversión nueva total en financiación

Detalle inversión nueva total en financiación 2023

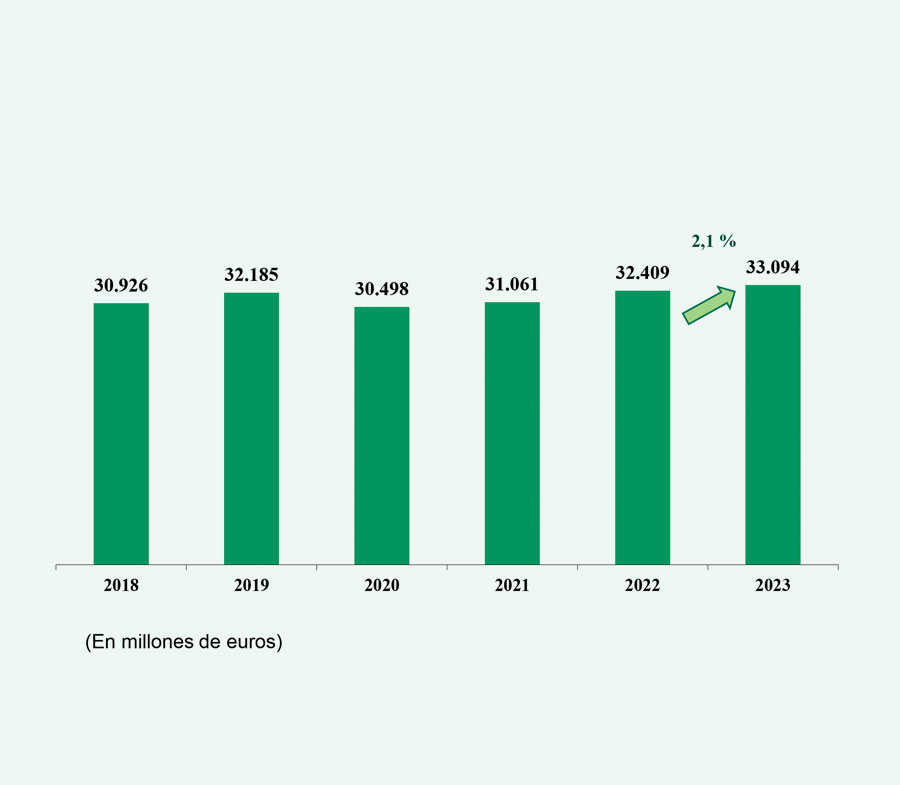

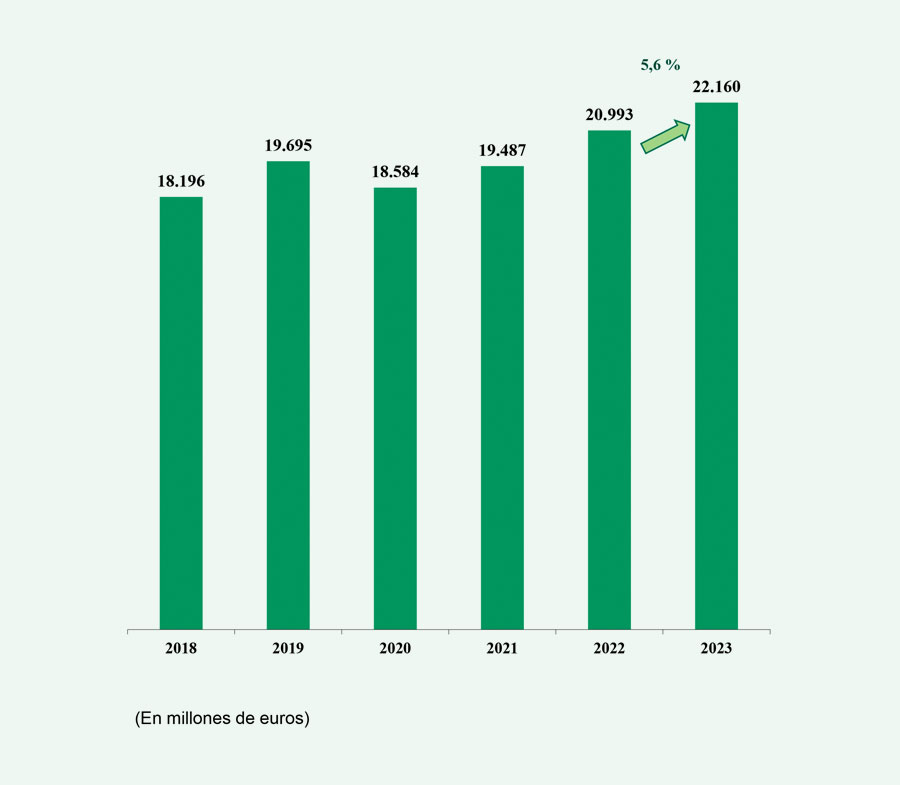

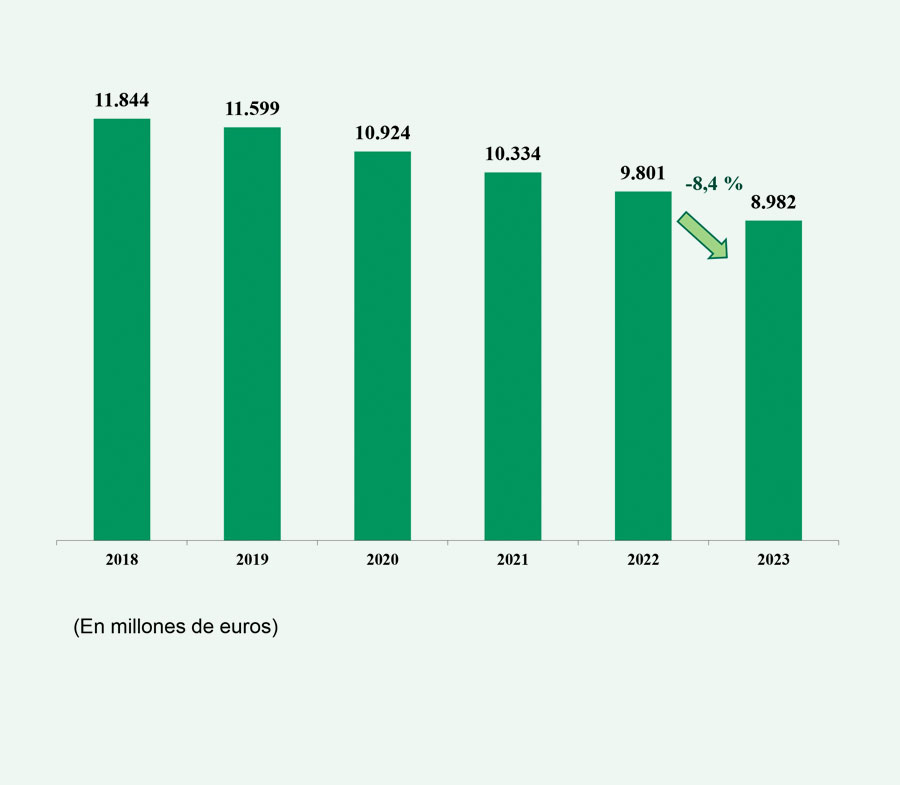

Evolución de la inversión viva total en financiación

Detalle inversión viva total en financiación 2023

Evolución de la inversión nueva en financiación de crédito al consumo

Evolución de la inversión viva en financiación crédito al consumo

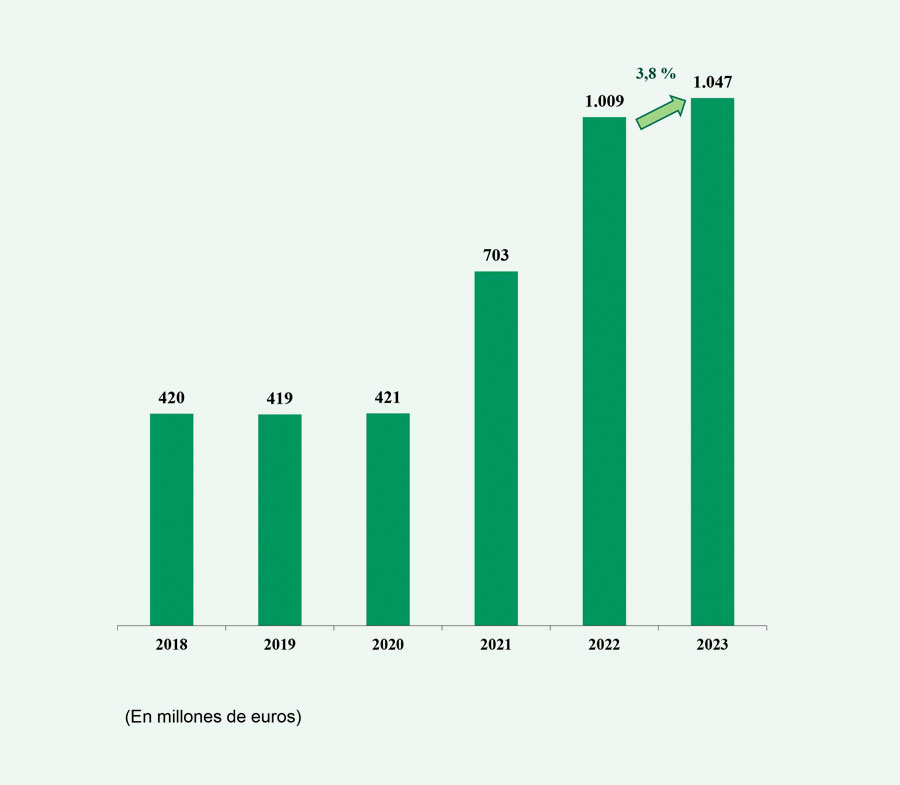

Evolución de la inversión nueva en financiación de bienes de equipo

Evolución de la inversión viva en financiación de bienes de equipo

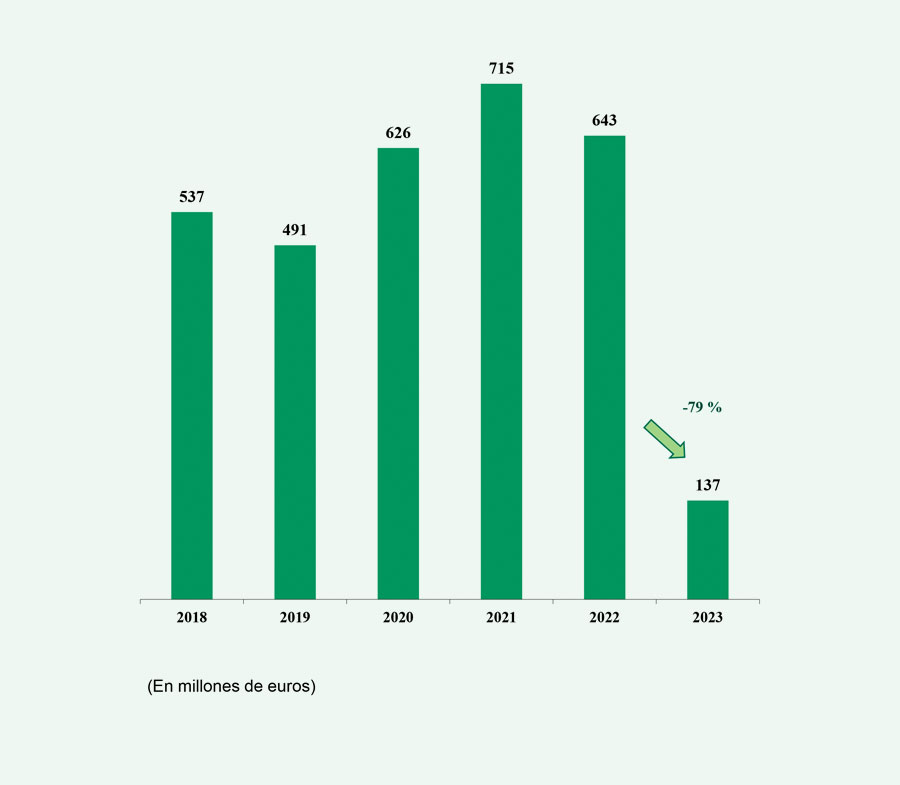

Evolución de la inversión nueva en financiación de inmuebles

Evolución de la inversión viva en financiación de inmuebles

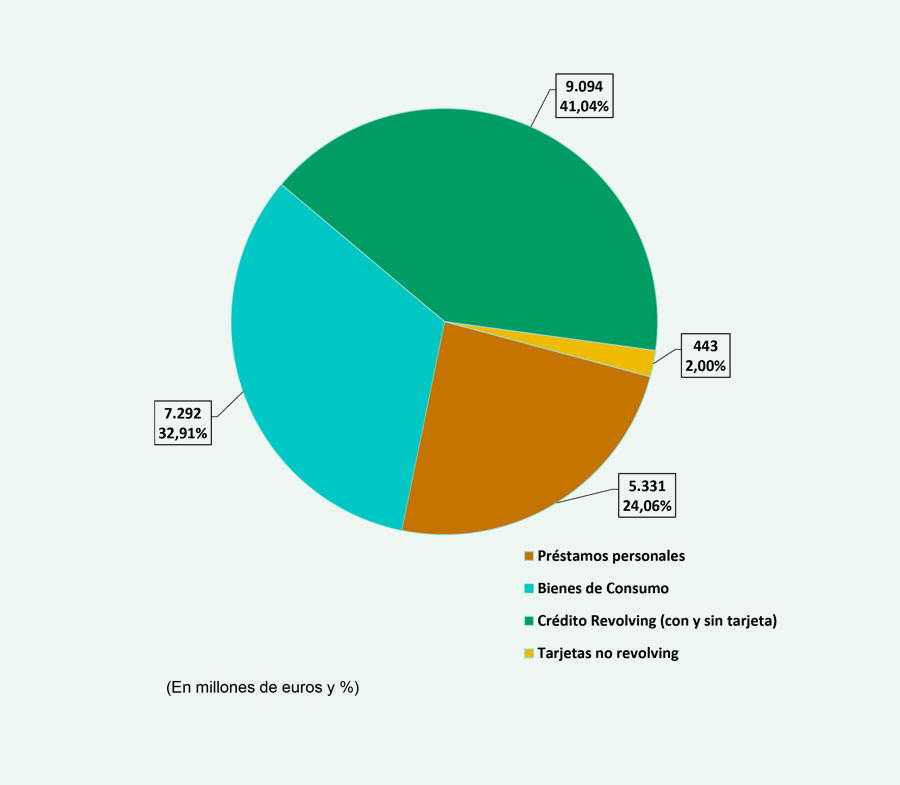

Detalle inversión nueva en financiación de crédito al consumo 2023

Detalle inversión viva en financiación de crédito al consumo 2023

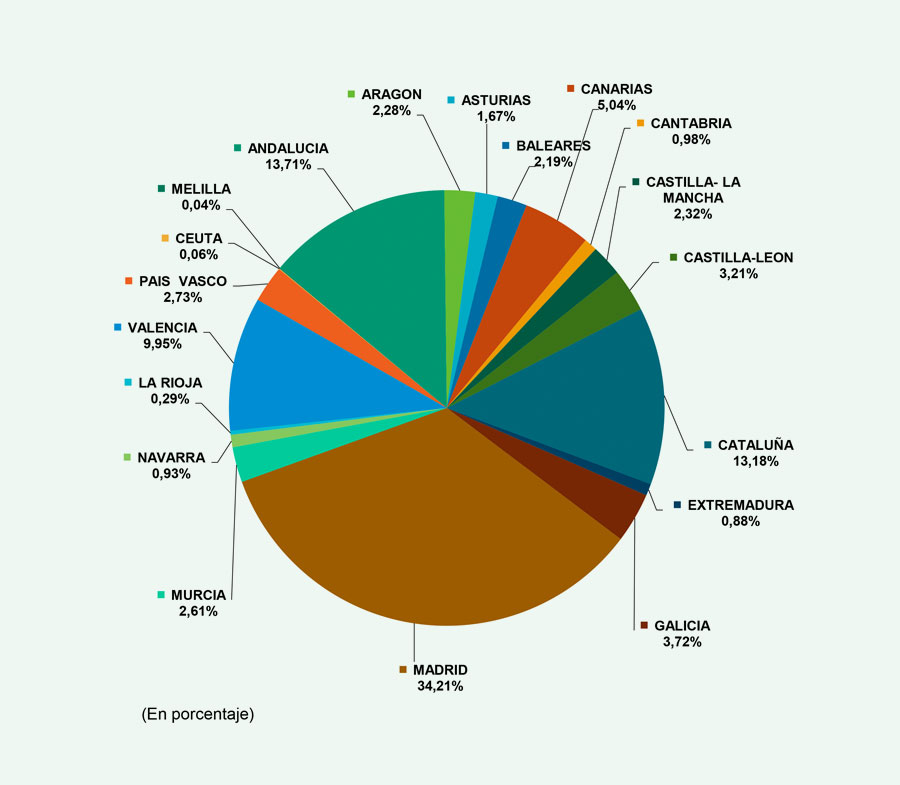

Distribución de la inversión nueva por autonomías 2023

Evolución de los contratos nuevos

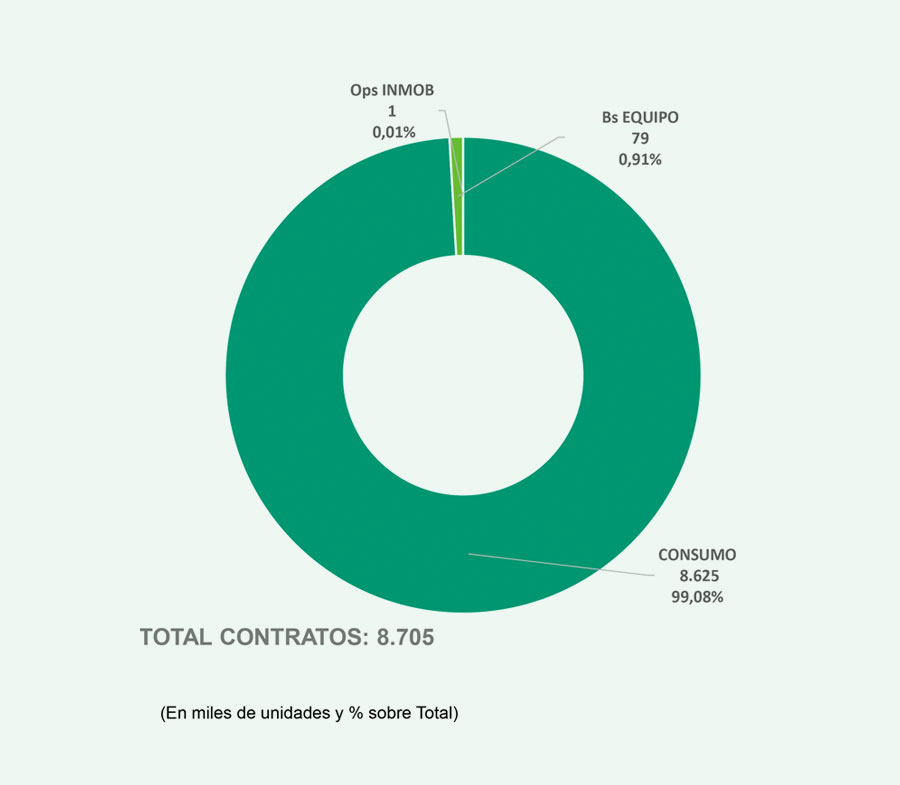

Número de nuevos contratos 2023

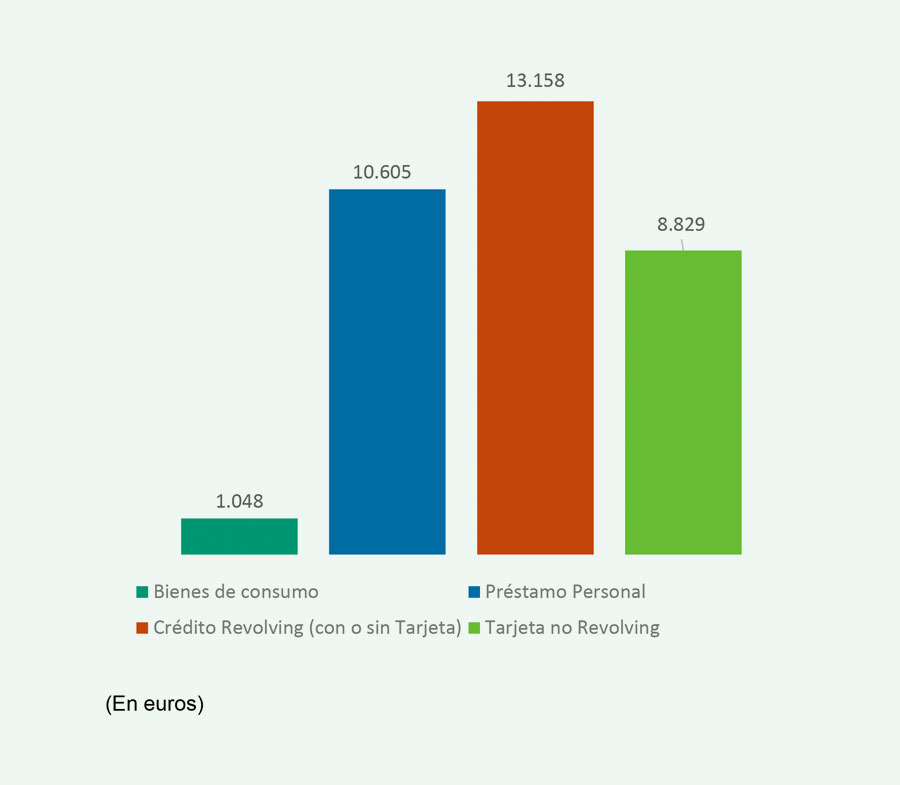

Importe medido contratos financiación total 2023

Importe medio contratos financiación consumo 2023

Estadísticas anuales EUROFINAS

Riesgo Vivo 2023

Inversión Nueva 2023

El compromiso de las Comisiones y Grupos de trabajo de la Asociación ha permitido abarcar una gran cantidad de desafíos regulatorios y jurisprudenciales durante el ejercicio 2023-2024 tanto a nivel nacional como europeo. A continuación, destacamos los asuntos tratados este ejercicio con mayor impacto para el sector, reiterándoles la disponibilidad de la Secretaría General para cuanta información adicional precisen al respecto.

Normativa Europea

Directiva 2023/2225 relativa a los Contratos de Crédito al Consumo

El pasado 30 de octubre, se publicó en el Diario Oficial de la Unión Europea la Directiva (UE) 2023/2225 de 18 de octubre de 2023 relativa a los contratos de crédito al consumo.

En tanto que ley especial, la nueva Directiva 2023/2225 debe aplicarse con prioridad en caso de conflicto con las disposiciones de comercialización a distancia de servicios financieros previstas en la Directiva 2011/83/UE sobre los derechos de los consumidores, modificada por la Directiva (UE) 2023/2673 de 22 de noviembre de 2023.

Respecto del nivel de armonización, los Estados miembros no podrán adoptar disposiciones nacionales que diverjan de la Directiva salvo que expresamente se disponga otra cosa. La Directiva es de mínimos, los Estados son libres de mantener o adoptar legislación nacional en caso de que no existan disposiciones armonizadas previstas en la Directiva.

Se introduce el principio de proporcionalidad por el que los Estados miembros deben poder excluir la aplicación de ciertas disposiciones con el fin de evitar una carga innecesaria a los prestamistas teniendo en cuenta las especificidades del mercado. Se destaca que ciertas materias de especial relevancia han quedado pendientes de desarrollo en la Directiva y deberán ser transpuestas por los Estados miembros antes del 20 de noviembre de 2025. Desde ASNEF, un grupo de trabajo estudia los aspectos de la Directiva y la posible implementación de la misma.

Directiva (UE) 2023/2673 de Comercialización a Distancia de Servicios Financieros

La nueva Directiva (UE) 2023/2673 deroga la directiva existente de 2002 (Directiva 2002/65/UE) e introduce un nuevo capítulo en la Directiva general sobre derechos de los consumidores con las disposiciones específicas para los contratos de servicios financieros celebrados a distancia.

La Directiva se aplicará a modo de «red de seguridad» a los servicios financieros que, bien no están regulados por la legislación sectorial europea, bien están excluidos del ámbito de aplicación de la normativa europea que regula servicios financieros específicos. Les recordamos que el Considerando 8 de la nueva Directiva de Contratos de Crédito al Consumo aclara que, en caso de conflicto entre las disposiciones de ambas Directivas, deben aplicarse las disposiciones de la Directiva de Contratos de Crédito al Consumo en tanto que ley especial.

La nueva Directiva (UE) 2023/2673 no enmienda ni modifica normativa europea sectorial vigente, dejándose claro en el Considerando 16 que, a fin de evitar duplicidades y solapamientos, cuando otros actos de la UE, que regulen servicios financieros específicos, contengan normas sobre información precontractual, derecho de desistimiento o explicaciones adecuadas, e independientemente del grado de desarrollo de esas normas, solo deben aplicarse a esos servicios financieros específicos destinados al consumidor las disposiciones correspondientes de ese otros actos europeos especiales, a menos que en dichos actos se disponga otra cosa.

En relación con “elementos engañosos (dark patterns)”, sí parece exigible a la comercialización en línea de contratos de crédito al consumo, en tanto que nada dice la Directiva de Crédito al Consumo respecto del diseño de los portales en línea de los comerciantes. El nuevo Artículo 16 sexies de protección adicional relativa a las interfaces en línea prohíbe que las entidades incluyan elementos engañosos (dark patterns) en las interfaces en línea de los comerciantes. La Directiva deberá transponerse antes del 19 de diciembre de 2025, debiendo ser de aplicación a partir del 19 de junio de 2026.

Directiva Servicios de Pago 3 y Reglamento Servicios de Pago (PSR)

Al cierre de esta edición, con carácter previo a la celebración de elecciones europeas, el Parlamento Europeo aprobó su posición sobre las propuestas de Reglamento de servicios de pago (PSR) y de Directiva de servicios de pago (PSD3), y se espera que la negociación con el Consejo comience tras las mencionadas elecciones.

El artículo 10 apartado 4 de la PSD3 establece los requisitos exigidos para que las entidades de pago puedan conceder créditos relacionados con los servicios de pago. En esta versión, establece, en su letra b), que para que las entidades de pago puedan conceder créditos en relación con los servicios de pago deben cumplir, entre otras condiciones, que el crédito concedido en relación con un pago sea reembolsado dentro de un plazo razonablemente corto que definan las autoridades competentes sin perjuicio de lo dispuesto en el Derecho nacional.

Por tanto, el plazo de reembolso se decidiría en la transposición de la PSD3 por las autoridades competentes nacionales. Desde ASNEF, seguiremos pendientes de la evolución de este paquete legislativo.

Propuesta de Reglamento (UE) de Acceso a Datos Financieros

En abril, el Comité ECON del Parlamento Europeo aprobó su posición respecto de la propuesta de Reglamento EU de Acceso a Datos Financieros (FIDA), destacando algunos cambios respecto de la propuesta original de la Comisión:

- En el ámbito de aplicación, se propone una inclusión más amplia de contratos de crédito. Además, se reitera la exclusión de los datos de la evaluación de solvencia de consumidores y se propone inclusión de categorías de datos no sensibles usados para conocer al cliente en caso de empresas.

- Se propone que las autoridades de supervisión europeas publiquen unas Directrices sobre productos y servicios relacionados con la calificación crediticia del consumidor, así como unas normas técnicas de regulación para los productos y servicios relacionados con la evaluación del riesgo y la fijación de precios de un consumidor.

- Se prevé la posibilidad que la compensación económica de los sistemas de intercambio de información incluya un margen.

- Se prevé que las autoridades de supervisión informen a la Comisión de la evolución de estas compensaciones y que la Comisión adopte unas directrices para el cálculo de las mismas.

- Respecto de la inclusión de asociaciones de consumidores en los sistemas de intercambio/acceso de datos, se clarifica que deben tener experiencia en servicios financieros.

- Se propone un plazo extendido hasta 32 meses para la aplicación del Reglamento desde la entrada en vigor.

La iniciativa legislativa se retomará tras las elecciones al Parlamento Europeo de junio.

Reglamento (UE) 2022/2554 sobre la resiliencia operativa digital del sector

Tras la publicación en 2022 en el Diario Oficial de la Unión Europea del Reglamento (UE) 2022/2554 del Parlamento Europeo y del Consejo, de 14 de diciembre de 2022, sobre la resiliencia operativa digital del sector financiero (Reglamento DORA), en noviembre de 2023 se iniciaron consultas públicas sobre dos reglamentos delegados derivados de dicho Reglamento, aplicables a proveedores terceros de servicios TIC y que afectarán a aquellos proveedores que se consideren "esenciales" por su impacto sistémico. El Reglamento (UE) 2022/2554, de 14 de diciembre de 2022, por un lado, establece en su art. 31 que las Autoridades Europeas de Supervisión, a través del Comité Mixto deberán: a) designar a los proveedores terceros de servicios de TIC que sean esenciales para las entidades financieras, basándose en una serie de criterios en relación con los servicios de TIC prestados por el proveedor tercero de servicios de Tecnologías de la Información y las Comunicaciones (entre otros, impacto sistémico, dependencia de las entidades financieras respecto de los servicios prestados por el proveedor tercero con funciones esenciales, etc.). Así, el apartado 6 de dicho art. 36 otorga a la Comisión poderes para adoptar un Reglamento delegado para especificar con más detalle dichos criterios para designar los proveedores terceros de servicios TIC considerados esenciales. Por otro lado, el mismo art. 31 establece que las Autoridades Europeas de Supervisión deberán nombrar como "supervisor principal" (Lead Overseers) para cada proveedor tercero esencial de servicios de TIC a una Autoridad Europea de Supervisión como responsable, para entidades financieras con una gran parte de activos totales respecto de todas las entidades financieras. En relación con este punto, al objeto de asegurar que estos supervisores principales tienen los medios necesarios para realizar la supervisión sobre los "proveedores terceros esenciales de servicios de TIC" y cubrir los gastos incurridos por dicha Autoridad, se especifican una serie de "fees" o comisiones que habrán de pagar dichos proveedores terceros esenciales, para cubrir los gastos de supervisión, en proporción a sus ingresos.

Reglamento (UE) 2024/1183 de Identidad Digital Europea

El Reglamento (UE) 2024/1183 del Parlamento Europeo y del Consejo, de 11 de abril de 2024, en relación con el establecimiento del marco europeo de identidad digital, modifica el Reglamento (UE) n.º 910/2014, sobre la identificación electrónica y los servicios de confianza para las transacciones electrónicas en el mercado interior (conocido como reglamento eIDAS). El Reglamento crea la EUDIWallet o cartera de identidad digital europea, cuyo uso será siempre voluntario. El acceso a los servicios públicos y privados, el acceso al mercado laboral y la libertad de empresa no se restringirán ni se perjudicará a las personas físicas o jurídicas que no la utilicen. Las partes usuarias privadas que prestan servicios, por ejemplo, en los ámbitos de banca y servicios financieros, deben aceptar el uso de las carteras europeas de identidad digital para la prestación de servicios en los casos en los que el Derecho de la UE, nacional o una obligación contractual requieran autenticación reforzada de usuario para la identificación en línea. Los Estados miembros deben poner a disposición de los ciudadanos dicha cartera de identidad digital y aceptar las carteras de los demás Estados miembros antes de 2026.

Reglamento (UE) de normas armonizadas en materia de Inteligencia Artificial

En marzo, el pleno del Parlamento Europeo aprobaba el Reglamento europeo de Inteligencia Artificial, que establece un marco normativo armonizado para el uso de sistemas de Inteligencia Artificial (IA) en los Estados miembros de la UE. La mayoría de las disposiciones serán de aplicación tanto a los proveedores como implementadores de sistemas de IA a los dos años tras la entrada en vigor a los 20 días tras su publicación en el DOUE. No obstante, habrá una aplicación gradual, por ejemplo, con la prohibición de ciertos sistemas de IA a los seis meses de la entrada en vigor. Se considerarán de alto riesgo los sistemas de IA usados para evaluar la calificación crediticia o solvencia de personas físicas, salvo los sistemas de IA utilizados al objeto de detectar fraudes financieros. El implementador de sistemas de IA de alto riesgo debe llevar a cabo, antes de poner en uso el sistema, una evaluación de impacto, un plan de medidas para mitigar riesgos detectados y deberá cumplir requisitos de calidad del dato, documentación técnica y registro, transparencia y comunicación de información y ciberseguridad. Respecto de la vigilancia humana de los sistemas de IA de alto riesgo, el art. 29 establece la obligación de asignar supervisión humana a personas físicas que tengan la competencia, la formación y la autoridad necesarias, así como el apoyo necesario.

En relación con los sistemas de IA proporcionados o implementados por entidades financieras reguladas y supervisadas, se designará a autoridades competentes nacionales y, cuando proceda, al Banco Central Europeo, para la supervisión y ejecución del cumplimiento de los requisitos y normas en materia de gobernanza interna y gestión de riesgos que las entidades financieras reguladas deben cumplir, también cuando utilicen sistemas de IA. En este sentido, para evitar solapamientos, también se contemplan excepciones en relación con el sistema de gestión de la calidad de los proveedores y la obligación de seguimiento impuesta a los proveedores e implementadores de sistemas de IA de alto riesgo, en la medida en que éstas ya se apliquen a entidades reguladas por la Directiva 2013/36/UE (considerando 80, art. 17.3, art. 18.2, art. 20.2). Los ciudadanos afectados por decisiones basadas en sistemas de IA de alto riesgo tendrán derecho a presentar reclamaciones ante una autoridad nacional de supervisión sobre las mismas y derecho a recibir explicaciones (art. 68). Se amplía la lista de sistemas de IA prohibidos, por ejemplo, manipulación cognitiva conductual, reconocimiento de emociones en el lugar de trabajo, social scoring, etc. (art. 5). Se debe subrayar que la definición de IA del Reglamento no abarca los sistemas estadísticos y en concreto, los de regresión logística. Por tanto, éstos no se considerarán de “alto riesgo” dentro de la normativa aplicable, al no entrar bajo la definición de Inteligencia Artificial que establece el propio Reglamento. Lo contrario, podría suponer la calificación de “alto riesgo” de ciertas operaciones que conllevarían un perjuicio relevante en la concesión de préstamos injustificadamente.

Reglamento (UE) sobre transferencias inmediatas en euros

El pasado 7 de febrero, el pleno del Parlamento Europeo aprobó el Reglamento del Parlamento Europeo y del Consejo por el que se modifican los Reglamentos (UE) n.º 260/2012 y (UE) 2021/1230 en lo que respecta a las transferencias inmediatas en euros (Instant Payments Regulation). El Reglamento modifica la Directiva 98/26/CE a fin de incluir a las entidades de pago y a las entidades de dinero electrónico en la lista de entidades dentro del ámbito de aplicación de la misma al objeto de definir a los participantes en un sistema de pago. La inmediatez de las transferencias deberá garantizarse las veinticuatro horas del día y cualquier día natural; habiendo de llegar a la cuenta del destinatario en un plazo de 10 segundos. El ordenante también debe ser informado en un plazo de diez segundos de si los fondos transferidos se han puesto a disposición del receptor. Los proveedores de servicios de pago radicados en un Estado miembro cuya moneda sea el euro ofrecerán a los usuarios el servicio de pago para la recepción de transferencias inmediatas en euros a más tardar el 9 de enero de 2025, y el servicio de pago para el envío de transferencias inmediatas en euros a más tardar el 9 de octubre de 2025.

Normativa Nacional

Proyecto de Ley por la que se crea la Autoridad Administrativa Independiente de Defensa del Cliente Financiero

El pasado 5 de abril se publicó en el Boletín Oficial de las Cortes Generales el Proyecto de Ley por el que se crea la Autoridad Administrativa Independiente de Defensa del Cliente Financiero para la resolución extrajudicial de conflictos entre las entidades financieras y sus clientes. El Gobierno encomendó la tramitación del texto por el procedimiento de urgencia a la Comisión de Economía, Comercio y Transformación Digital, incluyéndose la financiación mediante una tasa de la nueva Autoridad a cargo de las entidades financieras y la posibilidad de recurrir sus resoluciones vinculantes ante la jurisdicción civil. Con carácter general, ASNEF considera que tanto los servicios de atención al cliente (en adelante, ¨SACs¨) de las entidades financieras como los servicios de reclamaciones de los propios órganos supervisores en materia de conducta de entidades, es decir, el Banco de España, la CNMV y la DGSFP, cuentan ya con unos sólidos sistemas de resolución de reclamaciones y con profesionales de reconocida experiencia y práctica en su sector. Además, en caso de que, finalmente, se apruebe la creación de esta Autoridad, la financiación de la misma no debería recaer en una tasa prevista para las entidades financieras. El cálculo de la tasa previsto incentiva la promoción de la litigiosidad por lo que, en caso de optarse por la imposición de una tasa, se debería establecer un importe de una cuantía más razonable, estableciéndose, además, que, si la resolución es favorable a la entidad financiera, la entidad no deba asumir la tasa. Desde ASNEF, seguiremos todas las novedades de esta iniciativa legislativa.

Proyecto de Ley por la que se regulan los servicios de atención a la clientela

En relación con el Proyecto de Ley de Servicios de Atención a la Clientela, ASNEF reconoce su importancia para mejorar la protección al consumidor de productos de financiación de consumo, financiación de automóviles y servicios de tarjetas de crédito. No obstante, el sector subraya que algunos aspectos requieren de mayor precisión para garantizar su efectividad y así evitar una conflictividad que no beneficia a nadie. En concreto, algunas definiciones contenidas en el proyecto de Ley no distinguen claramente entre reclamaciones y quejas, por un lado, de lo que son incidencias, por otro lado. Dicha dualidad no queda suficientemente clara en el proyecto de Ley, lo cual genera incertidumbre sobre cómo se manejarían formalmente las reclamaciones y sobre si se equiparan estas figuras, lo cual carecería de sentido a los efectos del servicio de 24 horas. Abordar esta distinción es fundamental para garantizar una atención adecuada y eficiente al cliente. Adicionalmente, la obligación de mantener un Servicio de Atención al Cliente (SAC) disponible las 24 horas del día, para atender quejas y reclamaciones, las cuales podrían surgir, por ejemplo, a raíz del cobro de comisiones o de gastos incurridos por parte del cliente, podría acarrear un importante impacto económico. Se debe considerar, en este sentido, que las reclamaciones se gestionan en estricto cumplimiento con la normativa establecida por el Banco de España y la vigente Orden ECO 734/2004, a través de un canal formal, por escrito, en soporte papel o por medios informáticos. ASNEF está comprometida con la mejora de los servicios de atención al cliente en el sector financiero y seguiremos de cerca esta iniciativa legislativa.

Anteproyecto de ley y proyecto de real decreto para la digitalización y modernización del sector financiero

El Ministerio de Economía publicaba en abril la consulta pública previa para la elaboración de un anteproyecto de ley y proyecto de real decreto para la digitalización y modernización del sector financiero. Entre otros asuntos, la iniciativa persigue la transposición e implementación de determinadas disposiciones europeas tales como la Directiva 2022/2556 (DORA), la Directiva 2013/362 (CRD, modificada por el Reglamento 2023/1114 – MiCA), la Directiva 2015/8494 (AMLD, modificada por el Reglamento 2023/11135), la Directiva 98/266 (Firmeza, modificada por el Reglamento 2024/8867) y la Directiva 2023/2864 (punto de acceso único europeo).

Proyecto de Ley Orgánica de medidas en materia de eficiencia del Servicio Público de Justicia y de acciones colectivas para la protección y defensa de los derechos e intereses de los consumidores y usuarios

En marzo, se publicó en el Boletín Oficial de las Cortes Generales, del Proyecto de Ley Orgánica de medidas en materia de eficiencia del Servicio Público de Justicia y de acciones colectivas para la protección y defensa de los derechos e intereses de los consumidores y usuarios. El título primero acomete la reforma organizativa de la Administración de Justicia en todos sus ámbitos, mediante la creación y constitución de los Tribunales de Instancia y la evolución de los Juzgados de Paz a modernas Oficinas de Justicia en los municipios.

En cuanto a la transposición de la Directiva (UE) 2020/1828 del Parlamento Europeo y del Consejo, de 25 de noviembre de 2020, el capítulo III del texto en su redacción durante la tramitación parlamentaria prevé un procedimiento especial que parte de la premisa de que la acción, el proceso y su resultado vincularán a todos los sujetos titulares de derechos o intereses lesionados por la conducta ilícita que haya motivado su interposición, a no ser que estos soliciten expresamente su desvinculación (mecanismo de opt-out). Solo de forma excepcional (valor elevado) podrá el tribunal decidir que la acción y el proceso de representación solo vinculen a quienes así lo soliciten expresamente (opt-in). Desde la anterior legislatura, la Asociación propuso enmiendas a los grupos parlamentarios y al Ministerio tanto al proyecto de Ley de medidas de eficiencia procesal como al anteproyecto de ley de transposición de la Directiva UE 2020/1828.

Real Decreto-ley 6/2023, de 19 de diciembre, de medidas urgentes para la ejecución del Plan de Recuperación, Transformación y Resiliencia en materia de servicio público de justicia

El Real Decreto-ley por el que se adoptan medidas urgentes para la ejecución del Plan de Recuperación, Transformación y Resiliencia (PRTR) en materia de servicio público de justicia, función pública, régimen local y mecenazgo introduce, en su título VIII, Medidas de Eficiencia Procesal del Servicio Público de Justicia, algunas de las cuales estaban previstas en el Proyecto de ley de Medidas Eficiencia Procesal del Servicio Público de Justicia tramitado durante la pasada legislatura, si bien el Ministerio de Justicia ha anunciado recientemente que próximamente se retomará dicho Proyecto de Ley. En concreto, el artículo 103 establece modificaciones de la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil. Les llamamos la atención, entre otras, de la ampliación de las materias que se tramitarán por las normas del juicio verbal con independencia de su cuantía, la incorporación del procedimiento testigo y la posibilidad del juez de apreciar de oficio, en la jura de cuentas, el posible carácter abusivo de cualquier cláusula que constituya el fundamento de la petición.

Respecto a las modificaciones en el ámbito penal, se aboga por generalizar la preferencia de la presencia telemática para la realización de actos procesales y, en el ámbito contencioso-administrativo, se dota a los juzgados y tribunales de herramientas para agilizar la tramitación y la resolución de pleitos. El Real Decreto-ley también prevé medidas de adaptación al marco tecnológico y digital, como la generalización de la celebración de vistas y actos procesales por vía telemática o la creación de la Carpeta de Justicia. En cuanto a la entrada en vigor de dichas modificaciones, la disposición final novena establece que las previsiones contenidas en el título VIII del libro primero y en las disposiciones finales primera, segunda y cuarta, entrarán en vigor a los tres meses de su publicación en el Boletín Oficial del Estado.

Jurisprudencia Europea

Sentencias del TJUE de 25 de abril DE 2024 sobre plazo de prescripción de la acción de restitución

En abril, se publicaron las Sentencias del TJUE, asunto C484/21 y asunto C-561/21, relativas al dies a quo del plazo de prescripción de la acción de restitución de las cantidades pagadas en virtud de la cláusula abusiva. El TJUE declara que la Directiva 93/13 y el principio de seguridad jurídica no se oponen a que el plazo de prescripción de una acción de restitución de gastos que el consumidor ha abonado en virtud de una cláusula contractual cuyo carácter abusivo se ha declarado por resolución judicial firme dictada con posterioridad al pago de dichos gastos comience a correr en la fecha en que esa resolución haya adquirido firmeza, sin perjuicio de la facultad del profesional de probar que ese consumidor tenía o podía razonablemente tener conocimiento del carácter abusivo de la cláusula en cuestión antes de dictarse dicha resolución.

El TJUE, en el apartado 37 del asunto C-561/21, declara que “un plazo de prescripción cuyo día inicial se corresponde con la fecha en que adquiere firmeza la resolución que declara abusiva una cláusula contractual y la anula por esta causa es compatible con el principio de efectividad, pues el consumidor tiene la posibilidad de conocer sus derechos antes de que dicho plazo empiece a correr o expire. […] “En cualquier caso, […] el profesional tiene la facultad de demostrar que el consumidor tenía o podía razonablemente tener conocimiento del carácter abusivo de la cláusula en cuestión antes de dictarse una sentencia que la declare nula, aportando al efecto pruebas concretas sobre sus relaciones con ese consumidor de conformidad con el régimen nacional de la prueba que resulte de aplicación”..

Sentencia del TJUE, de 29 de febrero de 2024, asunto C‑724/22 sobre el control de oficio del carácter abusivo de las cláusulas en proceso monitorio y posibilidad de invocar la abusividad en la fase de ejecución del requerimiento de pago

En marzo se publicó la sentencia del TJUE, asunto C‑724/22 (Investcapital) derivada del auto de planteamiento de cuestión prejudicial del Juzgado de Primer Instancia nº 2 de 26 de julio de 2022, sobre si se puede revisar por segunda vez si existe o no abusividad en las cláusulas de un crédito, la interpretación del artículo 7 de la Directiva 93/13/CEE, y del principio de efectividad. La sentencia establece que el control por el juez del carácter eventualmente abusivo de las cláusulas contractuales contenidas en un contrato celebrado con un consumidor es conforme con el principio de efectividad a la luz de la Directiva 93/13 si, por una parte, se informa al consumidor de la existencia de ese control y de las consecuencias que conlleva su falta de actuación respecto a la preclusión del derecho a invocar el carácter eventualmente abusivo de las cláusulas contractuales y, por otra parte, la resolución adoptada a raíz de dicho control está suficientemente motivada para permitir identificar las cláusulas examinadas en esa fase y las razones, siquiera sucintas, por las que el juez consideró que esas cláusulas no tenían carácter abusivo. La resolución judicial que cumpla dichos requisitos podrá tener como efecto impedir que se lleve a cabo un nuevo control posterior.

El TJUE subraya que, si bien la Comisión Europea estima que el decreto del letrado de la Administración de Justicia que pone fin al proceso monitorio carece de toda motivación, los Estados miembros tienen libertad para organizar su sistema procesal de forma que pueda efectuarse un control no solo en el momento de la resolución que pone fin a un proceso monitorio, sino también en cualquier otro momento siempre que lo lleve a cabo un juez y sea conforme con el principio de efectividad. Debido a que, en el sistema procesal español, tal control tiene lugar en ese proceso, el hecho de que ya no pueda efectuarse en el procedimiento de ejecución del requerimiento de pago no puede menoscabar, por sí solo, la efectividad de la Directiva. Respecto de la segunda cuestión prejudicial, el TJUE establece que, si el órgano jurisdiccional remitente llega a la conclusión de que le corresponde a él mismo controlar el eventual carácter abusivo de las cláusulas del contrato de crédito al no haberse efectuado un control efectivo en la fase del proceso monitorio, dicho órgano debe poder acordar de oficio las diligencias de prueba necesarias. Por tanto, el TJUE permite al juez que conoce de la ejecución de un requerimiento de pago acordar de oficio diligencias de prueba para controlar el eventual carácter abusivo de las cláusulas cuando el control efectuado por el juez competente en la fase del proceso monitorio no se ajusta a las exigencias del principio de efectividad.

Sentencia del TJUE asunto C‑755/22 de 11 de enero de 2024 sobre obligación del prestamista de comprobar la solvencia del consumidor

La sentencia del Tribunal de Justicia de la Unión Europea (asunto C‑755/22), de 11 de enero, resuelve una cuestión prejudicial relativa al artículo 8 (obligación del prestamista de comprobar la solvencia del consumidor) y artículo 23 (sanciones) de la Directiva 2008/48/CE de contratos de crédito al consumo. El Tribunal remitente, de la República Checa, planteó la siguiente cuestión prejudicial: ¿Constituye un fin de la Directiva 2008/48 sancionar a un prestamista por no haber evaluado plenamente la solvencia del consumidor, incluso cuando el consumidor haya reembolsado el préstamo en su totalidad y no haya formulado objeciones al contrato durante el reembolso del préstamo? El TJUE declara que los artículos 8 y 23 de la Directiva 2008/48/CE no se oponen a que, cuando el prestamista ha incumplido su obligación de evaluar la solvencia del consumidor, ese prestamista sea sancionado, de conformidad con su Derecho nacional, con la nulidad del contrato de crédito al consumo y la pérdida de su derecho al pago de los intereses pactados, aun cuando ese contrato haya sido ejecutado en su totalidad por las partes y el consumidor no haya sufrido consecuencias perjudiciales a causa de ese incumplimiento. En este sentido, debe tenerse en cuenta que la Ley de Rep. Checa establece, en su art. 86.1: Antes de celebrar un contrato de crédito al consumo o de modificar cualquier obligación prevista en el contrato que dé lugar a un importante aumento del importe total del crédito, el prestamista deberá evaluar la solvencia del consumidor […] El prestamista únicamente concederá el crédito cuando el resultado de evaluar la solvencia del consumidor indique que no existen dudas razonables en cuanto a la capacidad del consumidor para reembolsar el crédito. Y el art. 87.1 de dicha Ley establece: En caso de que el prestamista conceda al consumidor el crédito al consumo incumpliendo lo dispuesto en el artículo 86, apartado 1, segunda frase, el contrato será nulo. El tribunal tendrá en cuenta de oficio la nulidad. El consumidor deberá devolver el principal del crédito al consumo recibido dentro de un término acorde a sus posibilidades financieras.

Sentencia del TJUE, 21 diciembre de 2023, asuntos C-38/21, C-47/21 y C-232/21 relativa al contrato de leasing de un automóvil sin obligación de compra y el ejercicio abusivo del derecho de desistimiento en el caso de un contrato de crédito celebrado para adquirir un automóvil

La Sentencia del Tribunal de Justicia de la Unión Europea, asuntos acumulados C-38/21, C-47/21 y C-232/21, sobre el ejercicio de desistimiento de contratos de leasing o de crédito celebrados con bancos vinculados a fabricantes de automóviles, aborda, entre otros asuntos, los artículos 10 (información) y 14 (desistimiento) de la Directiva 2008/48/CE de crédito al consumo. Por lo que se refiere a los contratos de crédito, el TJUE declara que el plazo de desistimiento de catorce días establecido para dichos contratos no comienza a correr si la información que el comerciante debe facilitar al celebrar el contrato es incompleta o incorrecta hasta el punto de afectar a la apreciación, por el consumidor, del alcance de sus derechos y obligaciones y a su decisión de celebrar el contrato. En tal supuesto, el ejercicio por el consumidor del derecho de desistimiento pasado el plazo de catorce días no puede considerarse abusivo en ningún caso, aun cuando se produzca mucho tiempo después de la celebración del contrato. Sin embargo, el TJUE puntualiza que, una vez que el contrato de crédito se haya ejecutado íntegramente, el consumidor ya no puede ejercer su derecho de desistimiento. El TJUE también se pronuncia, entre otras cuestiones, sobre la presunción de cumplimiento de la obligación de información que debe mencionarse en el contrato (art. 10.2 de la Directiva 2008/48/CE) en caso de recurrir a un modelo de información previsto en la normativa, así como sobre los conceptos de contrato celebrado fuera del establecimiento y contrato a distancia (art. 2 de la Directiva 2011/83/UE).

Sentencia del TJUE de 23 de noviembre de 2023, asunto C‑321/22 (Provident Polska), sobre cláusulas abusivas en los contratos de crédito al consumo y desequilibrio importante por los costes del crédito no correspondientes a intereses

En noviembre se publicó la sentencia del TJUE, asunto C-321/22, que dilucida sobre si puede tener carácter abusivo una cláusula relativa a los costes no correspondientes a intereses de un contrato de préstamo celebrado entre un profesional y un consumidor que prevé el pago por éste de gastos o de una comisión de un importe manifiestamente desproporcionado con respecto al servicio prestado como contrapartida. El TJUE establece que se considera abusiva una cláusula contractual que cause un desequilibrio importante en detrimento del consumidor cuando los costes no correspondientes a intereses de un contrato de crédito al consumo sean manifiestamente desproporcionados con respecto al importe prestado y a los servicios proporcionados como contrapartida (principalmente, la concesión y gestión del crédito). En el caso de la sentencia, tres ciudadanos celebraron en Polonia con la entidad tres contratos de crédito al consumo, pactándose ciertos gastos y comisiones adicionales además de la cantidad prestada más intereses. Estos costes del crédito no correspondientes a intereses equivalen a varias decenas de puntos porcentuales de los importes prestados. El órgano jurisdiccional polaco remitente considera que los costes asociados al «plan de reembolso flexible» y a la «comisión de desembolso» son muy elevados y no corresponden a un servicio real y que los costes reales cubiertos por los «gastos de tramitación» son insignificantes. Señala que estos gastos, al igual que la «comisión de desembolso», se refieren en definitiva únicamente a la concesión del préstamo de que se trata. El TJUE recuerda que la apreciación de abusividad de una cláusula es sólo posible en los casos en los que dichas cláusulas no definan el objeto principal del contrato, ni se refiera a la adecuación del precio, ni la retribución de los servicios prestados. También recuerda el TJUE que, conforme a reiterada jurisprudencia (por ejemplo, STJUE de 16 de marzo de 2023, asunto C 565/21, de comisión de apertura), una comisión que cubre la retribución de los servicios relacionados con el estudio, la concesión o la tramitación del préstamo o crédito u otros servicios similares inherentes a la actividad del prestamista ocasionada por la concesión de ese préstamo o crédito no puede considerarse parte de los compromisos principales que resultan de un contrato de crédito.

Jurisprudencia Nacional

Jurisprudencia reciente en relación con la consideración de la usura

En relación con la jurisprudencia sobre usura dictada durante este ejercicio, cabe destacar, entre otras, la sentencia de la Sala 1ª del TS de 22 de febrero de 2024, en el que se analiza la modificación del interés por la entidad financiera durante la vigencia del contrato, previa notificación al acreditado y con la posibilidad de que este diera por terminado el contrato, elevando el interés al 24,9% TAE, resolviendo la cuestión conforme a la sentencia del Tribunal Supremo número 317/2023, de 28 de febrero, que reitera la doctrina de la diferencia de seis puntos y en el que la TAE, que inicialmente en 2003 era de un 15,9% anual, fue incrementada paulatinamente, llegando hasta el 26,9% en 2009. Por otro lado, la Sentencia de la Sala 1ª del Tribunal Supremo, núm. 231/2024, de 21 de febrero de 2024, declaró usurario el crédito pactado con un interés del 17,90% TAE modificado unilateralmente por la entidad financiera hasta que en 2018 era el 29,95% (CER). El TS considera usurario el contrato de tarjeta de crédito desde 2018, fecha en la que se fijó el interés usurario, con la consecuencia de limitar la obligación de devolución del demandante a partir de esa fecha al importe del crédito dispuesto, sin intereses. Adicionalmente, destaca la Sentencia de la Audiencia Provincial de Oviedo, sección 6ª, de 16 de abril en relación con un préstamo con garantía hipotecaria comercializado por una entidad prestamista no financiera, TAE anual del 16,92% y plazo de duración de 20 años. La AP declara que no es usura, tomando en consideración la sentencia del Pleno del TS de 15/02/23 que había precisado que las operaciones desarrolladas por las compañías sometidas a la Ley 2/2009 no podían compararse con las realizadas por las entidades financieras de crédito. Consta que en el año 2021 el tipo medio de los préstamos de garantía hipotecaria concedidos por las compañías reguladas por la Ley 2/2009 se situaba en torno al 18%, de modo que la TAE del 16,92% no representa una desviación de la media. Por último, destacamos la Sentencia de la Audiencia Provincial de Santa Cruz de Tenerife (sección 4ª) nº 167/2024, de 17 de abril de 2024 tiene en cuenta la TAE aplicada y no la contractual, aplicando así la Sentencia del TS de 28 de febrero de 2023: “se pacta un interés nominal inicial que puede ser usurario, para aplicar luego tipos no usurarios, el fundamento de la sentencia del Tribunal Supremo es igualmente aplicable, máxime cuando ni de la sentencia ni de los autos se desprende que el tipo pactado inicialmente haya llegado a aplicarse."

Jurisprudencia del Tribunal Supremo en relación con transparencia

En materia de transparencia, destaca la Sentencia del Tribunal Supremo, núm. 151/2024, de 6 de febrero de 2024 sobre el control de incorporación de un contrato revolving. El TS se pronuncia sobre el tamaño de la letra del documento, inferior a 1,5 milímetros, señalando, en el Fundamento Tercero: “cuando se firmó el contrato litigioso, en 1996, ni estaba en vigor el TRLCU ni existía en nuestro ordenamiento jurídico ninguna norma que vinculara la validez de un contrato con consumidores, a efectos de la incorporación de sus cláusulas, a un determinado tamaño de letra. Por ello, cuando nos hemos ocupado de esta cuestión antes de la vigencia de las normas que han impuesto un concreto tamaño de letra nos hemos referido a la posibilidad real de lectura y a que el tipo de letra no sea microscópico o diminuto (por ejemplo, sentencia 664/1997, de 5 de julio). En este caso, las referencias al tipo de interés se encuentran al principio del contrato, son fácilmente localizables, y aunque con un tipo de letra que podemos calificar como pequeño, resultan legibles a simple vista, sin necesidad de ningún esfuerzo especial. Por lo que cabe considerar que la cláusula supera el control de incorporación o inclusión, en cuanto a la legibilidad cuestionada”.

Jurisprudencia del Tribunal Supremo en relación con la intromisión en el derecho al honor

En relación con derecho al honor, destaca, por un lado, la Sentencia del Tribunal Supremo núm. 1785/2023, de 19 de diciembre, relativa a la intromisión en el derecho al honor de quien había sido deudor y dejó de serlo como consecuencia de la exoneración del pasivo insatisfecho acordada en su concurso de acreedores, por la información que todavía permanecía en el CIRBE dos meses después del auto. En concreto, destaca el FD segundo in fine, que establece: "En nuestro caso, en que no estaba personado en el concurso de acreedores, no puede pretenderse que el banco tuviera un conocimiento claro de que el crédito que tenía frente al demandante se había extinguido mediante un auto de exoneración del pasivo insatisfecho. […] al margen de si la información que constaba en el CIRBE a fecha 27 de diciembre de 2018 era tan denigratoria como para constituir un intromisión ilegítima en el derecho al honor del demandante, en cualquier caso, consideramos que mientras no se le hubiera comunicado directamente que su crédito se había visto afectado por la exoneración del pasivo insatisfecho de su deudor, no incurre en responsabilidad por no haber comunicado la exoneración de dicho crédito a los sistemas de información crediticia".

También destaca la Sentencia del Tribunal Supremo, núm. 34/2024, de 11 de enero de 2024 sobre derecho al honor que reitera la doctrina relativa a la forma del requerimiento, la acreditación de su recepción (fundamento segundo) y sobre el carácter funcional del mismo fundamento tercero). En concreto, sobre el carácter funcional del requerimiento, el fundamento tercero establece: “Consta que había sido incluida en esos registros en los últimos 5 años por otras deudas, a instancia de siete entidades diferentes, además de por la aquí demandada, en cuatro de los casos, al menos, con antelación a la inclusión litigiosa” [...] “En estas circunstancias, el requerimiento de pago ha perdido su virtualidad respecto de la protección del derecho al honor, porque no servía para evitar el tratamiento de los datos personales de la demandante como morosa sin serlo pues la afectada había venido incumpliendo sistemáticamente sus obligaciones dinerarias y sus datos ya constaban en un sistema de información crediticia”. Por otro lado, la Sentencia del Tribunal Supremo 1794/2023, de 20 de diciembre, confirma la intromisión en el derecho al honor por inclusión indebida en un fichero de morosos por falta de certeza y exigibilidad de la deuda por encontrarse en disputa.

Normativa Autonómica

Tasa por la prestación de servicios personales y materiales en el ámbito de la Administración de justicia de la Generalidad de Cataluña

Decreto 209/2023, de 28 de noviembre, que aprueba el Código de accesibilidad de Cataluña

El pasado 1 de marzo de 2024 entró en vigor el Código de accesibilidad de Cataluña, aprobado por Decreto 209/2023, de 28 de noviembre.

El artículo 127 establece disposiciones específicas para los servicios de carácter financiero y de seguros, entre otras, que: el personal de atención al público de las entidades financieras, bancarias y de crédito y de seguros deben prestar orientación y apoyo a los usuarios con discapacidad, a petición de estos, en la realización de gestiones propias de su actividad, como cumplimentación de formularios, lectura de documentos, acompañamiento por el interior de las oficinas, coger turno, utilizar el cajero y otros de análoga significación.

Por su parte, el número 17 del Anexo 5ª A de normas de accesibilidad en los productos de uso público, establece que: las tarjetas de crédito […] o similares que funcionen por inserción o aproximación, para considerarlas accesibles deben disponer de un elemento con relieve, muesca o señal que permita identificarlas táctilmente, así como identificar su sentido de inserción según los criterios de la Comisión Braille Española: segmento circular para entidades financieras.

Actividad Supervisora

Supervisión en materia de distribución de seguros por EIOPA y la Dirección General de Seguros

El pasado 15 de enero, EIOPA publicó un segundo informe sobre la aplicación de la Directiva (UE) 2016/97 sobre la distribución de seguros (IDD). El informe examina, entre otros asuntos, los cambios en el mercado de los intermediarios de seguros y si los supervisores nacionales tienen suficientes herramientas y recursos para su tarea de supervisión.

Entre otros aspectos mencionados respecto del warning temático sobre bancaseguros y venta cruzada, se concluye que, en algunos Estados miembros, algunos bancos ofrecen tipos de interés más bajos cuando los clientes contratan el CPI de una empresa de seguros perteneciente al mismo grupo financiero que el banco. Además, el informe refleja que, mientras que las asociaciones de consumidores sugirieron introducir un modelo de ventas diferidas con pausa obligatoria entre la venta de un producto o servicio principal y la venta de un seguro complementario, las asociaciones empresariales (como Insurance Europe) destacaron que un modelo de ventas diferidas sería difícil de implementar debido a la rapidez y facilidad de celebración de un contrato y la protección inmediata del seguro para los consumidores.

Sobre España, se menciona que la DGSFP tiene competencias suficientes para llevar a cabo su tarea de supervisión, si bien, ha informado que necesitarían habilitación normativa adicional para mejorar su tarea de supervisión.

En ASNEF, conscientes de la libertad y voluntariedad que deben presidir las relaciones entre ASNEF y sus asociados, ha promovido una Guía de Buenas Prácticas planteada como un catálogo de recomendaciones, no vinculantes, que podrían idealmente inspirar los planes de desarrollo a corto plazo de las entidades financieras de crédito asociadas a ASNEF. A tenor de lo anterior, existe un interés compartido por el colectivo de ASNEF por adoptar una actitud comprometida, transparente y dialogante con los supervisores de seguros, español (DGSFP) y europeo (EIOPA), para ser desde el principio parte activa de la evolución que el modelo de distribución de CPI pueda adoptar a la luz del posicionamiento de los supervisores a partir del Informe.

Memoria de Supervisión del Banco de España 2023

La Memoria pasa revista a las actividades en materia de supervisión microprudencial de las entidades de crédito en el marco del Mecanismo Único de Supervisión (MUS) mediante el seguimiento continuado de las entidades, las actuaciones in situ y la realización de pruebas de resistencia. El año pasado, las prioridades se centraron en aumentar la resiliencia frente a shocks macrofinancieros y geopolíticos, seguir afrontando vulnerabilidades estructurales de las entidades —de gobernanza, riesgo tecnológico y transformación digital— y continuar adaptando la estrategia y la gestión al riesgo climático. El documento también describe las funciones supervisoras directas del Banco de España sobre otras entidades, en su ámbito de competencias al margen del MUS.

En esta publicación también se explica el uso de las herramientas de política macroprudencial durante 2023 —donde destaca la revisión de la metodología para la determinación de los colchones de capital de las entidades de importancia sistémica nacional— y la supervisión de Conducta de las entidades. En esta área, orientada a la mejora de las relaciones de las entidades con su clientela a través de una supervisión preventiva, las prioridades se centraron en el cumplimiento de las medidas destinadas a colectivos en dificultades, la adecuación de las prácticas en la comercialización de productos y el refuerzo de los controles internos.

La Memoria también describe el trabajo del Banco de España en el área de vigilancia y supervisión de las infraestructuras de mercado, que comprende, entre otros aspectos, la vigilancia de TARGET — completándose el seguimiento de la migración al nuevo sistema— y la vigilancia del Sistema de Tarjetas y Medios de Pago, identificado en 2023 como gestor de un sistema de pago minorista de importancia prominente.

Además, dedica un capítulo a la potestad sancionadora del Banco de España, tanto en los ámbitos prudencial como en el de la transparencia y la protección de la clientela, en el que ofrece información sobre el número de expedientes tramitados y de las conductas a las que se refieren.

Por último, la Memoria se completa con una descripción de la participación del Banco de España en los organismos y foros internacionales de supervisión y con una referencia a las principales novedades normativas en materia de supervisión.

Guía del Banco de España de gobernanza y transparencia del crédito revolving para entidades sujetas a la supervisión

En diciembre, el Banco de España publicaba la “Guía de gobernanza y transparencia del crédito revolving para entidades sujetas a la supervisión”.

La guía se aplicará a partir del 31 de diciembre de 2024 a todos los productos revolving comercializados con posterioridad a tal fecha. A la cartera de productos revolving ya existente en dicha fecha se aplican las directrices recogidas en los apartados 3 (modificaciones contractuales) y 5 (información periódica y otras comunicaciones al cliente), así como las directrices de los puntos 57 y 68. El apartado 7 (contenido y formato de la información) se aplica a los créditos revolving ya existentes a la fecha de entrada en vigor de la Guía, en lo referido a la información que las entidades faciliten o pongan a disposición de sus clientes durante la vida del crédito.

A fecha de esta Memoria, se ha enviado al supervisor una lista de dudas planteadas por los asociados en el ámbito de aplicación de dichas recomendaciones para poder aclarar, antes de las modificaciones en sus sistemas operativos, de manera que se adapten a lo que espera el supervisor en cuanto al crédito revolving.

Entrando en algo más de detalle, las cuestiones enviadas y que suscitan mayor interés por su relevancia han sido:

- Modalidades de reembolso del crédito.

- Envío de la INE y el ejemplo representativo cuando transcurra más de un año en determinados supuestos que requieren aclaración adicional.

- Cálculo de la prima de seguro e impacto en la cuota del crédito (órden de pago)

Circulares del Banco de España

En noviembre, se publicó la Circular 3/2023, de 31 de octubre del Banco de España, que modifica la Circular 2/2016 y a la Circular 1/2022. Esta modificación introduce los nuevos estados de remuneración que deberán ser remitidos por las entidades de crédito y los establecimientos financieros de crédito. La norma 64 recoge la información periódica general a rendir sobre remuneraciones y las normas 64 bis y 64 ter incorporan dos estados de nueva creación, provenientes de las Directrices EBA/GL/2022/06: