SUMARIO

VIDA ASOCIATIVA

Eventos pasados

Día de la Educación Financiera.

61ª Asamblea General Ordinaria de ASNEF.

Comisiones de trabajo de ASNEF.

Junta de Gobierno

Próximas Convocatorias

COMUNICACIONES DE LA ASOCIACIÓN Y NORMATIVA

Europea

Informe final de la Comisión Europea sobre la Evaluación de la Directiva de Crédito al Consumo ·

Cuestión prejudicial sometida al TJUE relativa a usura ·

Sentencia del TJUE de 3 de septiembre sobre reembolso anticipado ·

Nota de prensa EBA sobre la aplicación de las Directrices sobre moratoria ·

Paquete de medidas sobre Finanzas Digitales de la Comisión Europea ·

Observaciones a las Directrices CEPD sobre Responsable y Encargado y sobre Redes Sociales ·

Encuesta de la EBA sobre el uso de las Plataformas Digitales ·

Respuesta de EBA y de EUROFINAS a la Consulta “New Consumer Agenda» ·

Publicación del documento “New Consumer Agenda” de la Comisión Europea ·

Reglamento (UE) 2020/1503 relativo a los proveedores europeos de servicios de financiación participativa ·

Informe EBA sobre la evaluación comparativa de los marcos nacionales de insolvencia ·

Nacional

Protocolo en materia de transparencia ·

Observaciones de ASNEF en consulta pública previa sobre el anteproyecto de TR Ley General para la defensa de los consumidores y usuarios ·

Informe PwC sobre el Proyecto de Real Decreto en materia de Ordenación, Supervisión y Solvencia de Entidades de Crédito ·

Guía para la adecuación al nuevo contexto regulatorio de la Ley de Distribución de Seguros ·

Ley de transformación digital ·

La prescripción de la acción restitutiva a consecuencia de la nulidad de una cláusula ·

Publicación Orden Plan Renove 2020 ·

Real Decreto-ley 34/2020, de 17 de noviembre, de medidas urgentes de apoyo a la solvencia empresarial y al sector energético, y en materia tributaria ·

Publicación Leyes 4/2020 y 5/2020 sobre impuestos a servicios digitales y a transacciones financieras ·

Norma Técnica de Auditoría de elaboración del Informe Complementario al de Auditoría de cuentas anuales de las entidades de crédito y de los EFC’s ·

Resumen de los Presupuestos Generales del Estado ·

Banco de España

Consultas sobre la posible reclasificación de moratoria legal a moratoria privada ·

Cláusula sobre gastos de reclamación de posiciones deudoras ·

Consulta Pública sobre el Proyecto de Circular del Banco de España, por la que se modifica la Circular 1/2013 y 5/2012 ·

Consultas al Banco de España sobre la Circular de Publicidad ·

Resolución del Banco de España sobre la inclusión del Seguro Voluntario en la TAE ·

Nota resumen del Banco de España sobre la aplicación de las moratorias legislativas y moratorias sectoriales ·

Informes Estadísticos del Servicio Estudios del Banco de España ·

OTRAS INFORMACIONES DE INTERÉS

Agencia Española de Protección de Datos

Borrador de Código de Buenas Prácticas de ASNEF ·

Dirección General de Seguridad Jurídica y Fe Pública

Nuevas cláusulas para los contratos formalizados mediante Firma OTP o similares ·

Convenio Colectivo

Denuncia del convenio colectivo ·

Resumen del Real Decreto 901/2020 y del Real Decreto 902/2020 ·

DEPARTAMENTO DE PREVENCIÓN DEL FRAUDE Y DEL BLANQUEO DE CAPITALES

Utilidad de la Inteligencia Artificial en la prevención del fraude ·

Observaciones de la EBA al marco legal europeo en materia de lucha contra el Blanqueo de Capitales ·

Observaciones previas a la Evaluación Supranacional de Riesgos Blanqueo de Capitales ·

Estadísticas de fraude ·

Adenda al convenio con la TGSS sobre intercambio de información ·

DEPARTAMENTOS DE ESTUDIOS ESTADÍSTICOS

SERVICIO ASNEF DE FORMACIÓN “FIT & PROPER” PARA CONSEJEROS Y ALTOS CARGOS DE ENTIDADES FINANCIERAS

ASNEF-LOGALTY

ASNEF – CBP

VIDA ASOCIATIVA

Día de la Educación Financiera.

Entre el pasado 27 de diciembre, y el 4 de octubre, la Fundación ONCE y nuestra Asociación organizaron la “Carrera solidaria por la educación financiera y la inclusión”, que tuvo lugar de forma virtual. Este año la recaudación estuvo destinada a la campaña ‘No estáis solos’ de Fundación ONCE para apoyar a las personas con discapacidad afectadas por la pandemia. La carrera finalizó con casi 300 participantes, los cuales pudieron subir a lo más alto del “podio virtual”.

La cita, que alcanzó su cuarta edición, contó con el apoyo de atletas como M.ª Carmen Paredes, Adiaratou Iglesias, Abel Antón, Martín Fiz, Jesús España, Martín Giacchetta, Solange Pereira y Lia Bell, entre otros, y fue una de las principales actividades de promoción del Día de la Educación Financiera, que se celebró el 5 de octubre. Además, la carrera fue dirigida por el área de eventos de la revista SPORT LIFE del grupo Motorpress Ibérica.

Más información: www.carreraeducacionfinanciera.org

61ª Asamblea General Ordinaria de ASNEF.

Nuestra 61ª Asamblea General se celebró a través de videoconferencia el pasado día 8 de octubre. Fueron convocadas cuarenta y nueve empresas y asistieron, personalmente o por delegación, treinta y dos. En la reunión, se adoptaron los siguientes acuerdos:

- Aprobar la gestión de la Junta de Gobierno

- Delegar facultades en la Junta de Gobierno para la aprobación de las cuentas del ejercicio comprendido entre el 1 de julio de 2019 y el 30 de junio de 2020, así como para la aplicación del resultado.

- Elegir como Vocales de la Junta de Gobierno para un nuevo mandato a, Bankinter Consumer Finance, representada por D. Alfonso Saez y Honda Bank, representada por D. David Aparicio.

La Junta de Gobierno de ASNEF se ha reunido el pasado 7 de septiembre, y con posterioridad a la celebración de la Asamblea General de octubre, el 17 de noviembre, la Junta de Gobierno celebró nueva sesión.

- Reunión de la Junta de Gobierno, prevista el próximo 15 de diciembre.

- Jornada webinar: “El crédito revolving en el ordenamiento jurídico español”, prevista para enero.

COMUNICACIONES DE ASNEF Y NORMATIVA

Europea

La Comisión Europea ha publicado el informe final sobre la evaluación de la Directiva 2008/48/CE del Parlamento Europeo y del Consejo, de 23 de abril de 2008, relativa a los contratos de crédito al consumo. El informe presenta los principales resultados de la evaluación y las conclusiones extraídas de su aplicación durante los últimos diez años. La Asociación lleva siguiendo la evolución de dicha evaluación durante más de año, aportando observaciones de nuestros asociados a través de nuestra Federación Europea EUROFINAS. La conclusión general de la evaluación es que la Directiva ha resultado parcialmente eficaz a la hora de garantizar elevados niveles de protección de los consumidores y de fomentar el desarrollo de un mercado único de crédito, así como la constatación sobre que sus objetivos siguen siendo pertinentes. Se trata de las conclusiones previas al siguiente paso en la evaluación: una nueva propuesta legislativa. En el informe, la Comisión hace mención al hecho de que en estos diez años han tenido lugar nuevos acontecimientos que la Directiva debe reflejar: digitalización, nuevos productos de crédito y nuevos hábitos de consumo. Por otro lado, y además de mencionar aspectos en los que la Directiva ha tenido un aspecto positivo, el informe afirma que la Directiva tiene deficiencias, entre ellas:

- La Directiva no abarca el proceso completo de concesión de créditos, muchos de cuyos aspectos están solo parcialmente armonizados o no están en absoluto armonizados en toda la UE (por ejemplo, el contenido de las bases de datos sobre crédito). Esto supone un importante obstáculo para la creación de un verdadero mercado interior del crédito al consumo.

- La inseguridad jurídica que deriva de términos poco claros y redacción ambigua (Por ejemplo: aquellos sobre la información básica a incluir en la publicidad, la información precontractual y la evaluación de la solvencia).

- Sobre la Información normalizada europea (la INE, anexo II de la Directiva) parece funcionar bien en un contexto de soporte papel, el formato y la longitud de la información no se adaptan a la tecnología digital móvil utilizada por muchos consumidores. Así, el objetivo de la Información normalizada europea da lugar a la divulgación obligatoria de información de difícil acceso y comprensión en un entorno en línea.

- Falta definir específicamente la información para comprobar o las condiciones en las que el prestamista puede considerar que el consumidor es solvente.

- Bases de datos: Las diferencias en el contenido de la base de datos de cada Estado miembro dificultan la tarea del prestamista en las operaciones transfronterizas. Además, la Directiva no se pronuncia sobre la forma en que se ha de conceder el acceso a las BBDD, lo que da lugar a que cada Estado miembro establezca requisitos de acceso distintos. Por otra parte, las bases de datos sobre crédito (y la información que contienen) varían entre los Estados miembros, son públicas o privadas y contienen datos positivos, negativos o ambos.

Además, las deficiencias de la Directiva se han visto agravadas por los resultados de las opciones reglamentarias adoptadas por los Estados miembros, que varían de un estado miembro a otro:

- Si la tasa anual equivalente deberá incluirse en la publicidad de los contratos de crédito y la flexibilidad de incluirla en fases precontractual y otras.

- Derecho de desistimiento en los contratos de crédito vinculados.

- Reembolso anticipado (art. 16).

En cuanto al concepto de «con la debida antelación» en lo que se refiere a la provisión de información precontractual (artículo 5, apartado 1, y artículo 6, apartado 1) seis Estados miembros (Francia, Lituania, los Países Bajos, Rumanía, el Reino Unido y Suecia) han especificado o aclarado qué se entiende por «con la suficiente antelación». En general, la aclaración del concepto parece haber tenido efectos ligeramente positivos sobre la protección de los consumidores. Por otra parte, algunas partes interesadas cuestionan en qué medida los proveedores de crédito en línea pueden cumplir, y cumplen de hecho en la realidad, este requisito.

Por último, si bien la mayoría de los umbrales y los porcentajes de la Directiva no parecen necesitar modificaciones, parece existir un amplio consenso respecto a la posibilidad de revisar el umbral de 200 EUR-75 000 EUR relacionado con el ámbito de aplicación de la Directiva. Desde la Secretaría General seguiremos pendientes de los siguientes pasos en la evaluación de la Directiva, cuya importancia para nuestro sector es crucial. Tal y como indica el informe, la nueva propuesta legislativa por parte de la Comisión Europea se espera en el segundo trimestre de 2021.

Mediante circular 5467, de 6 de noviembre, informamos a los asociados que la sección 4ª de la AP de Las Palmas ha planteado una cuestión prejudicial al TJUE en relación con la aplicación de la ley de represión de la usura mediante auto de 14 de septiembre de 2020. Concretamente la Sala plantea:

“La Sala tiene serias dudas sobre si la aplicación de la legislación española es compatible con los Tratados y las Directivas, y necesita orientación sobre si se debe considerar una restricción injustificada de la competencia en el mercado único y la libre prestación de servicios; o, por el contrario, está justificada como medida de protección al consumidor en una materia no armonizada. Igualmente necesita orientación sobre los criterios a aplicar en la limitación de tipos de interés.”

Desde la Asociación, les mantendremos informados de la evolución de esta cuestión prejudicial.

Por su importancia, informamos a nuestros asociados mediante circular 5433 acerca de la Sentencia del TJUE de 3 de septiembre (rofi Credit Polska S.A. z siedzibq w Bielsku – Bialej), que abordó los posibles gastos a asumir por el cliente en los casos de cancelación anticipada. Concretamente:

"57 De las consideraciones anteriores resulta que los artículos 3, letra g), y 22 de la Directiva 2008/48 deben interpretarse en el sentido de que no se oponen a una normativa nacional relativa al crédito al consumo que establece un modo de cálculo del importe máximo del coste del crédito no correspondiente a intereses que puede ponerse a cargo del consumidor, incluso si ese modo de cálculo permite al profesional cargar a ese consumidor una parte de los gastos generales relacionados con el ejercicio de su actividad económica, siempre que, por medio de sus disposiciones relativas a ese importe máximo, dicha normativa no contravenga las normas armonizadas por esa Directiva."

Por el momento no se han dado litigios o procedimientos regulatorios similares al que dieron lugar a la sentencia del TJUE, por lo que la sentencia en sí no parece tener un impacto significativo. Desde la Asociación seguiremos pendientes de información adicional.

Mediante circular 5438, de 21 de septiembre, informamos a nuestros asociados de la nota publicada de la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) en la que comunicaba que iba a eliminar gradualmente sus Directrices sobre moratorias de pago legislativas y no legislativas de acuerdo con su fecha límite de finales de septiembre. Estas Directrices que se publicaron en las primeras fases de la pandemia COVID-19, han proporcionado la flexibilidad necesaria y la certeza sobre el marco regulatorio, a la luz de la cantidad significativa de acciones tomadas por las entidades para apoyar a sus clientes. ASNEF, con el fin de colaborar en la solución de los graves problemas por los que atraviesan los clientes de nuestros asociados y la sociedad en general aprobó el pasado 27 de abril, siguiendo estas Directrices, el Acuerdo Sectorial sobre aplazamiento de operaciones de clientes de entidades asociadas afectados por la crisis del coronavirus.

Las directrices de la EBA ayudaron a las entidades a gestionar de forma eficaz las grandes cantidades de solicitudes de clientes que deseaban participar en dichos planes. Sin embargo, la EBA afirma que “no considera adecuada en este estado la extensión adicional de una medida tan excepcional y que es oportuno volver a la práctica de que cualquier reprogramación de préstamos debe seguir un enfoque de caso por caso”. El tratamiento reglamentario establecido en las Directrices siguió aplicándose a todas las moratorias de pago concedidas en virtud de la moratoria de pago elegible antes del 30 de septiembre de 2020, evitando así el riesgo de tener que reclasificar de forma abrupta los préstamos existentes en una etapa posterior. Las entidades pueden continuar apoyando a sus clientes con una moratoria de pago extendida también después del 30 de septiembre de 2020; dichos préstamos deben clasificarse caso por caso de acuerdo con el marco prudencial habitual.

Mediante circular 5442, de 28 de septiembre, informamos a los asociados acerca de la presentación de la Comisión Europea del paquete de medidas sobre finanzas digitales, el cual incluye:

- Estrategia de Finanzas Digitales: sobre este documento, antes de verano ASNEF remitió comentarios a la Comisión, sobre los apartados relativos al Blanqueo de Capitales (recibidos tras la circular 5329). El documento establece 4 prioridades: alcanzar mercado único digital, innovación digital (inteligencia artificial, sobre la cual también se solicitaron observaciones en circular 5281), estrategia de datos (Data Act, and Digital Services Act., sobre los que se solicitaron comentarios en circular 5282) y abordar posibles riesgos de la digitalización, también garantizando la igualdad de condiciones entre los proveedores de servicios financieros, ya sean bancos tradicionales o empresas tecnológicas: misma actividad, mismos riesgos, mismas normas. En materia de Blanqueo de Capitales e identificación electrónica, el objetivo de la Comisión Europea es implementar un marco legal para 2024 más armonizado y subrayan la importancia de la revisión que se está llevando a cabo sobre el reglamento eIDAS (identidades electrónicas).

- Estrategia de Pagos Minoristas: el próximo año comenzarán los trabajos de revisión de la Segunda Directiva de Servicios de Pago, para mayor armonización.

- Propuesta legislativa sobre criptoactivos.

- Propuesta legislativa sobre Resiliencia digital (ciberseguridad en el sector financiero).

El pasado 7 de septiembre el Comité Europeo de Protección de Datos publicó dos textos de propuestas de Directrices que comenzaron un periodo de consulta pública. Se trataba de Directrices sobre los conceptos de responsable y encargado del tratamiento en RGPD y las Directrices sobre marketing dirigido a usuarios de redes sociales. Mediante circular 5430, de 10 de septiembre, se solicitó a los miembros de la Comisión de Protección de Datos comentarios/modificaciones a los borradores de directrices indicados. Tras la recepción de las respuestas, los comentarios fueron enviados al CEPD, y pueden ser consultados en el portal de consultas públicas de dicha institución junto con el resto de respuestas de otras partes interesadas. Desde la Asociación les mantendremos informados acerca del desarrollo de dichas Directrices.

Mediante circular 5451, de 14 de octubre, se comunicó a los asociados que la Autoridad Bancaria Europea había publicado un cuestionario online dirigido directamente a entidades que llevan a cabo actividad de financiación sobre el uso que éstas hacen de las plataformas digitales. En concreto, la encuesta online debe ser completada por cualquier entidad financiera que use, o espere usar dentro de los próximos cinco años, una plataforma digital para comercializar y/o concluir con clientes contratos de productos y servicios financieros, y que sean: entidades de crédito, entidades de pago, o entidades de dinero electrónico, o entidades que desarrollan la actividad de concesión de crédito (actividad crediticia) de conformidad con legislación nacional de un Estado de la UE. La consulta está abierta hasta el 7 de diciembre de 2020, por lo que desde la Asociación se animó a todas las entidades asociadas que utilizan plataformas digitales en su actividad a responder el cuestionario al objeto de que se conozca el punto de vista de las entidades reguladas.

Desde la Asociación seguiremos con detalle el resultado de dicha encuesta y sus implicaciones.

Mediante circular 5457, de 19 de octubre, enviamos la nota de prensa que la Autoridad Bancaria Europea publicó y que resumía su respuesta a la consulta pública de la Comisión Europea sobre la nueva «agenda del consumidor» de la UE. Como sabe, la Comisión Europea abrió esta consulta para recabar las opiniones sobre cuatro iniciativas, entre ellas, la Evaluación de la Directiva de Crédito al Consumo. En este sentido, ASNEF ha participado en dicha consulta pública a través de nuestra federación europea EUROFINAS y sobre lo cual también se ha informado a nuestros asociados.

Por su parte, la Autoridad Bancaria Europea (EBA) respondió a la consulta solicitando la armonización en toda la UE del proceso de evaluación de la solvencia crediticia en la concesión de créditos, incluyendo la introducción de estándares para el proceso de evaluación de datos y de la solvencia. Además, la EBA pide la introducción de principios vinculantes sobre préstamos responsables, como la obligación de tener en cuenta, a la hora de diseñar productos crediticios, los intereses, objetivos y características de los consumidores a los que van dirigidos dichos productos. La respuesta de la EBA tiene como objetivo contribuir a los posibles cambios que pueda introducir la Comisión Europea en la Directiva de Crédito al Consumo, y para su elaboración se ha basado en sus recientes Directrices sobre concesión y seguimiento de préstamos sobre cuyo desarrollo también le hemos venido informando. Seguiremos pendientes e informaremos de aquello que afecte al proceso de Evaluación de la Directiva de Crédito al Consumo.

El pasado 13 de noviembre, la Comisión Europea presentó finalmente la Nueva Agenda del Consumidor, tras la recepción de las opiniones de los distintos actores interesados durante la consulta pública, y que será la hoja de ruta durante los años 2021-2025 a seguir por la Comisión en tanto iniciativas legislativas para la protección del consumidor. El documento establece y explica los motivos de 22 acciones concretas que se llevarán a cabo durante los próximos años en cinco ámbitos distintos: transición ecológica, transformación digital; tutela de derechos de los consumidores, necesidades específicas de determinados grupos de consumidores y cooperación internacional. Entre otros aspectos, destacamos lo siguiente:

- En el marco de la revisión de la Directiva de Crédito al Consumo, el uso de categorías alternativas de datos, en combinación con la toma de decisiones automatizadas sobre la calificación crediticia, plantea dudas con respecto a qué datos deben utilizarse para evaluar la solvencia de los consumidores y destaca los riesgos de discriminación derivados de las decisiones basadas en algoritmos opacos, y que a menudo incluyen determinados sesgos que afectan a determinados grupos más que a otros.

- Las revisiones la Directiva de crédito al consumo, la Directiva de crédito hipotecario, la Directiva sobre las cuentas de pago y la Directiva sobre comercialización a distancia de servicios financieros, deben reflejar el creciente uso de los medios digitales y facultar a los consumidores para entender los productos y comparar y aceptar ofertas en línea.

- También, la Comisión destaca que el asesoramiento en materia de endeudamiento es eficaz para ayudar a los consumidores sobreendeudados a volver a la sostenibilidad financiera, a la vez que garantiza que se pague a los acreedores. La revisión de la Directiva sobre crédito al consumo implicará garantizar que los créditos sólo se otorguen junto con una evaluación exhaustiva de la solvencia de los consumidores. Los consumidores también deben recibir toda la información precontractual y el asesoramiento necesarios y adecuados para tomar decisiones informadas a la hora de celebrar contratos de crédito.

- Por otro lado, la Comisión está evaluando un sistema de identidad pública electrónica universalmente aceptada —de conformidad con el Reglamento General de Protección de Datos— que podría ofrecer a los consumidores la posibilidad de gestionar el acceso y el uso de sus datos de una manera totalmente controlada y segura.

- La Comisión pretende crear un Grupo consultivo sobre la política de los consumidores que reúna organizaciones de consumidores, sociedad civil y la industria.

Desde la Asociación seguiremos atentos a la evolución de estas iniciativas por parte de la Comisión Europea y a su desarrollo legislativo.

El pasado 20 de octubre informamos a nuestros asociados mediante circular 5459 de la publicación en el DOUE del Reglamento de referencia. A los efectos de este Reglamento, son servicios de financiación participativa, aquellos que conectan los intereses de los inversores y de los promotores de proyectos, en materia de financiación empresarial, mediante el uso de plataformas de financiación participativa.

El objeto de la prestación de servicios puede consistir en la facilitación de la concesión de préstamos o en la colocación de valores negociables y de otros instrumentos emitidos por los promotores de proyectos. No obstante, este Reglamento no se aplicará a:

i. Servicios de financiación participativa que se presten a promotores de proyectos que sean consumidores. ii. Otros servicios relacionados con los de financiación participativa que se presten de conformidad con el Derecho nacional; iii. Ofertas de financiación participativa cuyo importe sea superior a 5 000 000 EUR, calculado a lo largo de un período de doce meses calculado conforme se establece en la norma.

La prestación de servicios de financiación participativa está sometida a autorización previa de la autoridad competente del Estado miembro en el que esté establecida la entidad solicitante. Dicha autoridad supervisará a las entidades autorizadas con el fin de evaluar el cumplimiento de las obligaciones previstas en el Reglamento. La Autoridad Europea de Valores y Mercados (AEVM) establecerá, por su parte, un Registro público de proveedores de servicios de financiación participativa.

Los proveedores de servicios de financiación participativa están sometidos a requisitos prudenciales debiendo disponer en todo momento de salvaguardas (recursos propios o póliza de seguros o una combinación de ambas) por un importe al menos igual al importe más elevado de entre los siguientes:

i. 25 000 € ii. la cuarta parte de los gastos fijos generales del ejercicio anterior, revisados anualmente.

Por otra parte, los proveedores de servicios de financiación participativa deben contar con un régimen de gobernanza que garantice una gestión eficaz y prudente de los riesgos y evite conflictos de interés. El Reglamento contiene así mismo un régimen sancionador y disciplinario estableciéndose que las autoridades competentes harán públicas las sanciones u otras medidas administrativas que impongan como consecuencia del correspondiente expediente.

En España los prestadores de servicios de financiación participativa están regulados por los arts. 46 y ss. de la ley 15/2015, de fomento de financiación empresarial que, a partir del 10 de noviembre de 2021, dejará de estar en vigor en la medida que sea objeto de regulación por el nuevo Reglamento UE. A estos efectos, debe tenerse en cuenta que, como ya se ha indicado, están excluidos del ámbito de aplicación del Reglamento, los servicios de financiación participativa prestados a promotores de proyectos que sean consumidores. El otorgamiento de autorización conforme a la ley 15/2015 para la prestación de estos servicios corresponde, en la actualidad, a la Comisión Nacional del Mercado de Valores (previo informe preceptivo y vinculante del Banco de España en caso de servicios de préstamos) que también es responsable de su supervisión. Los proveedores de servicios de financiación participativa que existen en la actualidad podrán continuar prestando sus servicios, de conformidad con la normativa nacional aplicable hasta que la autoridad nacional correspondiente les otorgue autorización tal y como establece el Reglamento, y como máximo hasta el 10 de noviembre de 2022.

El pasado 20 de noviembre la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) publicó un primer informe sobre el uso de las moratorias (tanto legislativas como no legislativas) y las garantías públicas en todo el sector bancario de la UE. El informe recoge datos, con fecha de 30 de junio de 2020, de 130 bancos, los cuales reportaron sus cifras a este respecto de acuerdo con las Directrices (EBA/GL/2020/07) sobre presentación y divulgación de información de exposiciones sujetas a las medidas aplicadas en respuesta a la crisis de la COVID19. El informe confirma que las moratorias han sido utilizadas principalmente por PYMES, y se espera que tras la expiración de las moratorias conformes con las directrices EBA, puede que haya un incremento de préstamos dudosos (NPLs, Non-performing loans). En la UE, se han concedido moratorias a préstamos, de conformidad con las directrices EBA, con un volumen nominal de 871.000 millones de euros (6% del total de préstamos bancarios en la UE), de los cuales, 860.000 millones son relativos a hogares y empresas (sociedades no financieras), lo cual representa un 7,5% del total de préstamos a hogares y sociedades no financieras en toda la UE. Sin embargo, cabe destacar la disparidad entre Estados de la UE. Así, en el caso de España:

- Los bancos españoles, junto a franceses e italianos registraron los mayores volúmenes de préstamos sujetos a moratoria.

- La proporción de hogares que utilizan moratoria es significativamente mayor que la proporción de sociedades no financieras en España (junto con Grecia y Suecia). Ello puede deberse a las diferentes condiciones de acceso para moratorias, ya que no en todos los países se podía acceder a las moratorias únicamente con la pérdida de ingresos en el hogar.

- En cuanto al volumen de préstamos en moratoria no vencida clasificados como dudosos, los bancos españoles (junto con griegos y franceses) concentraron un mayor volumen, alcanzando una clasificación de alrededor del 50%, con una ratio de cobertura con provisiones para los mismos del 25%.

- Con relación a los avales públicos, los bancos españoles y franceses fueron, con mucha diferencia, los que reportaron mayores volúmenes de préstamos sujetos a dichos avales. Los bancos españoles informaron de préstamos de nueva emisión sujetos a los avales públicos por valor de 73.000 millones de euros, lo que representa el 3,2% del total de préstamos

Les mantendremos informados acerca del desarrollo y aplicación de las moratorias en la UE.

Nacional

Una de las causas más frecuentes de litigio es la transparencia, cuestión que está sometida a amplias dosis de subjetividad, en tanto en cuanto se refiere a claridad y simplicidad del mensaje. Es cierto que es inevitable la utilización de determinados conceptos financieros, pero éstos deben ser explicados y hacerlo también de forma comprensible y accesible para un consumidor medio.

La Asociación, consciente de la importancia que tiene esta cuestión, está trabajando con un Grupo de Trabajo creado por las Comisiones de Consumo y la Comisión Jurídica para dar soluciones a esta importante cuestión. Esperemos que en breve culminen estos trabajos y la Asociación pueda ofrecer una mejor comprensión del producto, eliminando las dudas que se le puedan presentar.

El pasado 15 de septiembre, mediante comunicación dirigida a la comisión jurídica, se remitió a los asociados la Consulta Pública Previa sobre el “anteproyecto de ley de modificación del texto refundido de la ley general para la defensa de los consumidores y usuarios y otras leyes complementarias, aprobado por real decreto legislativo 1/2007, de 16 de noviembre, con objeto de introducir el concepto de persona consumidora vulnerable y modificar algunos aspectos del régimen de comprobación y servicios de atención al cliente”. Dicha disposición, en cuanto afecta al sector, abarca la protección de “todas las personas consumidoras y especialmente a aquellas que se encuentren en una situación de vulnerabilidad”.

Así, nuestra Asociación entiende que la declaración de vulnerabilidad debería acreditarse siempre ante la Administración competente y ser solo ésta quien pueda reconocer mediante acreditación esta condición sujeta a periodo de validez. La Administración cuenta con los medios, la capacidad, el control y sobre todo acceso a la información necesaria para un reconocimiento ágil y eficaz. Estas observaciones fueron remitidas a nuestros asociados mediante circular 5447, de 1 de octubre. Seguiremos informando acerca del desarrollo de este anteproyecto de ley de modificación del texto refundido.

Tal y como se comunicó el pasado 4 de agosto a nuestros asociados, el Proyecto de Real Decreto xx/2020, de xx de xx, por el que se modifica el Real Decreto 84/2015, de 13 de febrero, por el que se desarrolla la Ley 10/2014 de Ordenación, Supervisión y Solvencia de Entidades de Crédito, se encontraba en trámite de Audiencia Pública y desde la Asociación se solicitaron observaciones al objeto de participar en la misma.

Para facilitar el estudio de dicho texto se encargó a PwC un informe en el que se identificaran aquellas novedades regulatorias que pudieran tener impacto en los Establecimientos Financieros de Crédito. Por ello, mediante circular 5432, de 11 de septiembre enviamos a nuestros asociados dicho informe, cuya información es de utilidad para las entidades al estudiar los impactos regulatorios que acarrea la publicación de la normativa mencionada en los EFC’s y, a su vez, al analizar el resto de novedades que no tienen impacto en EFC’s pero sí en Entidades de Crédito

Mediante circular 5472, de 13 de noviembre, remitimos a nuestros asociados el informe denominado "Los EFC como distribuidores de seguros: Guía para la adecuación al nuevo contexto regulatorio de la LDS", elaborado por nuestros asesores en materia de distribución de seguros, el Despacho Garrigues y que, a petición de la Comisión de Seguros, se centra en;

1. Estructura de distribución:

- Inscripción y requisitos regulatorios

- Estructura de gobierno

- Las “redes” de colaboradores externos

- La remuneración

- El manejo de fondos y la responsabilidad profesional

- Quejas y reclamaciones

2. Gobernanza y control de nuevos productos:

- En general

- “Mediadores-productores”

- Simples mediadores

3. El ofrecimiento del seguro:

- En general

- Distribución a distancia

- Productos vinculados/combinados

- Otros deberes

Desde la Secretaría General quedamos a disposición de aquellos asociados que deseen recibir dicho informe.

Desde la Asociación, hemos venido informando y solicitando observaciones a nuestros asociados acerca de la evolución del proyecto de ley para la transformación digital del sistema financiero”. Así, y como continuación de las circulares 5448, 5295, 5288, finalmente, el sábado 14 de noviembre se publicó en el BOE la "Ley 7/2020, de 13 de noviembre, para la transformación digital del sistema financiero”. La Ley ha recogido una de las enmiendas que presentó ASNEF en defensa del principio de no discriminación en la intervención de entidades no reguladas en la actividad crediticia:

Artículo 1. Objeto. “Esta ley regula un entorno controlado de pruebas que permita llevar a la práctica proyectos tecnológicos de innovación en el sistema financiero con pleno acomodo en el marco legal y supervisor, respetando en todo caso, respetando en todo caso el principio de no discriminación.

Mediante esta ley se regula, principalmente, el espacio controlado de pruebas (conocido en el contexto europeo como regulatory sandboxes), y establece tres aspectos: un espacio controlado, un instrumento supervisor y un esquema ley-protocolo.

Para el acceso al espacio controlado, en el Capítulo I se establece un sistema de ventanilla financiera única para la presentación de proyectos por parte de empresas tecnológicas, entidades financieras, centros de investigación o cualquier otro promotor interesado. Los proyectos podrán recibir una evaluación favorable si se encuentran suficientemente avanzados y si pueden aportar valor añadido. En cualquier caso, el acceso no supondrá en ningún caso el otorgamiento de autorización para el ejercicio de una actividad reservada o para la prestación de servicios con carácter indefinido. En consecuencia, los proyectos piloto y las pruebas propuestas no estarán sujetos a la legislación específica aplicable a la prestación habitual de servicios financieros, debiendo cumplir, en todo caso, con lo dispuesto en la citada ley y en el correspondiente protocolo. Una vez finalizado el proyecto piloto o durante su desarrollo el promotor podrá solicitar autorización para dar comienzo a la actividad. Desde la Secretaría General seguiremos atentos a todas las novedades legislativas que puedan tener impacto en la digitalización de la actividad de nuestros asociados.

En relación con la prescripción de la acción restitutiva a consecuencia de la nulidad de una cláusula, tras la Sentencia del TJUE de 16 de julio, se remitió a los asociados el 23 de septiembre la sentencia de la Audiencia Provincial de Barcelona, sección 15, relativa a dicho asunto.

En este sentido, el fundamento jurídico 2 número 5 de la sentencia determina que la doctrina se ha asentado fundamentalmente para distinguir la acción de nulidad de los contratos por falta de algunos de los presupuestos art. 1261, de la acción de anulabilidad por vicio de consentimiento, que está sujeto al plazo de caducidad de 4 años.

La sentencia distingue también la acción de remoción de los efectos de una condición general nula por abusiva de la acción propiamente dicha de la declaración de nulidad (nº 8 fundamento 5º).

La nulidad es meramente declarativa de una situación que no precisaría de un pronunciamiento judicial. Sin embargo, determina la sentencia, que todas las pretensiones de condena les alcanza la regla de la prescripción de las acciones “cualquiera que sea su naturaleza” por el mero lapso de tiempo fijado por la ley. Se basa, el mismo fundamento, en que si el acto nulo ha agotado todos sus efectos y son conocidos por el titular de la acción las razones de seguridad jurídica de presunción de abandono y tolerancia frente a una situación de hecho justifica su sometimiento a un plazo de prescripción. No parece razonable, y estima la sentencia contraria a la regla general de prescripción de todas las pretensiones de condena, que la reclamación de gastos (en este caso) como consecuencia de la declaración de nulidad no se sujete a un plazo de prescripción y que, por tanto, pudieran exigirse esos gastos con sus intereses aunque se hayan abonado hace décadas o incluso siglos con conocimiento por parte del consumidor, pues resulta imprescindible un mínimo de certidumbre en las relaciones jurídicas que no puede estar amenazadas por tiempo indefinido. (nº10 Fundamento 5). Las entidades asociadas se enfrentan con frecuencia a reclamaciones restitutorias correspondientes a contratos formalizados hace años o incluso décadas, lo que conlleva una inseguridad jurídica importante. Seguiremos informando a nuestros asociados acerca de la evolución jurisprudencial sobre este asunto.

El pasado 19 de octubre, mediante circular 5456, informamos sobre la publicación en el BOE la Orden ICT/971/2020, de 15 de octubre, por la que se desarrolla el programa de renovación del parque circulante español en 2020 (Plan Renove 2020) y se modifica el Anexo II del Real Decreto-ley 25/2020, de 3 de julio, de medidas urgentes para apoyar la reactivación económica y el empleo. Nuestra asociación ha seguido atentamente el desarrollo legislativo del Plan Renove 2020 desde julio y, en septiembre, habiéndose solicitado a los asociados observaciones mediante circular 5426.

Mediante circular 5483, de 20 de noviembre, informamos a los asociados sobre el Real Decreto-ley de referencia. Entre aquellas medidas de especial interés para nuestros asociados, destacamos que se amplía hasta el 30 de junio el plazo de concesión de las dos líneas de avales públicos hasta los 100.000 y 40.000 millones (art. 29.2 RDL 8/2020 y art 1.1 RDL 1.1) gestionadas por el Instituto de Crédito Oficial (ICO). Las operaciones de financiación garantizadas con aval del ICO, al amparo del RDL 8/2020, contarán con un plazo de amortización que puede llegar a los ocho años. Las empresas y autónomos que lo soliciten y que cumplan con los criterios de elegibilidad en los términos establecidos en el apartado 4 del art., podrán disponer de una ampliación en el vencimiento de los préstamos amparados por las citadas líneas de avales para liquidez de hasta tres años adicionales, con un máximo de ocho años. Adicionalmente, con las citadas condiciones, podrán gozar de un plazo adicional de carencia en el pago del principal de 12 meses, siempre y cuando la carencia total no supere los 24 meses.

Por su parte, entre las obligaciones a cumplir por las entidades financieras, éstas mantendrán el tipo de interés en línea con el establecido antes de la extensión, salvo que se incremente el coste del aval. Tampoco podrán exigir la contratación de productos vinculados. Asimismo, habrán de mantener las líneas de circulante hasta el 30 de junio de 2021 para los clientes que cumplan los criterios de elegibilidad señalados (art. 1.4) y cuenten con un préstamo avalado al amparo de alguna de las dos líneas de avales. Como continuación de la anterior Circular, y después de conversaciones mantenidas con la Directora General de Negocio del ICO, se ha remitido a los asociados nueva Circular de 30 de noviembre informando que, por un error del Real Decreto Ley, no se han consignado correctamente los requisitos necesarios para tener derecho a la solicitud de ampliación de vencimiento, carencia y mantenimiento de circulante. En todo caso, los requisitos que deben cumplirse son todos los señalados en el apartado 4 del art. 1. Las entidades dispondrán de un máximo de 30 días naturales para resolver la solicitud del deudor y en caso de que la solicitud sea estimada, comunicar al ICO la solicitud de la modificación de los términos del aval. Por último, se amplía hasta el 14 de marzo de 2021 la obligación del deudor de solicitar concurso de acreedores, además de otras medidas de orden concursal. Desde la Asociación, seguiremos informando acerca de aquellas novedades legislativas derivadas del desarrollo de la crisis sanitaria.

Mediante circular 5455, de 19 de octubre, informamos acerca de la publicación en el BOE de las siguientes disposiciones: Ley 4/2020, de 15 de octubre, del Impuesto sobre Determinados Servicios Digitales y Ley 5/2020, de 15 de octubre, del Impuesto sobre las Transacciones Financieras. Con relación al impuesto sobre determinados servicios digitales (Ley 4/2020), es un impuesto indirecto que grava a las empresas cuya cifra neta de negocios en el año natural anterior sea superior a 750 millones de euros y que obtengan ingresos en España por un importe mínimo de 3 millones de euros procedentes de prestaciones de servicios que la Ley identifica como «servicios digitales»: la inclusión, en una interfaz digital, de publicidad dirigida a los usuarios de dicha interfaz; la puesta a disposición de interfaces digitales multifacéticas que permitan a sus usuarios localizar a otros usuarios e interactuar con ellos, o incluso facilitar entregas de bienes o prestaciones de servicios subyacentes directamente entre esos usuarios; y la transmisión, incluidas la venta o cesión, de los datos recopilados acerca de los usuarios que hayan sido generados por actividades desarrolladas por estos últimos en las interfaces digitales. En virtud del art. 6d), no estarán sujetas al impuesto las prestaciones de servicios financieros regulados por entidades financieras reguladas.

Por otro lado, y en relación con el Impuesto sobre Transacciones Financieras (Ley 5/2020), es un impuesto indirecto que grava al 0,2 por ciento las adquisiciones a título oneroso de acciones de sociedades españolas cotizadas cuya capitalización bursátil a 1 de diciembre del año anterior supere 1.000 millones de euros, acciones definidas en los términos de la Ley de Sociedades de Capital, adquisiciones onerosas de los valores negociables constituidos por certificados de depósito representativos de las acciones, adquisiciones de los valores que deriven de la ejecución o liquidación de obligaciones o bonos convertibles o canjeables, de instrumentos financieros derivados, así como de cualquier instrumento financiero, o de los contratos financieros definidos en el cuarto la Orden EHA/3537/2005 que desarrolla la Ley, del Mercado de Valores. Así, el impuesto se devengará en el momento en que se efectúe la anotación registral de los valores a favor del adquirente en una cuenta o registro de valores, ya sea en una entidad que preste el servicio de custodia o en el sistema de un depositario central de valores, derivada de la liquidación de la operación o del instrumento financiero que origine la adquisición de los valores.

Mediante la Circular 5480 se comunicó la publicación definitiva de la Resolución de 27 de octubre de 2020, del Instituto de Contabilidad y Auditoría de Cuentas (ICAC), por la que se publica la Norma Técnica de Auditoría de elaboración del informe complementario al de auditoría de cuentas anuales de las entidades de crédito y de los establecimientos financieros de crédito. Durante el mes de julio ya se anticipó el texto y su resolución en trámite de información pública.

Por el interés de nuestros asociados, mediante circular 5463, se remitió un resumen del Anteproyecto de Ley de los Presupuestos Generales del Estado, el cual incluye las principales previsiones fiscales, y que nos ha facilitado el abogado colaborador con nuestra Asociación, D. Jorge Moreira, socio de Garrigues. Teniendo en cuenta que, como Anteproyecto de Ley, lo previsto en el mismo está sujeto aún a cambios, cabe destacar para nuestro sector la subida del 6% al 8% en el impuesto sobre primas de seguros con actualización de tasas, actividades prioritarias de mecenazgo y cambios en el interés legal del dinero (3%) e interés de demora (3,75%).

Mediante circular 5441, de 24 de septiembre, informamos a nuestros asociados de la respuesta a la consulta que nuestra Asociación planteó a la Secretaría General del Tesoro y Financiación Internacional, en relación con la transformación de moratorias legales en moratorias sectoriales o convencionales. Tras la respuesta recibida por parte de la Secretaría General del Tesoro y Financiación Internacional, la Asociación planteó dos consultas al Banco de España, en concreto a Dña. Eloísa Ortega, directora del Departamento de Información Financiera y CIR sobre:

1. Cómo declarar/rectificar dichas modificaciones a la CIR.

2. Cómo reportar dicho cambio en la plantilla de excel sobre Moratorias Legales y Sectoriales que envían nuestros asociados.

Sobre la primera cuestión, se nos indicó lo siguiente:

“Las entidades tendrán que reportar las operaciones con la clasificación (legal/sectorial) que se les dé en cada momento y, si corresponde, enviar rectificación a la CIR para que la clasificación quede bien reflejada.”

Respecto a la segunda cuestión, acerca de la manera de reportar dichos cambios en la plantilla diaria de Excel, y el tratamiento en la información diaria de moratorias de los casos en los que una solicitud legal fue inicialmente concedida basándose en la declaración responsable y para las que posteriormente el cliente no aportó la documentación requerida, se nos indicó lo siguiente:

“En estos casos, las operaciones afectadas deben de ser excluidas de las columnas de la plantilla correspondientes a las moratorias legales y declarar en la columna de moratorias sectoriales aquellas que cumplen los criterios proporcionados por la Dirección General del Tesoro y Política Financiera del Tesoro. La regularización debe de realizarse en la información correspondiente a 30 de septiembre de 2020 que debe de ser corregida en el caso de que ya se haya enviado hoy. No es necesario modificar las plantillas de días anteriores. La regularización consistirá en reflejar adecuadamente la situación final de cada operación en las columnas de “datos acumulados” del día 30 de septiembre. Las operaciones que se dan de alta o de baja para cada tipo de moratoria como consecuencia de la aplicación de estos criterios no deben de ser reflejadas en las columnas de “datos del día”. El incumplimiento de las relaciones establecidas con los datos de la plantilla del día anterior debe de ser explicado en los espacios habilitados para ello en la plantilla".

Desde la Asociación seguiremos atentos a la aplicación y tratamiento de las moratorias en nuestro sector al objeto de informar a los asociados.

En relación con los gastos de reclamación de posiciones deudoras, durante los últimos meses se ha abordado en diferentes reuniones con D. Fernando Tejada, Director del Departamento de Conducta de Entidades del Banco de España, la interpretación de los nuevos criterios publicados en la Memoria de Reclamaciones de 2019, publicada en el mes de julio pasado.

Mediante circular 5460, de 23 de octubre, se informó a los asociados el escrito dirigido a D. Fernando Tejada, Director del Departamento de Conducta de Entidades, mediante el que se le adjuntaba un borrador de cláusula sobre aplicación de gastos de reclamación de posiciones deudoras.

La sentencia distingue también la acción de remoción de los efectos de una condición general nula por abusiva de la acción propiamente dicha de la declaración de nulidad (nº 8 fundamento 5º).

Posteriormente, el 17 de noviembre se remitió a los asociados en circular 5476 un argumentario técnico-jurídico elaborado por PwC, el cual, aunque no analiza ningún asunto en particular ni las especificidades que pueda tener cada entidad, sí contiene razonamientos jurídicos generales que entendemos que pueden resultar útiles a nuestras entidades asociadas. Todo ello, sin perjuicio de que, como siempre, nuestras entidades asociadas sean completamente libres de utilizar dicho argumentario, o no. Seguiremos informando acerca de la evolución de este asunto en comunicaciones posteriores.

El pasado 10 de noviembre, se remitió circular 5469 con la carta de la Dirección General de Estabilidad Financiera, Regulación y Resolución del Banco de España firmada por D. Ángel Estrada, en la que se nos notificó la apertura del trámite de consulta pública sobre el proyecto de Circular que modifica las circulares 1/2013 sobre la Central de Riesgos y la Circular 5/2012, sobre transparencia de los servicios bancarios y responsabilidad en la concesión de préstamos.

Esta modificación tiene como objetivo la adaptación de dichas circulares a los cambios introducidos en la regulación de la CIR y de los tipos oficiales de referencia por la Orden ETD/699/2020, de 24 de julio, de regulación del crédito revolvente y por la que se modifica la Orden ECO/697/2004, de 11 de marzo, sobre la Central de Información de Riesgos, la Orden EHA/1718/2010, de 11 de junio, de regulación y control de la publicidad de los servicios y productos bancarios y la Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios (OM de crédito revolvente). Tras la solicitud de comentarios a los asociados, posteriormente, mediante circular 5484 de 20 de noviembre, se remitieron a los asociados las observaciones enviadas al Banco de España dentro del plazo previsto.

Mediante circular 5462, de 27 de octubre, se informó a los asociados que el Departamento de Conducta de Entidades responsable de publicidad solicitó a través de su Director que, para racionalizar el proceso de contestaciones a las consultas planteadas por asociados y con el fin de que sean amplia y homogéneamente difundidas entre las entidades, las mismas sean canalizadas a través de nuestra Asociación, con el fin de que se agrupen y se trasladen en bloque al Banco de España, que procederá a contestarlas por el mismo procedimiento. Con tal fin, se solicitó a las entidades que hayan formulado consultas al Banco de España que las remitan a la Secretaría General para que sean presentadas junto con otras pendientes o cualquier otra nueva que desearan formular. Las consultas se presentarán de forma anónima y, así mismo, se difundirán las respuestas a nuestros asociados una vez las recibamos.

Ante las numerosas dudas y consultas que planteaban los asociados sobre la inclusión del Seguro Voluntario en la TAE, la Junta de Gobierno de la Asociación acordó presentar una consulta al Banco de España, basada en el dictamen emitido por el Despacho Garrigues a propósito de esta cuestión. La consulta fue presentada a la Secretaría General del Banco de España el 25 de junio de 2020. Con fecha de 30 de septiembre, la Asociación recibió contestación, sobre la que se destacan los siguientes extremos:

“[…]les confirmamos que, cuando en las ofertas publicitarias de préstamos o créditos al consumo se ofrezca la posibilidad de contratar, de forma voluntaria, un producto o servicio accesorio a la financiación, en particular un seguro, no resulta exigible incluir el coste del seguro no obligatorio en el cálculo de la tasa anual equivalente (TAE). Asimismo, tampoco es preceptivo en esos casos incluir en la oferta dos ejemplos representativos del crédito, en los que se muestre de forma diferenciada la TAE resultante de la contratación con y sin el seguro” [...] “Por tanto, de no incluirse, por no ser preceptiva dicha inclusión, se informará de este extremo, de forma clara, concisa y destacada, junto a la TAE.”

Como conclusión se confirma la posición mantenida por la Asociación sobre la no inclusión de la prima del seguro voluntario en el cálculo de la TAE y/o del doble ejemplo representativo, si bien, con el fin de asegurar la claridad y objetividad de la comunicación, deberá informarse de este extremo junto a la TAE.

En relación con la aplicación de las moratorias legislativas y sectoriales, mediante circular 5428 de 30 de agosto se remitió a los asociados la nota publicada por el Banco de España sobre la información disponible relativa a dicha aplicación con datos remitidos por las entidades al Banco de España. Como resumen de las mismas, destaca lo siguiente:

- El número de solicitudes de moratoria legislativa con garantía hipotecaria alcanzaba las 269.012, de las cuales se había dado curso a 226.644 (84,25%). El saldo vivo pendiente de amortización de los préstamos suspendidos superaba los 20.300 millones de euros.

- Las solicitudes de moratoria legislativa de los contratos de crédito sin garantía hipotecaria ascendían a 439.631, habiéndose dado curso a 391.904 (89,14%). El saldo pendiente de amortización de los préstamos suspendidos se situaba en 2.883 millones de euros.

- Las solicitudes de moratoria sectoriales alcanzaban las 731.667, habiéndose dado curso a 666.699 (91,12%). El saldo pendiente de amortización de los préstamos suspendidos superaba los 25.700 millones de euros.

- Para los tres tipos de moratoria, la gran mayoría de deudores beneficiarios y avalistas (por encima del 70%) son asalariados.

Toda esta información y sus tablas numéricas pueden encontrarse en la página web del Banco de España en el siguiente enlace: https://www.bde.es/f/webbde/GAP/Secciones/SalaPrensa/NotasInformativas/Briefing_notes/notabe040920.pdf La Asociación seguirá de cerca la evolución de la aplicación de las moratorias en esta situación de crisis sanitaria.

El pasado 19 de noviembre, por su interés para nuestra actividad, remitimos circular 5479 con los dos informes publicados por el Banco de España con información estadística y económica.

1. Publicación de las estadísticas supervisoras de las entidades de crédito correspondientes al segundo trimestre de 2020, a saber:

- La ratio de capital que se sitúa en el 16,15%.

- La ratio de préstamos dudosos que desciende hasta el 2,94% (información diferente de la difundida en la Sección de Estadística del BdE que es exclusivamente Préstamos frente a Otros Sectores Residentes y a la actividad en España).

- La rentabilidad anualizada de los recursos propios que se ha reducido hasta el valor negativo del -7,46%.

- La ratio de cobertura de liquidez: que ha aumentado situándose en el 200,03% frente al 170,28% del primer trimestre del año.

- La ratio de deuda de las empresas se sitúa en el 80,6% del PIB y la de los hogares en el 60,6%.

- La riqueza financiera de los hogares cayó un 0,6% en términos interanuales.

- Deuda consolidada de empresas, hogares e Instituciones sin fines de lucro al servicio de los hogares del 141,2% del PIB.

Como sabe, en el seno de la Comisión de Protección de Datos de la Asociación se planteó en 2019 la posibilidad de elaborar un Código de Buenas Prácticas en materia de Tratamiento y Protección de Datos. El pasado 16 de noviembre, y atendiendo a lo avanzado que se encuentra ya el proyecto de código elaborado por el grupo de trabajo creado al efecto, se convocó una comisión plenaria de la Comisión, que tendrá lugar el próximo 1 de diciembre. En dicha reunión, se presentará el borrador de código de buenas prácticas al resto de los miembros de la comisión, quienes estudiarán dicho borrador para su estudio y observaciones procedentes. Desde la Asociación seguiremos informando acerca de la evolución de este Código de Buenas Prácticas en materia de Protección de Datos.

Mediante circular 5449, de 6 de octubre, se informó a los asociados que, como consecuencia de la aprobación por la Dirección General de Seguridad Jurídica y Fe Pública de la Instrucción Resolución de 22 de junio de 2020, por la que se aprueba la firma OTP, se ha procedido a incorporar a los modelos oficiales de contratos de crédito y arrendamiento financiero, la cláusula vigesimosegunda (crédito) y duodécima (arrendamiento financiero) para su utilización solo por los asociados que utilicen este tipo de firma.

“Contratos formalizados mediante firmas no criptográficas como códigos de un solo uso, firmas OTP o similares (Instrucción de la Dirección General de Seguridad Jurídica y Fe Pública, de 22 de junio de 2020). La/s parte/s interviniente/s en el contrato autoriza/n al vendedor/financiador/arrendador a remitir telemáticamente al Registro de Bienes Muebles el documento electrónico en el que se ha formalizado el contrato, a los solos efectos de obtener su inscripción en el Registro competente. El arrendador/vendedor/financiador responderá frente al Registro de la autenticidad e integridad de dicho documento electrónico."

Por otra parte, y como consecuencia de la Sentencia del TJUE de 22 de septiembre de 2019, varios asociados han planteado la posibilidad de incluir en el anexo correspondiente al plan de amortización, una columna que incluya, a efectos informativos, la amortización de la comisión de apertura, con el fin de determinar el importe pendiente de amortizar de esta comisión en el supuesto de reembolso anticipado. Pues bien, previo estudio por el Registro Central de Bienes Muebles se nos constestó afirmativamente a esta propuesta, sin necesidad de modificar los modelos aprobados e incluyéndose sólo por aquellos asociados que voluntariamente así lo decidan.

Mediante la circular 5475 informamos de la recepción por parte de la representación legal de los trabajadores (CCOO-Servicios Y FeSMC-UGT), la carta de DENUNCIA del Convenio Colectivo Marco para los Establecimientos Financieros de Crédito con el fin de comenzar un nuevo proceso de negociación.

Mediante circular 5452, de 15 de octubre, remitimos a nuestros asociados los puntos de mayor interés del Real Decreto 901/2020, de 13 de octubre, por el que se regulan los planes de igualdad y su registro y se modifica el Real Decreto 713/2010, de 28 de mayo, sobre registro y depósito de convenios y acuerdos colectivos de trabajo y el Real Decreto 902/2020, de 13 de octubre, de igualdad retributiva entre mujeres y hombres, publicados en el BOE el 14 de octubre.

Ámbito de aplicación: Deberán proceder a la elaboración y aplicación de un plan de igualdad, las empresas de 50 o más personas trabajadoras, así como las que lo establezca el convenio colectivo o las que la autoridad laboral hubiera acordado en un procedimiento sancionador la sustitución de las sanciones accesorias por la elaboración y aplicación de dicho plan. La elaboración e implantación de planes de igualdad será voluntaria para las demás empresas. Las empresas que componen un grupo de empresas podrán elaborar un plan único para todas o parte de las empresas del grupo. Plazo para llevar a cabo la negociación: Las empresas deberán iniciar el procedimiento de negociación de sus planes de igualdad, dentro del plazo máximo de los 3 meses siguientes al momento en que hubiesen alcanzado las personas de plantilla que lo hacen obligatorio. Las empresas obligadas por convenio colectivo a negociar un plan de igualdad deberán iniciar el procedimiento de negociación dentro del plazo establecido en el convenio colectivo, o, en su defecto, dentro de los 3 meses posteriores a la publicación del mismo. Cuando la obligación de elaborar y aplicar un plan de igualdad fuere acordada por la autoridad laboral en un procedimiento sancionador el plazo para iniciar el procedimiento de negociación, en su caso, será el fijado en dicho acuerdo. En todo caso, las empresas deberán tener negociado, aprobado y presentada la solicitud de registro de su plan de igualdad en el plazo máximo de 1 año a contar desde el día siguiente a la fecha en que finalice el plazo previsto para iniciar el procedimiento de negociación. Procedimiento de negociación de los planes de igualdad: Se constituirá una comisión negociadora en la que deberán participar de forma paritaria la representación de la empresa y la de las personas trabajadoras. Las personas que intervengan en la negociación de los planes de igualdad tendrán los mismos derechos y obligaciones que las personas que intervinieran en la negociación de convenios y acuerdos colectivos.

Principio de transparencia retributiva: Las empresas y los convenios colectivos deberán integrar y aplicar el principio de transparencia retributiva entendido como aquel que, aplicado a los diferentes aspectos que determinan la retribución de las personas trabajadoras y sobre sus diferentes elementos, permite obtener información suficiente y significativa sobre el valor que se le atribuye a dicha retribución. Obligación de igual retribución por trabajo de igual valor: Vincula a todas las empresas, independientemente del número de personas trabajadoras, y a todos los convenios y acuerdos colectivos. Normas generales sobre el registro retributivo: Todas las empresas deben tener un registro retributivo de toda su plantilla, incluido el personal directivo y los altos cargos. El registro retributivo deberá incluir los valores medios de los salarios, los complementos salariales y las percepciones extrasalariales de la plantilla desagregados por sexo y distribuidos por grupos profesionales, categorías profesionales o puestos de trabajo iguales o de igual valor. El periodo temporal de referencia será, con carácter general, el año natural. Valoración de puestos de trabajo en los convenios colectivos: Las mesas negociadoras de los convenios colectivos deberán asegurarse de que los factores y condiciones concurrentes en cada uno de los grupos y niveles profesionales respetan los criterios de adecuación, totalidad y objetividad, y el principio de igual retribución para puestos de igual valor.

El tratamiento de los datos es la materia prima más valorada del siglo XXI. Para hacernos una idea, en el año 2020 el universo de datos digitales acumulados crecerá de 4,4 a 44 zettabytes, de ahí la importancia de la tecnología que se ha creado para administrarlos de la mejor manera posible y ser utilizados de la forma más adecuada. En enero de 2018, Sundar Pichai, director ejecutivo de Google, señaló que la inteligencia artificial tendrá más impacto que la electricidad o el fuego. Para otros expertos, puede representar una oportunidad de progreso social similar a la revolución industrial o la implementación de los primeros ordenadores; sin embargo, para Stephen Hawking el desarrollo de la inteligencia artificial podría significar el fin de la raza humana.

Desde hace unos años, términos como data science, data mining, big data, machine learning, artificial intelligence, etc., cada vez nos resultan más familiares, siendo utilizados habitualmente cuando hablamos de analizar comportamientos y realizar predicciones. Por ello, vamos a intentar explicar qué capacidad de aplicación tiene en materia de prevención del fraude la inteligencia artificial y los elementos que la componen.

Data science o ciencia centrada en el estudio de los datos, es la encargada de extraer información de gran cantidad de ellos, combinando la estadística, las matemáticas y la informática para interpretarlos. El objetivo último de esta ciencia es apoyar a la toma decisiones o contribuir a la optimización de procesos.

Data mining o minería de datos, ocupa una parte importante en el campo de la ciencia de datos, englobando todo lo relacionado con extraer información útil y de valor donde, en un principio, no parece estar. La aplicación de los algoritmos de minería de datos permite predecir tendencias, identificar patrones ocultos, crear recomendaciones, establecer agrupaciones, detectar anomalías y excepciones, y encontrar dependencias.

Big data, variedad de conjuntos de datos, estructurados o no, de gran volumen y que se reciben a una velocidad muy alta; estas tres características (variedad, volumen y velocidad), junto al valor y la veracidad del dato, forman las famosas 5V del big data, que pretenden resolver los problemas de gestión y almacenamiento de todas estas enormes cantidades de datos creados como consecuencia del uso de las nuevas tecnologías.

Machine learning o aprendizaje automático, método de análisis de datos que tiene sus raíces en la estadística y optimización matemática, y se encarga de educar a la tecnología, mediante el aprendizaje de los datos sobre los que trabaja, para que ésta detecte anomalías por sí sola. Es decir, las máquinas no se programan, sino que aprenden, basándose en los mismos algoritmos de la minería de datos para obtener información útil aplicable, por ejemplo, en la prevención del fraude y del blanqueo de capitales.

Artificial intelligence o inteligencia artificial, surgió a mediados del siglo pasado y está relacionada con la posibilidad de que una máquina pueda imitar el comportamiento de la mente humana mediante algoritmos.

Las herramientas utilizadas en la prevención del fraude, desde hace unos años, parten de reglas diseñadas sobre aquellos factores en los que la experiencia ha demostrado su eficacia para la detección de posibles operaciones fraudulentas. En la actualidad se pretenden adoptar modelos basados en inteligencia artificial, al objeto de identificar patrones que las personas no siempre pueden detectar, ya que los algoritmos de aprendizaje automático aportan eficiencia para reconocer transacciones potencialmente fraudulentas antes de que pasen a los sistemas de análisis de las entidades. Para diseñar una herramienta de prevención del fraude basada en inteligencia artificial es necesario tener en cuenta las diversas variables, entre otras, las siguientes:

1) Datos históricos: necesarios en los procesos de aprendizaje automático, los cuales deben ser pertinentes, adecuados, imparciales, cualitativos y objetivos, evitando sesgos o desviaciones que pudieran afectar a las predicciones. 2) Productos: tarjeta revolving, crédito al consumo, financiación de vehículos, préstamo hipotecario. 3) Tipologías de fraude: identidad, solvencia, prescriptores. 4) Canal utilizado: presencial, online.

Con la implementación de una herramienta dotada de inteligencia artificial, se lograría la gestión de gran volumen de documentación en tiempo récord y con un reducido margen de error, pero también postergaría al componente humano a validar o rectificar los resultados obtenidos. Esta herramienta se podría considerar como un alumno aventajado con memoria prodigiosa, es decir, aprende, pero es necesario enseñarle, para lo cual debe nutrirse de datos con objeto de anticipar casuísticas y minimizar el margen de falsos positivos. El incremento de datos será progresivo con el paso del tiempo, detectándose nuevas vulnerabilidades, siendo éstas aprendidas y, por lo tanto, adaptándose constantemente las capacidades del modelo a la realidad del momento. Todas estas técnicas pueden plantear problemas desde un punto de vista ético, ya que las máquinas disponen de inteligencias específicas para tareas muy concretas, que superan la eficiencia de la inteligencia humana, por ello es necesario establecer la línea que separa una aplicación de la inteligencia artificial positiva para la sociedad de una que afecta a la libertad y privacidad de los ciudadanos. En esta línea, la Comisión Europea creó, en junio de 2018, un grupo de expertos multidisciplinar de alto nivel encargado de crear unas directrices éticas sobre inteligencia artificial y en abril de 2019 este grupo de expertos presentó la “Guía Ética”, que incluye los requisitos clave que los sistemas de inteligencia artificial deben cumplir para ser considerados confiables, y en sus conclusiones señalaban que la dimensión ética de la inteligencia artificial no es una característica de lujo o un añadido, sino que debe ser parte integral de su desarrollo. Por otra parte, conscientes del potencial de esta tecnología, la Unión Europea presentó oficialmente, el 19 de marzo de 2020, la Estrategia Digital Europea y el Libro Blanco de Inteligencia Artificial. Para finalizar, si hacemos un repaso sobre las diversas fases por las que ha pasado la tecnología en los últimos tiempos, se puede observar, una primera donde las personas se conectaban a internet, posteriormente a través de internet, actualmente estamos en una fase en la que las cosas se conectan a internet para mejorar la vida de las personas, y ya se están poniendo los primeros cimientos para que las cosas interactúen con el entorno de manera autónoma e independiente del control humano.

Mediante circular 543, de 11 de septiembre, informamos sobre la solicitud de asesoramiento que la Comisión Europea dirigió a la Autoridad Bancaria Europea (EBA) en materia de lucha del contra el blanqueo de capitales y la financiación del terrorismo en el sector financiero de la UE. La EBA ha publicó su respuesta sobre cómo fortalecer el marco legal de la UE en esta materia, estableciendo cómo se deben abordar las vulnerabilidades vinculadas a enfoques nacionales divergentes y las brechas en las defensas de la UE contra el blanqueo de capitales y la financiación del terrorismo. Específicamente, la EBA recomienda que la Comisión establezca un reglamento único para:

- Armonizar el marco legal de la UE en un Reglamento directamente aplicable cuando la evidencia sugiera que la divergencia de las normas y prácticas nacionales ha tenido un impacto adverso significativo en la prevención del uso del sistema financiero de la UE para el blanqueo de capitales y la financiación del terrorismo. Este es el caso de la diligencia debida del cliente y los requisitos de controles y sistemas más amplios, así como de las reglas que rigen los procesos de supervisión clave, como las evaluaciones de riesgo, la cooperación y el cumplimiento en esta materia;

- Fortalecer los aspectos de la actual Directiva donde las disposiciones existentes no son lo suficientemente sólidas o específicas, por ejemplo, en relación con los poderes de supervisión de las autoridades competentes en esta área;

- Revisar la lista de entidades obligadas actualmente dentro del alcance de la UE;

- Aclarar las disposiciones en la legislación sectorial de servicios financieros para garantizar que sean compatibles con los objetivos de prevención de blanqueo de capitales y financiación del terrorismo de la UE. Por ejemplo, asegurándose de que el riesgo se aborde de manera uniforme en todos los sectores.

Con esta opinión, la EBA complementa el Plan de Acción para la prevención del Blanqueo de Capitales y Financiación del Terrorismo de la Comisión Europea, que ya indica la necesidad de establecer un nuevo supervisor de la UE basándose en infraestructuras existentes.

A petición de nuestra federación a nivel europeo, informamos a nuestros asociados mediante Circular 5466 acerca del proceso de preparación por parte de la Comisión Europea de la tercera edición de la Evaluación de Riesgos Supranacional de blanqueo de capitales y financiación del terrorismo de productos, incluidos los relacionados con los préstamos hipotecarios y de consumo. El documento se centrará en las vulnerabilidades identificadas a nivel de la UE, tanto en términos de marco legal como en términos de aplicación efectiva, y ofrece recomendaciones para abordarlas. La Comisión prevé finalizar su trabajo en el segundo semestre de 2021 y, por ello, ha solicitado posibles comentarios y sugerencias sobre el análisis realizado anteriormente, así como posibles datos de respaldo disponibles en los diferentes Estados de la UE. Así, solicitamos a nuestras entidades asociados que nos remitieran comentarios relevantes sobre esta cuestión.

Posteriormente, con fecha 18 de noviembre, se remitieron a EUROFINAS las observaciones recibidas, centrándose éstas en el mayor riesgo que representan las transacciones rápidas y anónimas de las FinTech si la diligencia debida con respecto al cliente y el seguimiento de las transacciones no se realizan de una manera eficaz. Así, este mayor riesgo que representan las FinTech podría reducirse considerablemente si existiese en España reserva de actividad de forma que todos aquellos que prestan los mismos servicios lo hiciesen en las mismas condiciones y con idénticas garantías. Como indica la Comisión Europea en su informe anterior, la apelación “FinTech” se refiere a servicios financieros prestados a través de la tecnología y respaldados por ella, y cuando una operación la realiza alguna entidad de este tipo, no sometida a regulación, ni supervisión del Banco Central de su país, entonces su riesgo es significativo. Sin embargo, tal y como señala el propio Análisis Nacional de Riesgos de 2020 en España, si la entidad financiera está regulada y supervisada por dicho Banco Central, el riesgo es moderado. De ahí, la importancia del establecimiento de la reserva de actividad.

Mediante circular 5477, se informó a los asociados de que, en la reunión de las Comisiones de Prevención del Fraude y del Blanqueo de capitales celebrada el pasado 7 de octubre, se acordó exponer en la próxima Junta de Gobierno la utilidad de las estadísticas de fraude y el valor añadido que aporta la información. Así, en la reunión de la Junta de Gobierno de ASNEF de 17 de noviembre, se acordó enviar una circular a todos los asociados, para que aquellas entidades que en la actualidad no participan en la elaboración de dichas estadísticas valoren la importancia para el sector que supondría una mayor representatividad de las mismas. En el último informe, correspondiente al primer semestre de 2020, la representación de las entidades que aportaron datos para su elaboración, respecto a la inversión nueva, fue del 48,61%. A continuación, se exponen las características más importantes, así como los datos que contienen los informes:

- Se realizan dos informes semestrales al año y un informe anual.

- Sólo contiene datos agregados, garantizando en todo momento los principios de estanqueidad y confidencialidad de los datos enviados por las entidades, ya que el responsable de prevención del fraude de ASNEF es el único encargado de su custodia.

- Los porcentajes se calculan respecto a la inversión nueva del período analizado.

- En cada uno de los datos se analiza la variación de cada período respecto al anterior.

- Los datos analizados se realizan respecto al fraude consumado, evitado y recuperado.

- Se calcula la ratio de cada uno de los fraudes analizados, así como su variación.

- Extrapolando los datos, al total de la inversión nueva del sector, se calculan los importes totales.

- Porcentaje que representa el fraude recuperado respecto al consumado.

- Porcentaje de variación respecto al periodo anterior, del número de operaciones, importe global, media por operación y ratio de fraude.

- Representatividad de cada una de las tipologías analizadas: identidad y/o localización, solvencia y prescriptores, respecto al fraude consumado y evitado, así como gráfico de tendencia desde el comienzo de las estadísticas en el año 2016.

- Gráficos donde se puede apreciar la tendencia del fraude consumado, evitado y recuperado, desde el año 2016.

- Por último, entendiendo como 100% del fraude la suma del consumado y evitado, el porcentaje que representa cada uno de ellos y su variación.

En las reuniones que se mantienen habitualmente con diferentes organismos de la Administración se hace referencia a la implicación de los asociados en las diferentes actividades que se realizan desde ASNEF. Por ello, es importante la participación en estas estadísticas para que gocen de la mayor representatividad posible.

El pasado 25 de noviembre, remitimos circular 5486 por la que informamos de la firma por la Tesorería General de la Seguridad Social y ASNEF la Adenda modificativa y prórroga del Convenio sobre intercambio de información. Así, la cláusula primera hace referencia a la modificación parcial de la cláusula octava sobre protección de datos, concretamente afecta al apartado A de la última Adenda modificativa firmada el 22 de octubre de 2019. La cláusula segunda sobre acuerdo de prórroga del Convenio por cuatro años adicionales tendrá efectos a partir del 3 de abril de 2021. La Adenda establece la obligación de las entidades financieras adheridas al Convenio de remitir su adhesión a la misma en el plazo máximo de tres meses desde su firma, es decir, antes del 23 de febrero de 2020. Por lo tanto, se ha solicitado a nuestros asociados que nos remitan la adhesión firmada con anterioridad al día 22 de febrero de 2020.

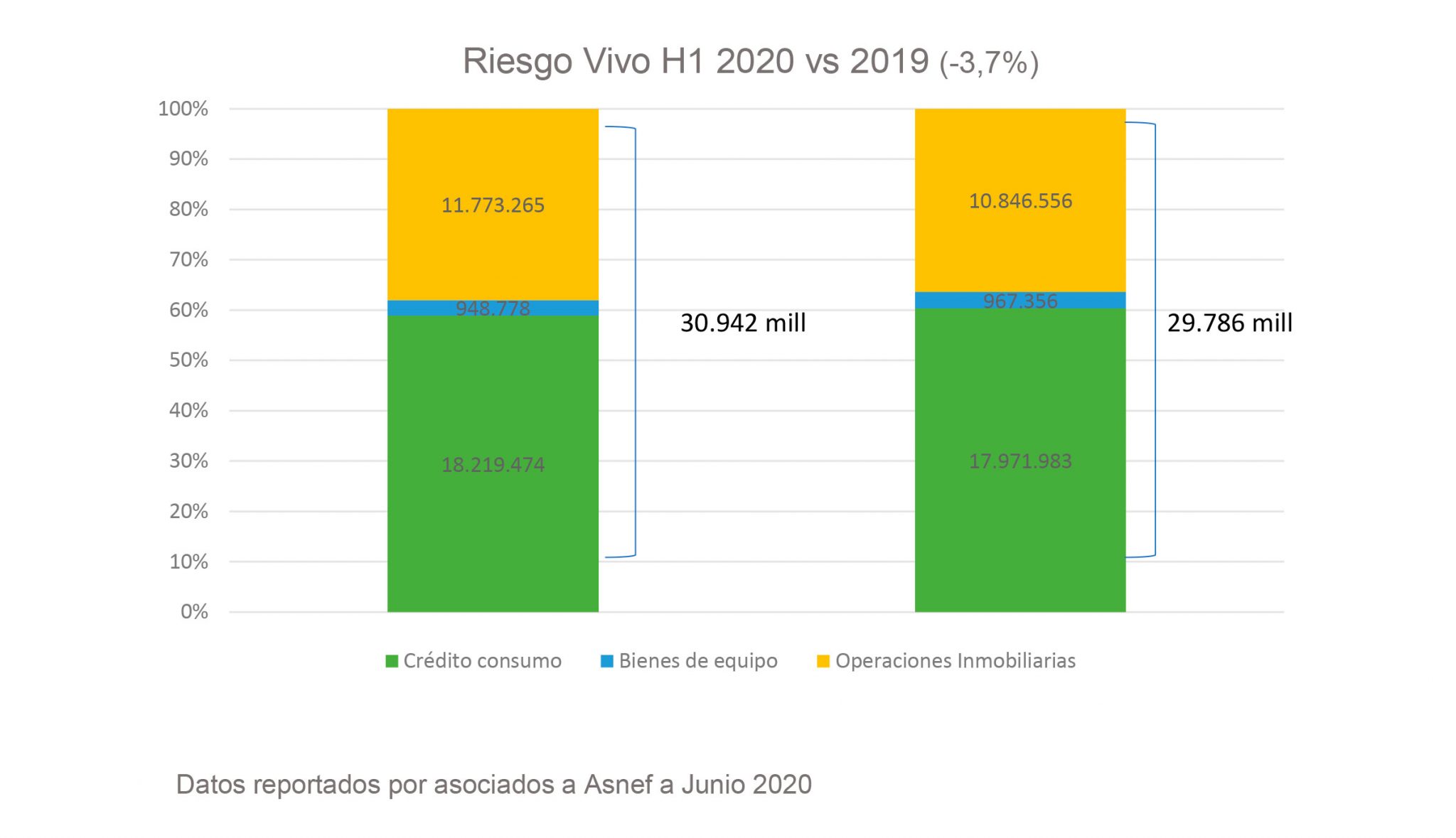

Dado que durante el mes de noviembre se ha hecho pública la nota de prensa de EUROFINAS con los datos acumulados a Junio de los distintos países que aportamos datos a nivel europeo a continuación cuantificamos las principales variaciones y mostramos gráficamente las mismas:

- Las entidades representadas por EUROFINAS concedieron préstamos por valor de 184.800 millones de euros en el primer semestre de 2020, lo que supone una disminución de -18,4% en comparación con el mismo período del año pasado. En concreto:

- Préstamos personales: -23,1%

- Crédito revolving: -17,8%

- Otros préstamos punto de venta: -11,8%

- Automoción: -26,3%

Durante la celebración de la Asamblea General de ASNEF, se anticiparon asimismo los datos de los asociados que envían datos Estadísticos, siendo las principales magnitudes a junio de 2020 las siguientes:

- El total Financiación sin automoción ascendió a 10.017 millones de euros en el primer semestre de 2020, lo que supone un descenso del 20,7%.

- Crédito al Consumo: -21,1%

- Bienes de Equipo: -20,3%

- Operaciones Inmobiliarias: -1,8%