SUMARIO

VIDA ASOCIATIVA

Agenda de ASNEF

Próximas convocatorias

UNA CHARLA CON NUESTROS DIRECTIVOS

Entrevista a Jesús Suárez (ABANCA)

COMUNICACIONES DE LA ASOCIACIÓN Y NORMATIVA

Europea

Paquete legislativo UE sobre servicios de pago y acceso a datos financieros ·

Tramitación de la propuesta de Reglamento UE sobre Inteligencia Artificial ·

Acuerdo Provisional sobre la nueva Directiva de Comercialización a Distancia de Servicios Financieros ·

Consulta pública sobre el primer paquete de normas técnicas sobre el Reglamento de Resiliencia Operativa Digital del sector financiero (DORA) ·

Informe Anual de la EBA 2022 ·

Directrices dirigidas a entidades y autoridades sobre pruebas de resolución ·

Carta conjunta de la Industria europea sobre el mercado de titulizaciones ·

Comunicación de la Comisión Europea sobre la interpretación de determinadas disposiciones legales del Reglamento sobre la taxonomía de la UE ·

Paquete de Finanzas Sostenibles de la Comisión Europea ·

Publicación de los estándares europeos de informes de sostenibilidad ·

Nacional

Disolución de las Cortes y proyectos de ley en trámite ·

Sentencia del Tribunal Supremo, de 29 de mayo, sobre la comisión de apertura ·

Real Decreto por el que se aprueba el Reglamento del Procedimiento Sancionador en materia de Consumo ·

Real Decreto 442/2023, de 13 de junio, por el que modifica el Reglamento del Registro Mercantil ·

Circular 1/2023 de la AEPD, sobre la aplicación del artículo 66.1b) de la Ley General de Telecomunicaciones 11/2022 (“LGTel”) ·

Actualización de la Guía AEPD sobre el uso de las cookies

Banco de España

Proyecto de Guía supervisora de transparencia de crédito revolving ·

Proyecto Circular xx/2023 a Bancos Cooperativas de Crédito y otras Entidades Supervisadas relativas a la información sobre Estructura de Capital, que modifica la Circular 1/2009, de 18 de diciembre ·

Proyecto de Circular XX/2023, del Banco de España, por la que se modifican la Circular 2/2016, de 2 de febrero, a las entidades de crédito, sobre supervisión y solvencia y la Circular 1/2022, de 24 de enero, a los establecimientos financieros de crédito, sobre liquidez, normas prudenciales y obligaciones de información ·

Consulta sobre la gobernanza y la gestión del riesgo de contraparte ·

DEPARTAMENTO DE PREVENCIÓN DEL FRAUDE Y DEL BLANQUEO DE CAPITALES

Registro Central de Titularidades Reales ·

Informe EBA sobre los enfoques para abordar los riesgos de blanqueo de capitales y financiación del terrorismo en el sector financiero ·

Informe EBA sobre los riesgos de blanqueo de capitales y financiación del terrorismo ·

Informe EBA sobre cooperación en la supervisión de delitos financieros ·

¿Qué es el “Bluesnarfing”? ·

DEPARTAMENTOS DE ESTUDIOS Y ESTADÍSTICAS

Infografía Comportamiento Financiero de los Particulares

AVANCE DE DATOS ESTADÍSTICOS JUNIO 2023 ·

Datos estadísticos de EUROFINAS 2022·

Informe de tendencias del consumidor de la Autoridad Bancaria Europea ·

Informe sobre la situación financiera de los hogares y las empresas del primer semestre de 2023 ·

EDUCACIÓN FINANCIERA

Videos de “Charlando de Finanzas” ·

Presentación por la Asociación, de la Monografía del Profesor D. Javier Orduña, Catedrático Derecho Civil y ex- Magistrado de la Sala 1ª del tribunal Supremo, “Derecho de Consumo y correcto funcionamiento de los mercados” ·

OTRA INFORMACIÓN DE INTERÉS

Resolución por la que se publica el texto del Convenio Colectivo en el BOE ·

SERVICIO ASNEF DE FORMACIÓN “FIT & PROPER” PARA CONSEJEROS Y ALTOS CARGOS DE ENTIDADES FINANCIERAS

ASNEF – LOGALTY

ASNEF – CBP

Agenda ASNEF

Jornada sobre la Directiva de Contratos de Crédito al Consumo

La Asociación celebró los pasados 8 y 9 de junio su LXIV Asamblea General, la cual tuvo lugar en Valencia. El evento contó con la asistencia de más de un centenar de asistentes entre asambleístas, patrocinadores, ponentes y otros. Durante el evento, tuvieron lugar ponencias como “La economía española tras la Gran Inflación: Perspectivas y retos de futuro”, a cargo del analista económico D. Diego Sánchez de la Cruz, y “cómo la Inteligencia Artificial puede transformar el negocio del Crédito al Consumo en el sector financiero”, a cargo de Dª Elena González Blanco García, CEO de Clidrive y de Clilbrain y D. Andrés Alonso Robisco, economista senior en la División de Innovación Financiera del Banco de España.

Por su parte, entre los acuerdos adoptados por los asambleístas, destaca la reelección como Vocales de la Junta de Gobierno a: - TRANSOLVER FINANCE EFC, S.A., representada por Dña. Elena Rivero - FINANCIERA EL CORTE INGLÉS EFC, S.A., representada por Dña. Mónica López Cea - SABADELL CONSUMER FINANCE, S.A.U., representada por Dña. Mercè Serra - BBVA (Unidad de Consumer Finance), representada por D. Oscar Crémer - SCANIA FINANCE HISPANIA EFC, S.A., representada por D. Julián Mariani - UNIÓN FINANCIERA ASTURIANA, S.A. EFC, representada por D. Fernando Casero

Reuniones de la Junta de Gobierno

La Junta de Gobierno se ha reunido los pasados 8 de junio, en Valencia, con ocasión de la celebración de la Asamblea General, y el 19 de septiembre.

Presentación del libro “Derecho de Consumo y correcto funcionamiento de los mercados” dirigido por D. Francisco Javier Orduña

ASNEF, en el marco de las actividades desarrolladas en línea con su compromiso con la promoción de la transparencia y con la educación financiera, elementos necesarios para el progreso de nuestra sociedad y bienestar económico, organizó el pasado día 5 de julio la presentación de una monografía del Profesor Orduña, Catedrático de D. Civil y exmagistrado de la Sala 1ª del Tribunal Supremo.

Para presentar esta obra (Derecho de consumo y correcto funcionamiento de los mercados) se eligió a un ilustre profesor con amplia trayectoria en derecho de consumo el también profesor D.Manuel Marín, catedrático de Derecho Civil por la Universidad de Castilla la Mancha, autor de numerosos artículos y monografías. El acto se cerró con un coloquio en el que participó además de D. Javier Orduña y D. Manuel Marín, la especialista en derecho de consumo, Dña. Marta Alemany, socia fundadora del Despacho Alemany&Asociados

La Nota de prensa fue difundida al final de la mañana y el evento fue recogido por los siguientes medios de comunicación:

- Junta de Gobierno de ASNEF, 14 de noviembre.

Una charla con nuestros directivos

Entrevista a Jesús Suárez (ABANCA)

En primer lugar queremos agradecer su disponibilidad a D. Jesús Suárez, Vocal de la Junta de Gobierno de ASNEF desde octubre de 2019 y Director de ABANCA Servicios Financieros por participar en esta Newsletter número 52 en la que damos continuidad a esta iniciativa.

Trabajando en el sector financiero desde hace más de 15 años, ha pasado por distintas funciones y roles hasta que en el 2019 asume la dirección de ABANCA Servicios Financieros.

Jesús, como Directivo de una de las entidades de crédito más importantes del país y gran especialista de la financiación del sector del Crédito al Consumo queremos que nos respondas en unas breves líneas a las siguientes cuestiones:

¿Puedes darnos tu visión de la reciente evolución del Crédito al Consumo estos últimos años marcados por la pandemia del Covid-19, la digitalización del sector…?

Está claro que la tecnología ha supuesto un avance en prácticamente todos los sectores y por supuesto el consumo no es ajeno a ello. La experiencia de cliente ha cogido una mayor relevancia y todos los actores hemos avanzado en soluciones de consumo apoyándonos en la tecnología lo que nos permite hacer las cosas más rápidas y sencillas para el cliente. Éste ha sido y es un desafío para el sector.

¿Cómo crees que se va a desarrollar la industria de la financiación en un entorno como el actual, marcado por la situación económica, inflación, subidas de tipos etc…? ¿Se contraerá el mercado de crédito al consumo?

La verdad es que todo indica que el mercado tenderá a contraerse, pero también es cierto que no tenemos la bola de cristal y que por el camino suceden hechos con los que no esperamos.

Si el mercado laboral aguanta y los precios se relajan, tanto del dinero como de los bienes/servicios, estaremos en un escenario bien distinto al actual.

¿Crees que será más una Desaceleración o Recesión de la economía?

Si tuviera que apostar por alguna de estas dos opciones me orientaría más hacia una desaceleración, los organismos oficiales apuestan por el crecimiento tanto para este año como para los próximos. Sin ir más lejos esta semana la Comisión Europea ha elevado tres décimas sobre la previsión anterior el crecimiento de la economía Española y ha bajado la previsión para el año 2024 que cifra en un crecimiento del 1,9%, frente al 2% que preveía anteriormente.

¿Sobre la morosidad, los datos del total sector parecen estables, cómo crees que puede evolucionar este dato en vistas de la anterior reflexión macro del entorno?

En la medida en que la renta disponible de los clientes se ve impactada por la subida de precios afecta a la capacidad de pago y al incremento de la morosidad. Es muy probable que la mora aumente. También es cierto que si el empleo se comporta de manera positiva la morosidad podrá contenerse.

¿Cómo están abordando las entidades la digitalización del sector de consumo? Sobre todo ante competidores y players digitales como los que están apareciendo en el sector…

Mi visión en este punto es que hay cabida para todos y que incluso hay opciones de colaboración entre entidades, pero siempre con unas mismas reglas de juego. Por eso desde el sector defendemos la reserva de actividad, para que todos podamos competir pero en igualdad de condiciones.

ALGO MÁS PERSONAL…

¿Crees que el Home Office se ha consolidado en nuestro sector?

El teletrabajo es una medida de conciliación relevante y efectivamente creo que está consolidada. Surgió por necesidad ante el COVID-19 y se ha venido asentando dentro de los distintos sectores, en algunos casos con mayor intensidad que otros. Tampoco debemos olvidarnos del trabajo presencial, es fundamental para visitar a nuestros clientes y para mantener el engagement del equipo.

Creo que es una buena medida para retener y captar talento porque es algo demandado por parte de los profesionales.

¿Qué haces para desconectar y escapar del estrés?

Estar con la familia y amigos, disfrutar de una buena comida, de un poco de sol en una terraza con una buena conversación… cosas sencillas. Me gusta mucho leer, salgo a correr muy pronto durante la semana para intentar eliminar el estrés, y hasta hace no mucho salía con unos amigos los fines de semana a andar en bici por el monte, pero es algo que he dejado aparcado últimamente.

¿Playa o Montaña?

Es lo bueno de vivir en Galicia es que no hay que elegir sólo una opción… de todas formas en vacaciones apostamos más por playa que por montaña.

¿Tipo de restaurante favorito?

Buen producto y buena compañía. En Galicia es fácil encontrar restaurantes buenos, aquí sería sencillo recomendar unos cuantos. Teniendo una niña de 5 años y un niño de 9 años solemos ir a sitios donde luego puedan jugar o si hacen algo de ruido no sea un drama para el resto del restaurante… estamos en esa etapa vital.

¿Preferirías viajar al pasado o al futuro?

Sin ninguna duda apostaría por viajar al pasado y conocer en directo alguna etapa de la historia. Ir al futuro lo descartaría, creo que le quitaría algo de “gracia” a la incertidumbre de lo que está por venir.

Paquete legislativo UE sobre servicios de pago y acceso a datos financieros

El pasado 29 de junio, la Comisión Europea (DG FISMA) presentó un paquete de 3 propuestas de normativa para el sector financiero:

Forman parte del compromiso de la Comisión establecido en la Estrategia de Finanzas Digitales de 2020. Así, durante las consultas públicas que se han llevado a cabo durante los últimos años, la Comisión reconoce que los actores no bancarios no suelen tener acceso directo a los sistemas de pago, lo que genera un desequilibrio entre los actores bancarios y no bancarios. Además, existen problemas con Open Banking con respecto a las interfaces de acceso a datos para estos proveedores de servicios. En este contexto, hay cuatro problemas clave que PSD3 y PSR intentan resolver: Persistencia del fraude dirigido a los usuarios de pagos, especialmente los consumidores, problemas de acceso a los datos financieros por los proveedores de servicios de Open Banking, disparidad de regulación supervisora entre distintos Estados Miembros que provoca “fórum shopping”, y desigualdad regulatoria entre proveedores de servicios de pago (PSP) bancarios y no bancarios.

En relación con la propuesta de Reglamento sobre un marco para el acceso a datos financieros, se establecen derechos y obligaciones para gestionar el intercambio de datos de los clientes del sector financiero más allá de la normativa de cuentas de pago. Así, los clientes tendrían la posibilidad de compartir sus datos con los usuarios de datos, como otras entidades financieras o fintechs, en formato seguro y estándar. Los clientes deben tener control total sobre quién accede a sus datos y con qué propósito, y ello se debe facilitar mediante “permission dashboards” y con una protección reforzada de los datos personales de los clientes de acuerdo con el Reglamento General de Protección de Datos.

Las entidades financieras, como titulares de los datos de los clientes, estarían obligadas, previa autorización del cliente, a poner los datos a disposición mediante la instalación de la infraestructura técnica necesaria. La propuesta busca lograr la estandarización tanto de los datos del cliente como de las interfaces técnicas (APIs) requeridas a través de esquemas de intercambio de datos, de los cuales tanto los titulares como los usuarios de los datos deben convertirse en miembros. Los esquemas también establecerán regímenes claros de responsabilidad por violaciones de datos y mecanismos de resolución de disputas.

En cuanto a los Servicios de Pago, la Comisión propone modificar la actual Directiva de Servicios de Pago (PSD2) que se convertirá en PSD3 y, además, establecer un Reglamento de Servicios de Pago (PSR). La Comisión busca mitigar el fraude de pagos, al permitir que los proveedores de servicios de pago compartan información relacionada con el fraude entre ellos, aumentar la conciencia de los consumidores, fortalecer las reglas de autenticación de los clientes, extender los derechos de reembolso de los consumidores que son víctimas del fraude y crear un sistema para verificar los números IBAN en todas las transferencias de crédito.

En cuanto a posibles plazos, en el mejor de los casos, veríamos esta normativa aprobada antes del verano de 2024 y la entrada en vigor a finales de 2025. Sin embargo, es probable que las elecciones europeas de junio de 2024 retrasen el proceso, lo que significaría que las propuestas no se aprobarían hasta el primer trimestre de 2025.

Desde la Secretaría General también se seguirán estas iniciativas en el seno de Eurofinas.

Tramitación de la propuesta de Reglamento UE sobre Inteligencia Artificial

En el contexto de las negociaciones interinstitucionales (diálogo tripartito) de los colegisladores de la UE, para acordar el texto final del Reglamento europeo de Inteligencia Artificial (Ley AI), Eurofinas y Leaseurope, en cooperación con otras federaciones europeas del sector, prepararon en julio una carta conjunta para abordar dos cuestiones clave.

Por un lado, en la definición de Inteligencia Artificial en uno de los considerandos, al objeto de incluir explícitamente la regresión logística dentro del ámbito de técnicas “más simples”, en contraposición con técnicas matemáticas abstractas difíciles de entender por los humanos.

Por otro, la clasificación de “alto riesgo” a la IA empleada en la evaluación de la solvencia y el credit scoring, se propone que se elimine tal consideración, ya que los sistemas tradicionales empleados en las evaluaciones de la solvencia o en las calificaciones crediticias no deben, bajo ninguna circunstancia, clasificarse como de alto riesgo.

Como recordarán, las entidades de crédito (definidas en la Directiva 2013/36/EU) se encuentran entre los sujetos que deberán establecer procedimientos de gestión de alto riesgo, por la evaluación de la solvencia y una posible exclusión financiera de los consumidores. A los sistemas de IA de alto riesgo se les aplica requisitos de supervisión humana, calidad de los de datos, documentación técnica, mantenimiento de registros y ciberseguridad.

Acuerdo Provisional sobre la nueva Directiva de Comercialización a Distancia de Servicios Financieros

Los colegisladores de la UE han llegado a un acuerdo provisional sobre la Directiva de Comercialización a Distancia de Servicios Financieros (DMFSD), pendiente de ser adoptado formalmente en el pleno del Consejo y del Parlamento Europeo. La nueva Directiva deroga la directiva existente de 2002 (Directiva 2002/65/UE) e introduce un nuevo capítulo en la Directiva general sobre derechos de los consumidores con las disposiciones específicas para los contratos de servicios financieros celebrados a distancia.

El acuerdo clarifica el ámbito de aplicación y confirma el principio de lex specialis, por lo que la normativa específica del sector tiene prioridad “independientemente del nivel de detalle de la misma”, conforme al Considerando 13. Además, se incluye una salvaguarda por la que la DMFSD se aplicará a los servicios financieros que estén excluidos de otra legislación sectorial o cubiertos solo parcialmente por ella. Por tanto, la Directiva de Crédito al Consumo es norma especial, aplicándose con prioridad.

Teniendo en cuenta lo anterior, en cuanto a las las obligaciones de información precontractual, se mantiene la antelación suficiente (in good time before), si bien prevé la posibilidad de que los estados miembros impongan normas nacionales más estrictas. Cuando la información precontractual se proporcione menos de un día antes de que el consumidor quede vinculado por el contrato, el comerciante debe enviar un recordatorio al consumidor de la posibilidad de desistir del contrato y del procedimiento a seguir para desistir (el Consejo había propuesto eliminar este requisito).

En cuanto al ejercicio del derecho de desistimiento, se prevé la necesidad de incluir en la interfaz del proveedor de servicios una “función de desistimiento” que sea fácil de encontrar. Este requisito de incluir una función de desistimiento en línea se aplicará horizontalmente a todos los bienes y todos los servicios sujetos al ámbito de aplicación de la Directiva sobre derechos de los consumidores (no sólo contratos a distancia de servicios financieros). Por ello, y para evitar el uso involuntario del derecho de desistimiento por parte del consumidor, el comerciante puede considerar la introducción de garantías tales como una advertencia, la necesidad de identificación, así como el requisito de confirmar el desistimiento una vez que el consumidor haya presentado la información necesaria.

Por otro lado, cuando el comerciante utilice herramientas en línea, como roboadvice o chatbots, el consumidor tendrá derecho a solicitar la intervención humana.

Por último, le destacamos que el acuerdo incorpora algunas disposiciones de la Directiva de derechos de los consumidores en los contratos de servicios financieros, incluyendo medidas para evitar la venta por inercia en envíos no solicitados.

Consulta pública sobre el primer paquete de normas técnicas sobre el Reglamento de Resiliencia Operativa Digital del sector financiero (DORA)

Las Autoridades de Supervisión Europeas iniciaron en junio una consulta pública, hasta el 11 de septiembre, sobre el primer lote de productos sobre el Reglamento de Resiliencia Operativa Digital del sector financiero (DORA).

La consulta abarca cuatro proyectos de normas técnicas de regulación (RTS) y un conjunto de proyectos de normas técnicas de ejecución (ITS). Estos estándares técnicos tienen como objetivo garantizar un marco legal coherente y armonizado en las áreas de gestión de riesgos de TIC, informes de incidentes importantes relacionados con las TIC y gestión de riesgos de terceros de TIC.

El Reglamento DORA entró en vigor el 16 de enero de 2023, se aplicará a partir del 17 de enero de 2025, y tiene como objetivo mejorar la resiliencia operativa digital de las entidades del sector financiero de la UE y armonizar aún más los requisitos para todas las entidades financieras de la UE. Este marco regulatorio cubre áreas clave como la gestión de riesgos de TIC, la gestión y notificación de incidentes relacionados con las TIC, las pruebas de resiliencia operativa digital y la gestión de riesgos de terceros de TIC.

Las Autoridades de Supervisión Europeas han desarrollado conjuntamente un total de 13 instrumentos en dos lotes, y el primer lote de normas técnicas, motivo de la consulta pública, se presentará antes del 17 de enero de 2024, a las que puede acceder desde los siguientes enlaces:

Informe Anual de la EBA 2022

1. Crear unos indicadores de riesgo minorista (que cubran productos como créditos al consumo).

2. Coordinar actividad supervisora real de las autoridades nacionales de algunos Estados Miembros. La EBA menciona que es probable que esta actividad de coordinar las actividades de supervisión de las autoridades nacionales se centre en las cuentas de pago, el crédito al consumo y el crédito hipotecario y evaluará hasta qué punto las entidades están cumpliendo con los requisitos de protección al consumidor, incluyendo comisiones y cargos que las entidades apliquen. Indican que habrá mistery shopping en las que visiten no solo sucursales de bancos tradicionales y otras entidades financieras, sino que también evaluarán la presencia en línea de proveedores que tienen modelos de distribución solo en línea (por ejemplo, neobancos).

Directrices dirigidas a entidades y autoridades sobre pruebas de resolución

La Autoridad Bancaria Europea publicó el 13 de junio las directrices dirigidas a entidades y autoridades sobre pruebas de resolucion. Las Directrices tienen como objetivo garantizar las capacidades de resolución desarrolladas para cumplir con las Directrices de resolución y transferibilidad.

Las entidades deben asegurar que las propuestas implementadas para respaldar la ejecución de la estrategia de resolución sean adecuadas y estar listas para utilizarlas en el periodo previo a la resolución y al momento de entrar en ella.

Las Directrices también tienen como objetivo promover la participación de las empresas en el proceso de evaluación. Como punto de partida, las Directrices requieren que las entidades presenten una autoevaluación de resolución al menos cada dos años, para establecer cómo cumplen y cómo han obtenido garantías de su adecuación. La primera autoevaluación está prevista para finales de 2024.

Sobre la base de esta autoevaluación, las Directrices requieren que las autoridades desarrollen programas de prueba para obtener garantías de la resolucion de las empresas, que abarquen tres años, a fin de proporcionar a los bancos suficiente visibilidad. El primer programa de prueba plurianual se espera para fines de 2025.

Las directrices se traducirán a todos los idiomas oficiales de la UE y se preparará a efectos informativos una versión consolidada de las Directrices de resolucion que ahora incluye el capítulo sobre pruebas.

Carta conjunta de la Industria europea sobre el mercado de titulizaciones

El pasado 2 de junio de 2023, la Comisión Europea dio una respuesta a la Carta Conjunta de la Industria (Joint Industry Letter) enviada por Leaseurope, Eurofinas y otras partes involucradas en el mercado de titulización. A modo de contexto, conviene mencionar en primer lugar dos puntos principales para entender el racional que hay detrás de la respuesta de la Comisión:

1) La Comisión Europea publicó el 10 de octubre de 2022 un informe sobre la revisión del Reglamento de Titulizaciones (SECR). Este informe hacía un balance de la evolución del mercado desde que el marco entró en vigor en 2019.

2) A raíz de ese informe, Leaseurope, Eurofinas y otras 7 partes interesadas prepararon el 3 de noviembre una carta1 en la que subrayan que el mercado de titulizaciones europeo juega un papel fundamental en la economía real europea y que no puede desempeñar sus funciones correctamente sin una serie de modificaciones clave.

A continuación, les enviamos una nota preparada por nuestro Asesor externo en el ámbito regulatorio, PwC, que consideramos de interés.

Comunicación de la Comisión Europea sobre la interpretación de determinadas disposiciones legales del Reglamento sobre la taxonomía de la UE

La Comisión Europea publicó en junio ha publicado la interpretación y aplicación de determinadas disposiciones legales del Reglamento sobre la taxonomía de la UE y vínculos con el Reglamento sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros.

El documento de preguntas frecuentes tiene por objeto proporcionar algunas aclaraciones sobre la manera en que los operadores deben tener en cuenta los requisitos para el cumplimiento de las garantías mínimas con arreglo al artículo 18 del Reglamento UE 2020/855 del Parlamento Europeo y del Consejo. También tiene por objeto aclarar la situación de las inversiones en actividades y activos económicos que se ajustan a la taxonomía en el Marco del Reglamento UE 2019/2088, es decir, el Reglamento sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros.

Paquete de Finanzas Sostenibles de la Comisión Europea

La Comisión Europea publicó el pasado día 13 de junio un Paquete de Finanzas Sostenibles, que incluye, entre otros, un documento de trabajo sobre la mejora de la usabilidad de la Taxonomía de la UE y las finanzas sostenibles generales de la UE y una propuesta para una Regulación sobre la transparencia e integridad de las actividades de calificación ESG.

Mediante la aprobación de este paquete, se ha ampliado la lista de actividades económicas de la 'Taxonomía Verde', y adicionalmente, se ha propuesto una nueva regulación para las agencias de calificación sostenible (ESG), y se han añadido 12 nuevas actividades que abarcan seis sectores.

Además, se ha propuesto un nuevo reglamento que garantice la calidad y confiabilidad de ls calificaciones ESG con la intención de proteger a los inversores e incrementar la confianza y la integridad del mercado. Según esta propuesta, las Agencias de Calificación ESG que ofrecen servicios en la UE deberán estar autorizados y supervisados por la Autoridad Europea de Valores y Mercados (ESMA).

También se introducirán requisitos organizativos para prevenir y mitigar posibles conflictos de intereses, asegurando la independencia, objetividad y calidad adecuada de las calificaciones ESG.

Por su parte, los Actos Delegados de la Taxonomía y la recomendación de la Comisión sobre la facilitación de la financiación para la transición a una economía sostenible han sido aprobados en principio, pero su adopción formal en todos los idiomas oficiales se aprobará a finales de este mes. Posteriormente, los actos delegados estarán sujetos a un período de escrutinio de 2 meses por parte del Parlamento y el Consejo.

Publicación de los estándares europeos de informes de sostenibilidad

El acto delegado incluye algunos cambios en comparación con el borrador inicial, como son:

- Si la empresa llega a la conclusión que el Clima no es un tema material, debe explicar detalladamente porqué el tema NO es material.

- Introducción gradual adicional para la divulgación de ESRS S1-13.

El acto delegado entra ahora en un periodo de control de 2+2 meses, que comenzó formalmente el 21 de agosto. Si durante ese periodo no hay objeciones, el acto delegado entrará en vigor a finales de diciembre, teniéndose que aplicar a partir del 1 de enero 2024.

Mientras tanto, EFRAG está trabajando en una guía de implementación sobre evaluación de materialidad y divulgación de la cadena de valor que deberían publicarse en otoño.

Nacional

Sentencia del Tribunal Supremo, de 29 de mayo, sobre la comisión de apertura

La Sentencia del Tribunal Supremo de 29 de mayo, sobre la posible abusividad de la comisión de apertura de un contrato de préstamo hipotecario, estima el recurso de casación de la entidad declarando que la cláusula es transparente y no abusiva. Por su importancia, les destacamos de su contenido el octavo fundamento, el cual indica:

1.-...no cabe una solución unívoca sobre la validez o invalidez de la cláusula que establece la comisión de apertura, puesto que dependerá del examen individualizado de cada caso, conforme a la prueba practicada.

[...]

2.- En cuanto a la posibilidad de que el consumidor pueda entender la naturaleza de los servicios prestados en contrapartida a la comisión de apertura, sobre dicha base legal de que retribuye los gastos de estudio y preparación inherentes a la concesión del préstamo, la cláusula figura claramente en la escritura pública, individualizada en relación con otros pactos y condiciones (incluso los relativos a otras comisiones), sus términos están resaltados y queda claro, mediante una lectura comprensiva, que consiste en un pago único e inicial si se dispone de una sola vez de la totalidad del crédito, tal y como sucedió. Y respecto de lo que supone económicamente, también es fácilmente comprensible en cuanto a su coste, que está predeterminado e indicado numéricamente, y además los prestatarios supieron de su cobro en la misma fecha, puesto que se les detrajo del total dispuesto. Aparte de que se incluye como uno de los conceptos integrantes de la TAE.

2.- No hay solapamiento de comisiones por el mismo concepto, ya que del examen de la escritura pública no consta que por el estudio y concesión del préstamo se cobrara otra cantidad diferente. …

3.- Respecto de la proporcionalidad del importe, con todas las cautelas que supone tener que examinar este requisito sin incurrir en un control de precios, no parece que una comisión de 845 € sobre un capital de 130.000 € sea desproporcionada, en cuanto que supone un 0,65% del capital. Según las estadísticas del coste medio de comisiones de apertura en España accesibles en internet, dicho coste oscila entre 0,25% y 1,50%.

4.- De todo lo cual, cabe concluir que, en este concreto caso, la cláusula que impuso el pago de la comisión de apertura fue transparente y no abusiva.

Real Decreto-ley 5/2023, de 28 de junio, por el que se adoptan y prorrogan medidas de respuesta a las consecuencias de la Guerra de Ucrania, de apoyo a la reconstrucción de la isla de La Palma, y de transposición de Directivas UE sobre sociedades mercantiles y conciliación (modificación casación)

Le informamos de la publicación del Real Decreto-ley 5/2023, de 28 de junio, por el que se adoptan y prorrogan determinadas medidas de respuesta a las consecuencias económicas y sociales de la Guerra de Ucrania, de apoyo a la reconstrucción de la isla de La Palma y a otras situaciones de vulnerabilidad; de transposición de Directivas de la Unión Europea en materia de modificaciones estructurales de sociedades mercantiles y conciliación de la vida familiar y la vida profesional de los progenitores y los cuidadores; y de ejecución y cumplimiento del Derecho de la Unión Europea. Les resumimos lo siguiente:

En materia procesal:

El Real Decreto-Ley 5/2023, de 28 de junio, entre otras muchas medidas, reforma el recurso de casación en los distintos órdenes jurisdiccionales. En concreto, el Título VII del Libro Quinto aborda los recursos de casación civil, contencioso-administrativo, social y penal. En relación con la casación civil, las modificaciones van en línea con las propuestas en el Proyecto de Ley de Medidas Eficiencia Procesal, el cual decayó con la disolución de las Cortes.

Se elimina el recurso extraordinario por infracción procesal. Permanece únicamente, por tanto, el recurso de casación, que podrá fundarse en la infracción de normas sustantivas o procesales, siempre que concurra en ambos casos interés casacional.

Se suprime la vía de acceso a casación por cuantía superior a 600.000 euros, quedando como únicos cauces de acceso el interés casacional y la tutela judicial civil de derechos fundamentales susceptibles de recurso de amparo.

Se introduce un nuevo concepto de “interés casacional notorio”, que deberá apreciar la Sala Primera o, en su defecto, las Salas de lo Civil y de lo Penal de los Tribunales Superiores de Justicia en su ámbito competencial, solamente cuando la resolución impugnada se haya dictado en un proceso en el que la cuestión litigiosa sea de interés general para la interpretación uniforme de la ley estatal o autonómica.

Por otro lado, en su artículo 223, reforma el recurso de casación penal en sus dos escenarios de acceso a la casación. En su artículo 224 introduce una serie de modificaciones a la Ley reguladora de la Jurisdicción Contencioso-Administrativa, principalmente en lo que respecta al recurso de casación, si bien este RDL 5/2023 afecta también al procedimiento ordinario (potenciando el pleito testigo ya previsto en el artículo 37.2 LJCA). Adicionalmente, el artículo 226 tiene también por objeto la modificación de la Ley 36/2011, de 10 de octubre, reguladora de la jurisdicción social.

En materia financiera:

Se establece una nueva prórroga de seis meses del régimen de suspensión de las obligaciones de pago de intereses y principal para préstamos y créditos con y sin garantía hipotecaria concedidos a afectados por los movimientos sísmicos y erupciones.

Se modifica la Ley 13/1989, de 26 de mayo, de Cooperativas de Crédito, clarificando el régimen aplicable a las mismas, y evitando que se aplique el régimen supletorio previsto en la Ley 27/1999, de 16 de julio, de Cooperativas. En particular, se clarifica que los socios de la cooperativa de crédito cuyo reembolso hubiese sido rehusado por el consejo rector de la misma, no tendrán preferencia en el concurso o liquidación de la entidad ni en la adjudicación del haber social, en el orden del pago de distribuciones; y que el fondo de reserva obligatorio que esté constituido por la cooperativa, puede asumir pérdidas íntegramente.

Contempla una línea de avales para la cobertura parcial por cuenta del estado de la financiación para la adquisición de la primera vivienda destinada a residencia habitual y permanente por los jóvenes y familias con menores a cargo.

Entre las medidas de movilidad sostenible:

Se extiende hasta el 31 de diciembre de 2024 la deducción del 15% en el IRPF para la compra de un vehículo eléctrico nuevo. Además, los particulares podrán acceder a una deducción del 15% en el IRPF si instalan puntos enchufables para recargar la batería en un inmueble de su propiedad. El requisito es hacerlo antes del 31 de diciembre de 2024 y que ese sistema no esté vinculado a una actividad económica.

Se prorroga el paquete de ayudas para promover la rebaja de al menos el 50% del precio de los abonos y títulos multiviaje del transporte público colectivo urbano e interurbano durante el segundo semestre de 2023. El Estado destinará un máximo de 380 M€ más para cubrir el coste de la reducción de un 30% en el precio de los abonos, de forma que las administraciones autonómicas y locales deberán financiar la cuantía restante para compensar a las empresas y operadores de transporte terrestre.

Se aprueba una línea de avales para financiar las operaciones de crédito destinadas a la renovación de la flota controlada por armadores españoles para mejorar su rendimiento medioambiental.

Real Decreto por el que se aprueba el Reglamento del Procedimiento Sancionador en materia de Consumo

El BOE del 14 de junio publicó el Real Decreto 442/2023, de 13 de junio, por el que modifica el Reglamento del Registro Mercantil.

La ley 11/2023, de 8 de mayo, de trasposición de Directivas de la Unión Europea adapta el régimen de constitución telemática de sociedades, las modificaciones del mismo y registro de sucursales.

Con el fin de completar la citada adaptación se modifica el Reglamento del Registro Mercantil para completar el registro de sucursales de otros Estados Miembros mediante el citado Real Decreto 442/2023.

Circular 1/2023 de la AEPD, sobre la aplicación del artículo 66.1b) de la Ley General de Telecomunicaciones 11/2022 (“LGTel”)

La Agencia Española de Protección de Datos (“AEPD”), publicó el 28 de junio la Circular 1/2023, sobre la aplicación del artículo 66.1b) de la Ley General de Telecomunicaciones 11/2022 (“LGTel”).

En esta Circular se recoge la obligación de que las empresas que realicen llamadas comerciales cuenten con un consentimiento expreso otorgado por los usuarios con esta finalidad, o bien cuenten con otra base de legitimación del artículo 6.1 del Reglamento General de Protección de Datos (“RGPD”). A este respecto, la AEPD matiza que el derecho de los usuarios a no recibir llamadas no deseadas conlleva la obligación de los responsables de no realizarlas salvo que acrediten la existencia de alguna de las excepciones que “dado su carácter excepcional”, precisa, “deben ser objeto de interpretación restrictiva”.

En el trámite de consulta pública, la Comisión de Tratamiento y Protección de Datos de ASNEF había propuesto una observación al proyecto de circular al objeto de que se presumiera interés legítimo cuando la comunicación la realice una entidad perteneciente al mismo grupo empresarial, tal y como se recoge en el Código de conducta de AUTOCONTROL aprobado por la propia AEPD. La Circular aprobada, no obstante, no sólo no ha recogido tal observación, sino que, además, se ha añadido la aclaración de que "esta presunción no ampara la comunicación de los datos personales a otras entidades pertenecientes al mismo grupo empresarial con fines de comunicación comercial, siendo necesario el consentimiento específico previo del usuario. " (ver el tercer párrafo del art. 3).

Actualización de la Guía AEPD sobre el uso de las cookies

El cambio más relevante es la obligación de incluir la opción de “rechazar” las cookies en la primera capa informativa (aviso de cookies), en la que se informa y se recaba el consentimiento. Así, las acciones de aceptar o rechazar cookies tienen que presentarse en un lugar y formato destacados, y ambas acciones deben estar al mismo nivel, sin que sea más complicado rechazarlas que aceptarlas. La Guía incluye nuevos ejemplos sobre cómo deben mostrarse estas opciones.

Adicionalmente, para las cookies de personalización (por ejemplo, elección del idioma de la web o la moneda en la que desea realizar transacciones), se trata de cookies técnicas que no requieren de consentimiento del usuario, siempre que respondan a solicitudes específicas de este y sin que puedan ser utilizadas para otras finalidades. Sin embargo, cuando es el editor el que adopta este tipo decisiones sobre las cookies de personalización basándose en la información que obtiene del usuario deberá informar sobre ello ofreciendo de forma destacada la opción de aceptarlas o rechazarlas. En este caso, el editor tampoco podría utilizarlas para otras finalidades.

Por otro lado, precisa, respecto a la Guía anterior y en relación a los muros de cookies, que la alternativa a la no aceptación de las cookies no tiene por qué ser necesariamente gratuita.

Los criterios recogidos en la Guía deberán implementarse, a más tardar, el 11 de enero de 2024, estableciéndose así un periodo transitorio de seis meses para introducir los cambios necesarios para la utilización de cookies.

Banco de España

Proyecto de Guía de transparencia de crédito revolving

El pasado 31 de mayo, ASNEF presentó al Departamento de Conducta de Entidades del Banco de España observaciones al proyecto de guía supervisora del Banco de España de transparencia del crédito revolving para entidades sujetas a la supervisión.

La Guía consta de 4 apartados y 2 anexos, y abarca asuntos tan específicos como los procedimientos de gobernanza y vigilancia del crédito revolving, políticas de comercialización, diseño producto, información precontractual y formalización del contrato, publicidad y comunicaciones comerciales, asistencia al cliente previa al contrato, evaluación de la solvencia, etc.

Desde la Asociación, seguiremos de cerca el desarrollo del proyecto de guía para informarles puntualmente.

Proyecto Circular XX/2023 a Bancos Cooperativas de Crédito y otras Entidades Supervisadas relativa a la información sobre Estructura de Capital, que modifica la Circular 1/2009, de 18 de diciembre

El Banco de España publicó en julio el proyecto de circular a bancos, cooperativas de crédito y otras entidades supervisadas, relativa a la información sobre la estructura de capital y por la que se modifica la Circular 1/2009, de 18 de diciembre, del Banco de España, a entidades de crédito y otras supervisadas, en relación con la información sobre la estructura de capital y cuotas participativas de las entidades de crédito, y sobre sus oficinas.

El objeto de este proyecto de circular es establecer requerimientos de información sobre las adquisiciones, incrementos y reducciones de participaciones en los bancos, las cooperativas de crédito, los establecimientos financieros de crédito, las entidades de pago y las entidades de dinero electrónico, así como sobre la estructura de capital de estas.

La circular regulará de manera integral y completa la nueva información sobre esta materia, derogando la normativa actualmente existente contenida en la norma primera, así como en los anejos I y II de la Circular 1/2009, de 18 de diciembre, del Banco de España. Del mismo modo, los cambios normativos producidos desde la publicación de la Circular 1/2009, de 18 de diciembre, del Banco de España, hacen necesario derogar la norma segunda y el anejo III de dicha circular, en relación con las cuotas participativas emitidas por las cajas de ahorros. Asimismo, es preciso derogar las normas incluidas en el capítulo III y el anejo V de la Circular de 2009, de 18 de diciembre, del Banco de España, referidos a la inscripción en el Registro de Altos Cargos y a la remisión de información sobre los otros cargos que éstos ostentan en otras sociedades.

Las entidades mantendrán las obligaciones de información en esta materia que se derivan de la normativa que les es de aplicación, a saber, la Ley 10/2014, de 26 de junio; el Real Decreto 84/2015, de 13 de febrero, por el que se desarrolla la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito; la Circular 2/2016, de 2 de febrero, del Banco de España, a las entidades de crédito, sobre supervisión y solvencia, que completa la adaptación del ordenamiento jurídico español a la Directiva 2013/36/UE y al Reglamento (UE) n.º 575/2013, así como las normas que regulan el régimen jurídico de cada una de las entidades sujetas a supervisión.

Además, se contempla solicitar a las entidades, según corresponda, diversos estados, estructurados en dos bloques: i) el anejo 1 recoge información que las entidades sujetas a esta circular deben enviar cuando se adquieran, incrementen, o reduzcan ciertas participaciones en las mismas; ii) el anejo 2 señala la información que las entidades mencionadas deben reportar periódicamente al Banco de España, sobre la estructura de capital.

La información correspondiente al anejo 2 se remitirá por primera vez para los datos relativos a 31 de marzo de 2024 para la información trimestral, y 30 de junio de 2024 para la información semestral. Hasta entonces, las entidades seguirán remitiendo la información correspondiente al anejo 2 de la Circular 1/2009, de 18 de diciembre, del Banco de España, siguiendo las indicaciones de la misma.

Les mantendremos informados del desarrollo del proyecto.

Proyecto de Circular XX/2023, del Banco de España, por la que se modifican la Circular 2/2016, de 2 de febrero, a las entidades de crédito, sobre supervisión y solvencia y la Circular 1/2022, de 24 de enero, a los establecimientos financieros de crédito, sobre liquidez, normas prudenciales y obligaciones de información

En mayo, el Banco de España inició el trámite de audiencia pública del “Proyecto de Circular XX/2023, del Banco de España, por la que se modifican la Circular 2/2016, de 2 de febrero, y la Circular 1/2022, de 24 de enero. El proyecto de circular responde a varios objetivos fundamentales, por un lado, se modifica la Circular 2/2016 para incluir la prohibición de captar depósitos u otros fondos reembolsables del público en el régimen de prestación de servicios sin sucursal en España por entidades de crédito con sede en Estados no miembros de la Unión Europea, a fin de alinear la circular con el nuevo régimen establecido por la Ley 18/2022, de 28 de septiembre, de creación y crecimiento de empresas, en el nuevo apartado 4 del artículo 13 de la Ley 10/2014, de 26 de junio, de ordenación, supervisión y solvencia de entidades de crédito.

Por otro lado, con la presente circular se revisan las obligaciones de información al Banco de España en materia de remuneraciones tanto para las entidades de crédito como para los establecimientos financieros de crédito, lo que hace necesaria la modificación también a este respecto de la Circular 2/2016 y la modificación de la Circular 1/2022.

La información sobre remuneraciones a reportar al Banco de España por las entidades de crédito, contenida en la Circular 2/2016, conllevó la implantación a nivel nacional de las Directrices de 2014 de la Autoridad Bancaria Europea (“EBA”, por sus siglas en inglés) sobre sus ejercicios de comparación de prácticas de remuneración y de recopilación de información de los miembros del personal con mayor nivel de ingresos. El 30 de junio de 2022, la EBA publicó las “Directrices sobre los ejercicios de comparación de las prácticas de remuneración, la brecha salarial de género y las ratios más elevadas autorizadas en virtud de la Directiva 2013/36/UE, EBA/GL/2022/06”, y las “Directrices sobre el ejercicio de recopilación de información relativa a personas con alta remuneración en virtud de la Directiva 2013/36/UE y la Directiva (UE) 2019/2034, EBA/GL/2022/08”, a través de las cuales actualiza y amplía la información a remitir bajo los mencionados ejercicios. Esta actualización ha llevado al Banco de España a revisar el reporte al supervisor recogido en la Circular 2/2016 adaptándolo a lo establecido en las mismas. Tanto el Banco Central Europeo como el Banco de España a finales de 2022 notificaron a la EBA el cumplimiento de estas directrices, cuyas especificaciones habrán de ser tenidas en cuenta por las entidades cuando realicen el reporte al supervisor.

Siguiendo el enfoque de la Circular 2/2016, el ámbito de aplicación de los estados de remuneración se extiende con carácter general a todas las entidades de crédito, teniéndose en cuenta, en la medida de lo posible, el principio de proporcionalidad.

Por último, las obligaciones de información en materia de remuneraciones para los establecimientos financieros de crédito se recogen en la norma 25 de la Circular 1/2022. En la medida en que dicha norma hace una remisión directa al régimen aplicable a las entidades de crédito, ha sido necesario su modificación para actualizar tal remisión, teniendo en cuenta también en este caso la aplicación del principio de proporcionalidad.

Consulta sobre la gobernanza y la gestión del riesgo de contraparte

El Banco Central Europeo inició en junio una consulta sobre la gobernanza y la gestión del riesgo de contraparte, e invita a las entidades de crédito y a profesionales a que realicen comentarios hasta el 14 de julio 2023 en relación con el informe sobre buenas prácticas en materia de riesgo de contraparte.

Espera que las entidades realicen pruebas de resistencia periódicas de sus exposiciones al riesgo de contraparte y que analicen las vulnerabilidades de sus contrapartes en escenarios de riesgos de cola.

La consulta pública se realiza sobre el informe titulado «Sound practices in counterparty credit risk governance and management» que resume los resultados de la revisión específica llevada a cabo en el segundo semestre de 2022 sobre la gobernanza y la gestión del riesgo de contraparte por las entidades de crédito.

En el informe también se ponen de relieve las buenas prácticas observadas en el mercado y se señalan las áreas en las que es necesario mejorar. El riesgo de contraparte fue identificado como una prioridad supervisora para 2022-2024, ya que los bancos habían estado ofreciendo cada vez más servicios en los mercados de capitales a contrapartes con más riesgo, más apalancadas y menos transparentes, en particular a entidades financieras no bancarias, incentivados por la búsqueda de rentabilidad en el entorno de tipos de interés bajos del período anterior.

La volatilidad de los precios de la energía y de las materias primas provocada por el conflicto en Ucrania hizo que se prestara mayor atención a las exposiciones de los bancos a empresas energéticas y a operadores de los mercados de materias primas.

En 2023, la Supervisión Bancaria del BCE llevó a cabo actividades de seguimiento a distancia en 23 entidades de crédito que participan en operaciones con derivados y de financiación de valores con contrapartes no bancarias. En algunos casos, el BCE también realizó inspecciones in situ. En la revisión se constató que, pese a que se habían logrado algunos avances en la manera en que las entidades miden y gestionan el riesgo de contraparte, todavía hay margen de mejora en áreas como la diligencia debida respecto a clientes, la definición del apetito de riesgo, los procesos de gestión de impagos y los marcos de pruebas de resistencia. Las expectativas de los supervisores incluyen, entre otros aspectos, la capacidad de las entidades para recabar información de contrapartes no bancarias, realizar pruebas de resistencia periódicas de sus exposiciones al riesgo de contraparte y analizar las vulnerabilidades de sus contrapartes en escenarios de riesgos de cola.

Las buenas prácticas descritas en el informe van más allá del mero cumplimiento con los requerimientos regulatorios y deben tomarse en consideración cuando las entidades diseñen su enfoque respecto al riesgo de contraparte. Los enfoques aplicados por las entidades a este riesgo deben ser proporcionados a la escala y complejidad de las actividades de negocio y de los productos que ofrecen, así como a la naturaleza de las contrapartes.

Les mantendremos informados de la versión final del informe.

Departamento de prevención del fraude y del blanqueo de capitales

Registro Central de Titularidades Reales

El 12 de julio se publicó en el Boletín Oficial del Estado el Real Decreto 609/2023, de 11 de julio, por el que se crea el Registro Central de Titularidades Reales y se aprueba su Reglamento.

El objeto del Real Decreto es desarrollar lo previsto en las disposiciones adicionales, tercera, sobre creación en el Ministerio de Justicia del Registro de Titularidades Reales y, cuarta, de acceso a dicho Registro, de la Ley 10/2010, de 28 de abril, de prevención del blanqueo de capitales y de la financiación del terrorismo, en la redacción dada por el Real Decreto-ley 7/2021, de 27 de abril, de transposición de varias directivas de la Unión Europea, entre otras, en materia de prevención del blanqueo de capitales.

Dicho Registro centralizará la información de titularidad real disponible actualmente en diversas fuentes, además de aquella que se le proporcione directamente, y que permitirá ayudar a combatir de manera eficaz y eficiente el blanqueo de capitales y la financiación de terrorismo. Contendrá la información relativa a todas las personas jurídicas españolas y las entidades o estructuras sin personalidad jurídica que tengan la sede de su dirección efectiva o su principal actividad en España, o que estén administradas o gestionadas por personas físicas o jurídicas residentes o establecidas en España.

También se incluirán las entidades o estructuras sin personalidad jurídica que, no estando gestionadas o administradas desde España u otro Estado de la Unión Europea, y no estando registradas por otro Estado de la Unión Europea, pretendan establecer relaciones de negocio, realizar operaciones ocasionales o adquirir bienes inmuebles en España.

Informe EBA sobre los enfoques para abordar los riesgos de blanqueo de capitales y financiación del terrorismo en el sector financiero

La Autoridad Bancaria Europea (EBA) publicó en julio un informe tras la evaluación de 12 autoridades supervisoras de 9 Estados miembros, en el que abordaba los enfoques para prevenir los riesgos de blanqueo de capitales y financiación del terrorismo en el sector financiero.

Entre las conclusiones, la EBA indica que los supervisores nacionales están progresando en la lucha contra el blanqueo de capitales y financiación del terrorismo y que la supervisión de los bancos es ahora muy eficaz.

Los continuos esfuerzos de la EBA han conseguido fomentar el intercambio de información en los procesos de supervisión. Sin embargo, a la mayoría de los supervisores se les pidió que hicieran más para abordar el riesgo en el sector financiero.

Entre los hallazgos de la EBA, se siguen observando dificultades para evaluar el riesgo. La mayoría de las autoridades competentes no tenían una estrategia de supervisión implementada, y algunos supervisores no han utilizado evaluaciones de riesgo para informar su estrategia de supervisión y planes de inspección. Destaca también que algunas autoridades competentes se basaron en gran medida en una única herramienta de supervisión, lo que limitó su capacidad para identificar y abordar las vulnerabilidades.

Además, la falta general de procesos formalizados y capacitación específica ha supuesto que en algunas ocasiones se pierdan oportunidades para intervenir en un primer momento antes de que se materialicen los riesgos.

Las recomendaciones publicadas en el informe serán relevantes para todas las autoridades competentes responsables de abordar los riesgos en las instituciones financieras y de crédito en todo el mercado único.

Informe EBA sobre los riesgos de blanqueo de capitales y financiación del terrorismo

En junio, la EBA publicó un informe sobre los riesgos de blanqueo de capitales y financiación del terrorismo asociados a las entidades de pago y, según sus conclusiones, estos riesgos en el sector pueden no estar siendo evaluados y gestionados de manera efectiva ni por las propias entidades ni por los supervisores. El año pasado la EBA evaluó como estas entidades identifican y gestionan estos riesgos, así como las acciones que toman los supervisores para mitigarlos, y ahora publica las conclusiones.

Indica que, en general, las entidades del sector no gestionan adecuadamente los riesgos de blanqueo de capitales y financiación del terrorismo. Los controles internos de prevención suelen ser insuficientes para prevenir estas actividades, a pesar de la alta exposición inherente del sector a estos riesgos. Además, sugiere que no todas las autoridades competentes están supervisando el sector de manera efectiva en la actualidad.

Y ello está provocando que haya entidades de pago con controles débiles, al establecerse en Estados miembros donde los procesos de autorización y supervisión en este ámbito son menos rigurosos, para luego llevar a cabo actividades transfronterizas.

Los supervisores deben implementar de manera más sólida las directrices de la EBA de autorizaciones, puesto que, si bien la mayoría de los supervisores, a cargo del proceso de autorización bajo PSD2, recopilan la información requerida sobre controles internos del solicitante de acuerdo con las directrices, el grado de escrutinio de los documentos respectivos varía según el país y que en algunos casos esta información no se evalúa en absoluto.

Algunos temas están previstos en las Guías de la EBA sobre blanqueo de capitales y financiación del terrorismo, y lo único que se necesita es que las autoridades competentes las ejerzan de manera robusta, pero también la EBA admite que se requieren cambios en el marco legal de la UE, por ejemplo, en las autorizaciones de entidades de servicios de pago, la consideración de los riesgos y un tratamiento coherente entre los estados miembros.

Informe EBA sobre cooperación en la supervisión de delitos financieros

Las Directrices JC/2019/81, de 16 de diciembre, sobre cooperación e intercambio de información de los colegios, en materia de prevención del blanqueo de capitales y la financiación del terrorismo, incluyen los colegios como estructuras permanentes que reúnen a diferentes autoridades de supervisión, de una institución financiera transfronteriza, que opere en, al menos, tres Estados miembros. El objetivo es garantizar que los supervisores intercambien información y cooperen para lograr mejores resultados y más específicos en la lucha contra el crimen financiero.

La Autoridad Bancaria Europea publicó en agosto su tercer informe sobre el funcionamiento de estos colegios contra el blanqueo de capitales y la financiación del terrorismo, donde indica que las autoridades competentes habían adoptado importantes medidas para mejorar el funcionamiento de estos colegios, aunque muchos de ellos no habían alcanzado la plena madurez, destacando las buenas prácticas que serán útiles para que las autoridades competentes mejoren aún más la eficacia de los colegios y los resultados de la supervisión.

Las autoridades competentes, a 31 de diciembre de 2022, habían informado a la EBA de 229 colegios en pleno funcionamiento y otros 54 aún tenían que celebrar su primera reunión.

Puede acceder a dicho informe en el siguiente enlace:

¿Qué es el “Bluesnarfing”?

El principal objetivo de un ciberdelincuente es conseguir nuestros datos mediante ataques malintencionados desde internet, a través de cualquier dispositivo, pero también pueden obtener nuestra información a través de redes wifi, públicas o inseguras, o en un lugar público con nuestra conexión Bluetooth activada.

El “Bluesnarfing” es una modalidad avanzada de ataque basada en aprovechar debilidades en los dispositivos -teléfono móvil, ordenador portátil, tableta, relojes inteligentes y cualquier otro dispositivo digital- que utilizan el protocolo de transmisión inalámbrica de conectividad, Bluetooth, siendo necesario que, tanto emisor como receptor, estén a unos 10-15 metros de distancia, para vincularse a nuestro dispositivo y descargarse contactos, contraseñas, correos electrónicos, cualquier tipo de archivos, así como información sensible.

Para llevar a cabo un ataque de este tipo, el ciberdelincuente debe tener unos conocimientos mínimos y unas herramientas adecuadas, al objeto de detectar y explotar las debilidades de seguridad en el protocolo Bluetooth. En el supuesto de que la distancia sea superior a los 10-15 metros deberá utilizar tecnología avanzada.

Una vez que el ciberdelincuente ha conseguido su objetivo, suelen utilizar los datos para venderlos en la Dark Web (mercado negro), o para extorsionar a la víctima.

Algunos consejos fáciles de implementar para protegernos de este tipo de ataques

- Desconectar el Bluetooth cuando no lo estamos utilizando.

- Configurar el Bluetooth en modo "no visible" o "no detectable".

- Utilizar dispositivos con versiones Bluetooth actualizadas.

- Tener instaladas las últimas actualizaciones de seguridad en los dispositivos.

- Mantener actualizado el firmware.

- Usar contraseñas seguras en nuestros dispositivos y cambiarlas periódicamente.

- Nunca aceptar solicitudes de emparejar con un dispositivo desconocido.

Infografía Comportamiento Financiero de los Particulares INMARK-ASNEF

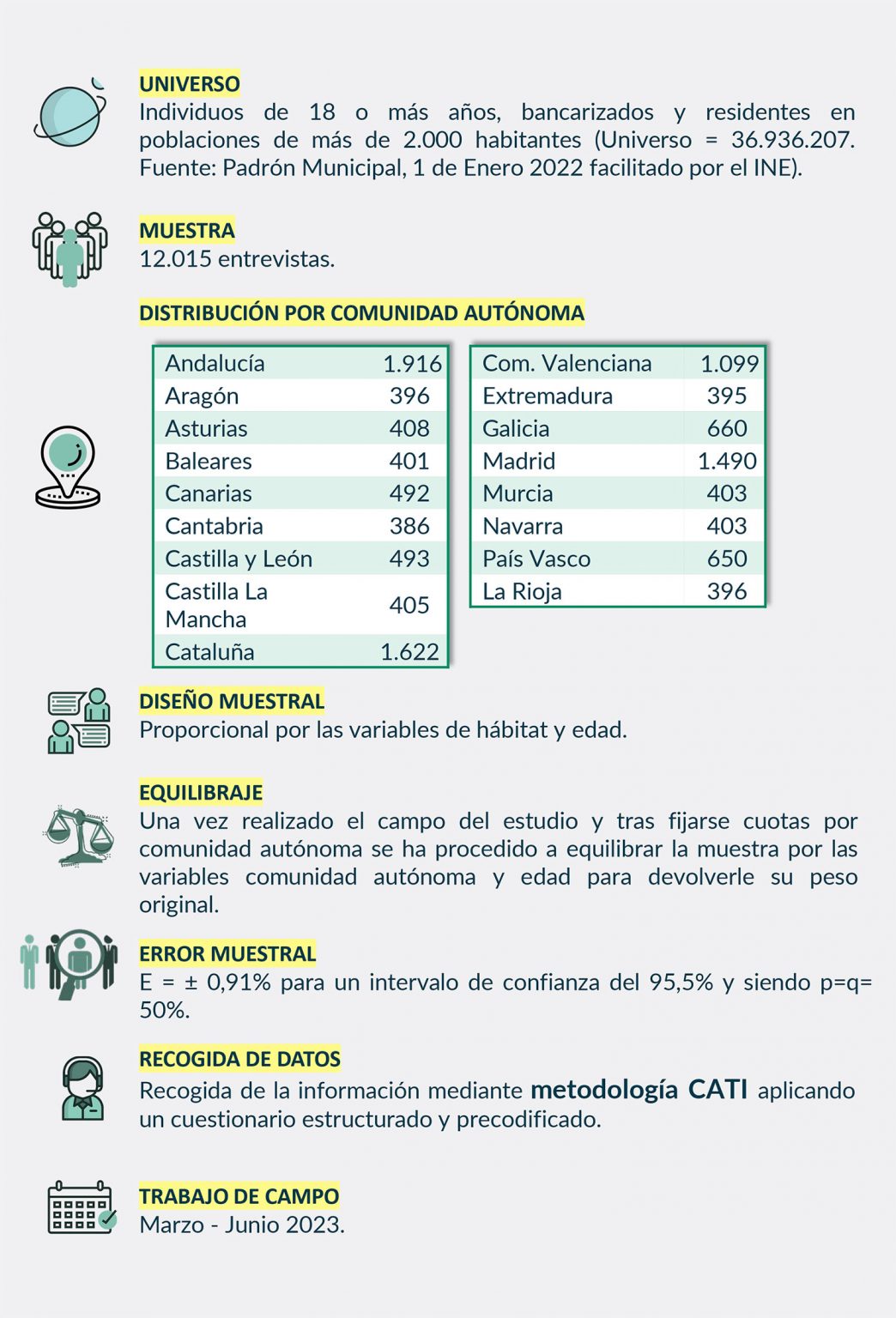

COMPORTAMENTO FINANCIERO DE LOS PARTICULARES ESPAÑA 2023

El análisis que se recoge a continuación está extraído del estudio anual que realiza inmark sobre el Comportamiento Financiero de los Particulares en España. Esta investigación se lleva a cabo con información obtenida a partir de 12.015 entrevistas entre individuos de 18 años o más, bancarizados y residentes en hábitat superiores a los 2.000 habitantes.

En la actualidad casi tres de cada diez entrevistados dispone de un préstamo personal, o bien está pagando a plazos alguna compra en algún establecimiento comercial o ha financiado compras a través de internet, siguiendo una tendencia ascendente en los últimos años.

En la actualidad casi tres de cada diez entrevistados dispone de un préstamo personal, o bien está pagando a plazos alguna compra en algún establecimiento comercial o ha financiado compras a través de internet, siguiendo una tendencia ascendente en los últimos años.

En este tipo de financiación tiene una mayor incidencia la contratación de préstamos personales que la financiación de compras realizadas en establecimientos (ya sea en tiendas físicas o a través de canales online).

A la hora de contratar un préstamo personal, o bien financiar algún tipo de compra, ya sea en tiendas físicas o mediante canales online, los bancos siguen siendo en la actualidad el canal preferente para tramitar dicha financiación: algo más de cuatro de cada diez usuarios de esta financiación eligen este canal. Sin embargo, en los últimos años se ha ido reduciendo su presencia a favor de otras opciones alternativas en el mercado, destacando los establecimientos comerciales y las financieras como los canales que mayores incrementos han experimentado respecto a 2020.

Del total de entrevistados que poseen actualmente un préstamo personal/compras a plazos, el 11,8% ha contratado algún producto de financiación en los últimos doce meses, dato muy similar al observado en la medición anterior.

Ha contratado algún producto de financiación en los últimos doce meses

El perfil del usuario de préstamo personal/compras a plazos que ha contratado más financiación en los últimos doce meses se caracteriza por ser en mayor medida hombres, jóvenes de 18 a 30 años, que se incluyen dentro de la clase social alta/media alta, que trabajan por cuenta propia y que residen en Castilla–La Mancha y Extremadura.

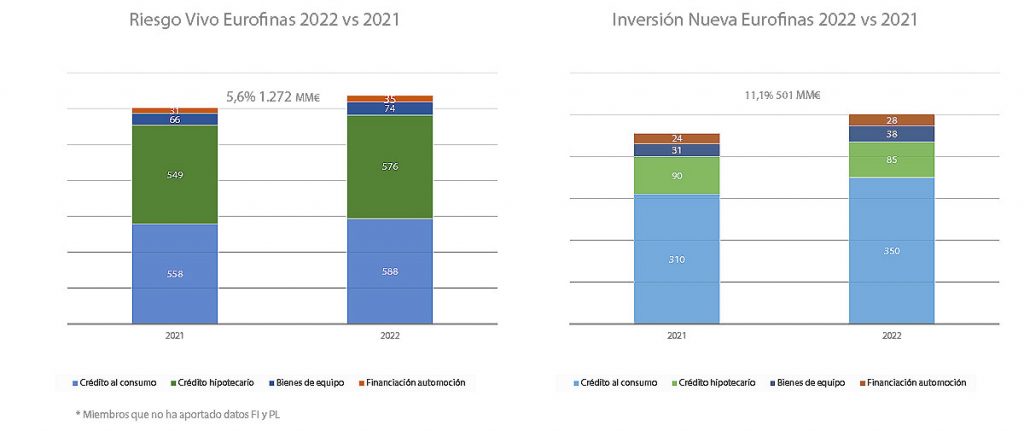

Datos estadísticos de EUROFINAS 2022

EUROFINAS (nuestra federación a nivel europeo) publicó en junio los resultados de las Estadísticas sobre Crédito al Consumo en 2022 en los distintos países de la UE, y la nota de prensa publicada por EUROFINAS sobre los mismos. Cabe destacar que, en total los siguientes Estados miembros contribuyeron a la Encuesta Anual de Eurofinas 2021: BE, CZ, DE, DK, ES, FR, IT, MA, NL, NO, PT, SE, TR y el Reino Unido.

- Los nuevos préstamos totales de los miembros de EUROFINAS crecieron un 11,1% en comparación con 2021.

- El Crédito al Consumidor para Consumo Personal creció un 14,7% en comparación con 2021.

- La Financiación de vehículos aumentó un 12.3% en 2022 en comparación con 2021.

- El Crédito Industrial creció un 26,6% en 2022 en comparación con 2021.

- El Crédito Hipotecario decreció un 4,7% en 2022 con respecto a 2021.

Datos Estadísticos EUROFINAS 2022 vs 2021

Avance Datos Estadísticos ASNEF 2T 2023

Informe de tendencias del consumidor de la Autoridad Bancaria Europea

Las hipotecas representan el 79 % del volumen de préstamos a hogares en los Estados miembros (EM) de la Unión Europea (UE) en 2022, mostrando un aumento constante desde el 75 % en 2015. El cambio reciente en la normalización/aumento de las tasas de interés y el consiguiente riesgo de que los consumidores se enfrenten a dificultades de pago y el sobreendeudamiento son los principales problemas observados, junto con la inadecuada provisión de información (pre)contractual.

El crédito al consumo ha disminuido en volumen un 4% entre 2015 y 2021. En 2022 varias autoridades nacionales de supervisión reportaron un aumento en la demanda de este producto por parte de los consumidores. En cuanto a los problemas observados, los procedimientos de evaluación de la solvencia deficientes, la provisión inadecuada de información precontractual, así como las tarifas cobradas representan un perjuicio significativo para los consumidores.

En cuanto al uso de servicios de pago, éste continúa creciendo tanto en número como en valor de transacciones electrónicas. El problema más relevante observado está relacionado con el fraude en pagos minoristas que cubre principalmente el período anterior a la implementación de los requisitos de autenticación reforzada (SCA) tanto para tarjetas de crédito como para transferencias de crédito.

Los servicios de dinero electrónico (e-money) han crecido en los últimos dos años, alcanzando los 17.600 millones de euros en 2020 desde los 13,9 de 2019. En cuanto a los problemas detectados, algunos usuarios de dinero electrónico fueron víctimas de fraudes y otros vieron congeladas sus cuentas como resultado de las medidas más estrictas contra el blanqueo de capitales y la financiación del terrorismo.

Las cuentas de pago siguen siendo muy utilizadas entre los consumidores y en siete países de la UE casi el 100 % de la población de 15 años o más tiene una cuenta de pago, mientras que en el resto de Estados miembros de la UE el porcentaje oscila entre el 80 % y el 70 %. En cuanto a los problemas que afectan a los consumidores, los más frecuentes se refieren a las dificultades para abrir, cerrar y bloquear cuentas.

En cuanto al fraude en los pagos minoristas, el problema más significativo se refiere a la rápida adaptación de las técnicas utilizadas por los defraudadores, sobre la base de los datos de fraude disponibles en el momento de la publicación de su informe, el primer semestre y el segundo semestre de 2021, en los Estados miembros de la UE que habían implementado los requisitos de seguridad de pago de la directiva revisada de servicios de pago (PSD2) más estrictos aplicables desde septiembre de 2019 y los requisitos técnicos de la EBA.

Sin embargo, posiblemente como resultado del éxito de estas medidas regulatorias, los defraudadores han comenzado a implementar diferentes métodos para defraudar a los consumidores tales como el 'phishing', 'vishing', 'spyware' y 'smishing', entre otros.

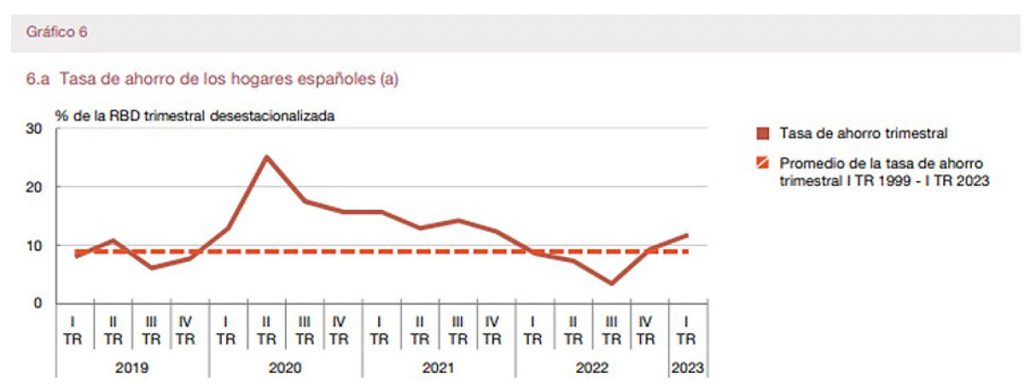

Informe sobre la situación financiera de los hogares y las empresas del primer semestre de 2023

El Banco de España publicó en julio el informe sobre la situación financiera de los hogares y las empresas del primer semestre de 2023. Dicho informe presenta una visión general de la situación económica actual y las tendencias en el mercado financiero. En él se destaca que los costes de financiación de los hogares y las empresas han seguido elevándose de forma generalizada por instrumentos y modalidades, lo que refleja el cambio de tono de la política monetaria del Banco Central Europeo.

Fuente: Banco de España

Además, se señala que la disponibilidad de crédito se estaría reduciendo y que el aumento del coste de financiación ha deprimido la demanda de crédito. En cuanto a la tasa de ahorro de los hogares, se observa una tendencia al alza en el primer semestre de 2023.

Como puntos clave de dicho informe, cabe destacar que la oferta de crédito bancario se estaría volviendo más restrictiva. Así lo indican las últimas encuestas disponibles realizadas tanto a los prestamistas (bancos) como a los prestatarios (empresas y hogares). De acuerdo con los bancos, la contracción de la oferta de crédito se explicaría fundamentalmente por el aumento de los riesgos percibidos, asociados al deterioro de las perspectivas macroeconómicas, así como por su menor tolerancia a ellos. El aumento de las dificultades de acceso al crédito habría afectado especialmente a las familias de menor renta y, en el caso de las empresas, a las de menor tamaño, las constituidas recientemente y las que presentan mayores vulnerabilidades financieras.

Fuente: Banco de España

Por otro lado, la menor demanda de fondos por los mayores tipos de interés, junto con la reducción de la oferta, se ha traducido en un notable descenso de la nueva financiación captada por los hogares y las empresas.

Estos movimientos se observan desde el pasado verano. En el caso de las familias, el retroceso ha sido más marcado en el segmento de los préstamos para adquisición de vivienda. En el de las empresas, la contracción es más acusada en los préstamos de mayor importe y en las emisiones de valores de renta fija, operaciones que son realizadas generalmente por las compañías de mayor dimensión.

La situación económica de los hogares ha experimentado una mejora, con una recuperación progresiva del poder adquisitivo perdido desde 2021 como consecuencia de la elevada inflación, si bien se ha intensificado el efecto adverso de la subida de los tipos de interés sobre la renta disponible de los deudores. La recuperación reciente del poder adquisitivo estuvo apoyada, fundamentalmente, en la mejora del empleo, el aumento de los salarios nominales y la menor inflación de los precios de consumo. Por otra parte, el coste medio de la deuda viva se ha elevado en un 65% entre diciembre de 2021 y abril de 2023, y este efecto se ha concentrado en aquellas familias con préstamos a tipo de interés variable.

Fuente: Banco de España

En este contexto, se detectan algunos indicios de deterioro de la calidad crediticia en los préstamos concedidos a los hogares. Aunque los créditos dudosos continuaron descendiendo con fuerza, desde finales de 2022 se observa un repunte de los préstamos clasificados por los bancos en la categoría de vigilancia especial.

Fuente: Banco de España

La tasa de ahorro de los hogares ha abandonado la tendencia descendente observada tras alcanzar niveles históricamente altos durante la pandemia. El repunte reciente de la tasa se habría visto impulsado por la mejora en la capacidad adquisitiva de las familias, así como por la contracción del consumo.

Fuente: Banco de España

En este contexto, la proporción de empresas financieramente vulnerables habría continuado descendiendo y no se aprecian señales de un deterioro significativo de la calidad crediticia de las empresas. Así, los préstamos dudosos y en vigilancia especial de este sector han continuado descendiendo durante los últimos meses.

Educación Financiera y Transparencia

Videos de “Charlando de Finanzas”

La Asociación ha presentado dentro de las acciones puestas en marca en materia de Educación Financiera y Transparencia, consistente en una producción de Vídeos, grabados por Carlos Latre, que forman parte de una serie denominada “Charlando de Finanzas”.

Estos videos tienen como objetivo dar a conocer la actividad de Crédito al Consumo a los consumidores de manera sencilla y cercana, llamando la atención sobre las cuestiones clave y por supuesto en clave de humor.

La grabación realizada ha tratado diferentes temas que creemos son de interés para el consumidor dentro de nuestro sector, en concreto son 5 vídeos cuya temática ha sido, y no por orden de importancia o difusión:

1. Crédito al Consumo: productos.

2. Financiación de Automóviles.

3. Financiación Responsable y Transparencia.

4. Fraude y Ciberseguridad. Digitalización Financiera.

5. Consumidor de servicios Financieros.

Estos videos se alojan en la página Web de ASNEF en su sección de Educación Financiera, así como en las Web de las entidades asociadas que así lo decidan. Además, han sido difundidos en las Redes Sociales de la Asociación.

Esperamos que con esta iniciativa de Educación Financiera podamos contribuir a acercar a los consumidores, y ciudadanía en general, a conocer mejor los Productos y/o Servicios financieros de nuestro sector, para que, de esta forma, puedan tomar una decisión, en la contratación de un producto financiero, de una forma libre, consciente e informada.

En el siguiente enlace podrá encontrar el canal de Educación Financiera y Transparencia de la Asociación.

Otra Información de Interés

Resolución por la que se publica el texto del Convenio Colectivo en el BOE

Mediante resolución de 13 de julio de 2023, de la Dirección General de Trabajo, se registraba y publicaba el Convenio Colectivo para los Establecimientos Financieros de Crédito.

Las modificaciones introducidas al texto publicado en el BOE de 16 de mayo de 2023 2022 son las subsanaciones derivadas del Oficio de la Dirección General de Relaciones Laborales del ministerio de Trabajo y Economía Social, por las que se modifican determinados artículos conforme al requerimiento de dicha Dirección General.

Servicio ASNEF de formación «FIT&PROPER» para consejeros y altos cargos de entidades financieras

La normativa bancaria pone el foco en las obligaciones de gobierno corporativo de las entidades de crédito y del resto de las instituciones financieras y, en particular, en los requerimientos en materia de responsabilidades y exigencias de formación, experiencia y dedicación suficiente a los miembros de sus órganos de administración y alta dirección.

En este sentido, el marco regulatorio de Requerimientos de Capital (CRD IV), y los planes de supervisión del Banco Central Europeo (BCE) y de las autoridades nacionales, ponen el foco en las exigencias de honorabilidad, idoneidad, formación y experiencia de los miembros de los órganos de administración y la alta dirección de las entidades financieras, y es por ello que el BCE viene realizando, dentro de sus actuaciones de inspección, entrevistas personales a consejeros y alta dirección de las entidades, con el fin de verificar que se cumplen los estándares de conocimientos requeridos para desarrollar el gobierno de las entidades de forma adecuada y a aplicar un nuevo modelo de supervisión, apoyado en el Banco Central de cada país. En este contexto, en caso de incumplimiento de los requerimientos de conocimientos y dedicación suficiente, podría incluso darse el caso de que el BCE llegase a vetar la incorporación y/o presencia de un consejero a una entidad.

Asimismo, el BCE, a través de las autoridades nacionales, podría eventualmente recabar información de cada entidad sobre las medidas adoptadas para reforzar la cualificación y preparación de los miembros de sus consejos de administración y alta dirección en los ámbitos clave: Normativa CRD IV, Gobierno Corporativo, Plan de Negocio y Riesgos.

En España, la Ley 10/2014 de ordenación, supervisión y solvencia de entidades de crédito, que transpone a nuestro ordenamiento jurídico la CRD IV, es la base para el marco de requerimientos aplicables a los miembros de los órganos de administración y altos directivos de las entidades financieras en España, lo que incluye a entidades de crédito y Establecimientos Financieros de Crédito, entre otras entidades.

Por todo ello, ASNEF puso en marcha un nuevo servicio para aquellas entidades financieras que estén sujetas a las obligaciones mencionadas anteriormente. En concreto, se trata de un completo plan de formación para consejeros y alta dirección de entidades financieras, diseñado de forma dinámica, orientado a satisfacer las necesidades y características de cada entidad, que permite garantizar una adecuada preparación de sus participantes para poder cumplir con las obligaciones que les son propias y poder asegurar una posición solvente ante el escrutinio del supervisor europeo/nacional.

Para poder llevar a cabo esta labor, y teniendo en cuenta que la formación será certificada por ASNEF, la Asociación suscribió un acuerdo con la Firma de Servicios Profesionales Ernst & Young, quien pone a disposición de ASNEF un equipo de prestigiosos profesionales que han diseñado los contenidos formativos e impartirán la formación con la mayor garantía.

Este servicio, que se ofrece a todo el sector financiero, no sólo a las entidades financieras miembros de ASNEF, tiene como principal característica la posibilidad de adaptarse a las necesidades de las diferentes entidades que deseen contratarlo. Por ello, se ha establecido un sistema de doble configuración. Por un lado, la formación individual de un Consejero, y, por otro lado, la opción de la organización de sesiones formativas específicas para los miembros del órgano de administración y alta dirección de una entidad en particular, en un formato ad-hoc y adaptado a sus características y necesidades formativas específicas, de forma que la empresa que escoge este sistema puede impartir dicha formación a sus Consejeros o altos cargos desde su propia sede.

Además, y de cara a poder cubrir las necesidades de los diversos tipos de entidades de crédito derivadas de las expectativas de supervisión del regulador, el modelo de formación que ASNEF ha diseñado dos tipos de contenido: uno más extenso para entidades de crédito y otro más acotado para Establecimientos Financieros de Crédito, sucursales de entidades de crédito extranjeras y empresas de servicios de pago.

Por otro lado, el servicio puede ser complementado con sesiones específicas de preparación para las posibles entrevistas a las que tuviera que enfrentarse dentro de ese nuevo modelo de supervisión bancaria un consejero o alto cargo.

ASNEF-LOGALTY

ASNEF, junto a la entidad LOGALTY a través de la sociedad ASNEF LOGALTY, ofrece servicios de contratación electrónica certificada, de forma que pueda ser realizada con seguridad y agilidad, sin utilizar papel y con la existencia de una tercera parte de confianza de interposición que de plenas garantías jurídicas y de cumplimiento normativo.

Uno de los objetivos principales perseguidos con la creación de ASNEF LOGALTY para fortalecer el valor probatorio de todas las evidencias electrónicas que se generen, fue dar cumplimiento a toda la normativa de aplicación a los servicios de contratación electrónica, debiéndose respetar tanto las circulares de Banco de España como aquellas otras del resto de organismos supervisores sectoriales que correspondan, así como las directivas europeas que sean de aplicación, desde la Directiva de Firma Electrónica, hasta la nueva Directiva de Defensa de los Derechos de Consumidores y Usuarios (2011/83/UE) o la jurisprudencia sobre el concepto del “soporte duradero” a nivel europeo.

ASNEF LOGALTY incorpora las mayores garantías de seguridad de la información y seguridad jurídica a sus procesos de negocio. Dispone de una infraestructura en alta disponibilidad distribuida en dos centros de procesos de datos redundados y balanceados entre sí. ASNEF LOGALTY ofrece sus servicios de tercera parte de confianza con garantía plena de integridad, autenticidad, trazabilidad y confidencialidad a los efectos de preservar el valor probatorio de la prueba electrónica.